Beleidsevaluaties vormen een belangrijk onderdeel bij de verantwoording van fiscale regelingen. Deze paragraaf besteedt aandacht aan (recent) uitgevoerde evaluaties en de evaluatie- en onderzoeksagenda voor de komende jaren. Paragraaf 4.6.1 geeft een integraal overzicht van de evaluatieuitkomsten van fiscale regelingen en licht de evaluaties toe die sinds de vorige Miljoenennota zijn uitgevoerd. In paragraaf 4.6.2 wordt de evaluatieagenda voor de komende jaren gepresenteerd.

4.6.1 Overzicht uitgevoerde evaluaties en uitkomsten

Op fiscale regelingen is de Regeling Periodiek Evaluatieonderzoek 2022 (RPE2022) van toepassing. Dit betekent dat fiscale regelingen periodiek worden geëvalueerd en moeten voldoen aan de Rijksbrede kwaliteitseisen van evaluatieonderzoek. Verder is bepaald dat naast de reguliere kwaliteitseisen bij de evaluatie van fiscale regelingen het Toetsingskader Fiscale Regelingen (TFR) moet worden doorlopen. In het TFR is opgenomen dat in de evaluatie wordt ingegaan op de reden tot overheidsingrijpen, de instrumentkeuze, en de doeltreffendheid en doelmatigheid van de fiscale regeling. In de begrotingsregels is opgenomen dat de evaluatieverplichting alleen geldt voor fiscale regelingen die actief gemonitord worden (zie tabel 4.3.2). In principe worden fiscale regelingen elke 4-7 jaar geëvalueerd. Hiervan kan worden afgeweken mits goed onderbouwd, bijvoorbeeld als er geen nieuwe informatie te verwachten is.

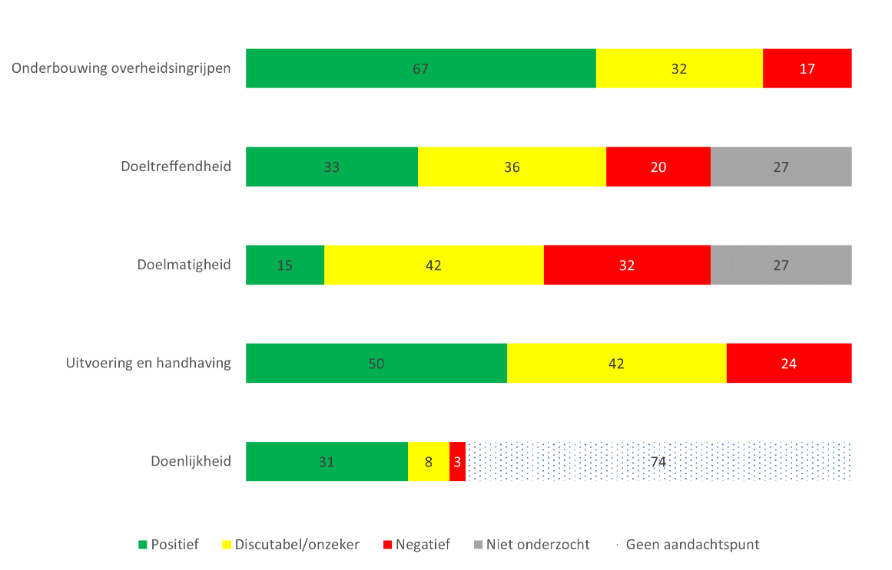

Op 30 juni 2025 is een ambtelijk rapport over fiscale regelingen gepubliceerd: Kansen voor lagere tarieven en beter beleid - Aanpak fiscale regelingen voor een eenvoudiger en beter belastingstelsel. Het rapport bevat mogelijke beleidsopties voor fiscale regelingen. Dit rapport is een vervolg op het Ambtelijk rapport Aanpak fiscale regelingen uit 2023, waarin 116 regelingen zijn doorgelicht en beoordeeld op vijf criteria: onderbouwing overheidsingrijpen, doeltreffend- en doelmatigheid, doenlijkheid voor de belastingplichtige en de complexiteit voor de uitvoering. Deze uitkomsten zijn geactualiseerd en hieronder weergeven in figuur 4.2.

Figuur 4.2 overzicht beoordelingen fiscale regelingen uit ambtelijk rapport

De beoordelingen op reden van overheidsingrijpen, doeltreffend- en doelmatigheid, en de beleidsopvolging van individuele evaluaties die zijn uitgevoerd in de periode 2021-2026 staan per regeling in tabel 4.6.1 Uitkomsten van evaluaties die zijn uitgevoerd voor 2021 worden toegelicht in het rapport Evaluatiedoorlichting Fiscale Regelingen. Verder is uiteraard de integrale evaluatie van een regeling publiekelijk beschikbaar en de verwijzing daarnaar kan in tabel 4.7.1 gevonden worden. Daarnaast zijn op Rijksfinanciën.nl ook de hyperlinks te vinden naar de individuele evaluaties. Onder de tabel worden de uitkomsten van de 10 evaluaties die sinds de Miljoenennota 2025 zijn afgerond nader toegelicht.

Jaar | Evaluatie | Onderbouwing overheidsingrijpen | Doeltreffend | Doelmatig | Beleidsopvolging |

|---|---|---|---|---|---|

2021 | Energiebelasting teruggaaf kerken & nonprofit | Discutabel | Onzeker | Onzeker | Vervolgonderzoek |

Energiebelasting teruggaaf intensieve industrie | Niet onderzocht | Beperkt | Ja | Afgeschaft | |

Energiebelasting vrijstellingen intensieve industrie | Discutabel | Onzeker | Nee | Geen opvolging | |

Energiebelasting stadsverwarmingsregeling | Ja | Ja | Ja | Geen opvolging | |

Energiebelasting inputvrijstelling energiebelasting voor elektriciteitsopwekking | Ja | Ja | Nee | Aangepast | |

Energiebelasting verlaagd tarief glastuinbouw | Discutabel | Ja | Onzeker | Afbouw | |

Energiebelasting belastingvermindering | Discutabel | Ja | Nee | Geen opvolging | |

Schenkingsvrijstelling eigenwoning | Nee | Niet of beperkt | Nee | Afgeschaft | |

2022 | Schenk- en erfbelasting Bedrijfsopvolgingsfaciliteit | Discutabel | Ja | Nee | Aangepast |

Doorschuifregelingen inkomen uit aanmerkelijk belang box 2 | Discutabel | Ja | Geen uitspraak | Aangepast | |

Doorschuiving stakingswinst | Discutabel | Ja | Geen uitspraak | Geen opvolging | |

MRB Vrijstelling taxi's en openbaar vervoer | Discutabel | Waarschijnlijk beperkt | Nee | Afgeschaft | |

BPM Teruggaaf en MRB Vrijstelling diverse voertuigen | Discutabel | Beperkt | Geen uitspraak | Afschaffing teruggave geldtransport, Geen opvolging voor overige | |

BPM Vrijstelling bestelauto ondernemers | Nee | Geen uitspraak | Geen uitspraak | Afgeschaft | |

MRB Verlaagd tarief bestelauto ondernemers | Nee | Geen uitspraak | Geen uitspraak | Geen opvolging | |

MRB Verlaagd tarief bestelauto gehandicapten | Ja | Geen uitspraak | Geen uitspraak | Geen opvolging | |

MRB Vrijstelling motorrijtuigen ouder dan 40 jaar | Discutabel | Geen uitspraak | Geen uitspraak | Aanpassing | |

MRB Overgangsregeling motorrijtuigen vanaf bouwjaar 1988 | Nee | Geen uitspraak | Geen uitspraak | Aanpassing | |

MRB Kwarttarieven | Nee | Onzeker | Nee | Afschaffing / aanpassing | |

Tonnageregeling winst uit zeescheepvaart | Ja | Ja | Onzeker | Geen opvolging | |

Afdrachtvermindering zeevaart | Ja | Ja | Onzeker | Geen opvolging | |

Willekeurige afschrijving zeeschepen | Ja | Nee | Nee | Geen opvolging | |

Verlaagd gebruikelijk loon dga's startups | Nee | Nee | Nee | Afgeschaft | |

Aftrek specifieke zorgkosten | Ja | Deels | Beperkt | Vervolgonderzoek | |

2023 | Verlaagde btw-tarief voedingsmiddelen en water | Discutabel | Ja | Nee | Vervolgonderzoek restaurantdiensten |

Verlaagde btw-tarief geneesmiddelen en hulpmiddelen | Ja | Onzeker | Nee | Vervolgonderzoek | |

Verlaagde btw-tarief culturele goederen en diensten | Ja | Onzeker | Onzeker | Voorgenomen afschaffing is teruggedraaid | |

Verlaagde btw-tarief arbeidsintensieve diensten | Discutabel | Nee | Nee | Vervolgonderzoek isolatiewerkzaamheden | |

Verlaagde btw-tarief personenvervoer | Ja | Onzeker | Nee | Geen opvolging | |

Verlaagde btw-tarief Sierteelt | Nee | Ja | Nee | Geen opvolging | |

Verlaagde btw-tarief Logiesverstrekking | Nee | Ja | Nee | Wordt per 2026 afgeschaft m.u.v. kampeerterreinen | |

Verlaagde btw-tarief agrarische goederen | Nee | Geen uitspraak | Geen uitspraak | Afgeschaft | |

Energie-investeringsaftrek (EIA) | Ja | Onzeker | Onzeker | Vervolgonderzoek | |

Millieu-investeringsaftrek (MIA) en Vamil | Ja | Ja | Ja | Vervolgonderzoek | |

Onbelaste reiskostenvergoeding | Niet onderzocht | Ja | Grotendeels | Geen opvolging | |

Tusseneveluatie fiscale regelingen voor emissieloze voertuigen | Ja | Geen uitspraak | Geen uitspraak | Geen opvolging | |

Innovatiebox | Ja | Ja (vest.klimaat)Beperkt (R&D) | Onzeker (vest.klimaat)Nee (R&D) | Geen opvolging | |

2024 | Landbouwvrijstelling | Nee | Nee | Nee | Geen opvolging |

Reisaftrek OV | Ja | Nee | Nee | Geen opvolging | |

Giftenaftrek inkomstenbelasting | Discutabel | Ja | Nee | Voorgenomen beperking is teruggedraaid, vervolgonderzoek geefsubsidie gepubliceerd in juni 2025 | |

Giftenaftrek vennootschapsbelasting | Discutabel | Nee | Nee | Voorgenomen afschaffing teruggedraaid, vrijstelling geven uit vennootschap is beperkt per 1-1-2025 | |

Algemene heffingskorting | Ja | Ja | Onzeker | Vervolgonderzoek stelselherziening | |

Arbeidskorting | Ja | Nee | Nee | Vervolgonderzoek stelselherziening | |

Inkomensafhankelijke combinatiekorting (IACK) | Ja | Nee | Nee | Vervolgonderzoek stelselherziening | |

Ouderenkorting | Ja | Onzeker | Ja | Vervolgonderzoek stelselherziening | |

Alleenstaande ouderenkorting | Ja | Onzeker | Ja | Vervolgonderzoek stelselherziening | |

Jonggehandicaptenkorting | Ja | Ja | Ja | Vervolgonderzoek stelselherziening | |

30%-regeling | Ja | Ja | Onzeker | Per 2027 wordt de 30%-regeling aangepast naar een 27%-regeling en gelden er hogere salarisnormen | |

ETK-regeling | Ja | Onzeker | Onzeker | Versobering per 2026 | |

Keuzeregeling partiële buitenlandse belastingplicht | Ja | Nee | Nee | Afgeschaft | |

Meewerkaftrek | Nee | Nee | Nee | stapsgewijs afschaffen vanaf 2027 | |

Stakingsaftrek | Nee | Nee | Nee | stapsgewijs afschaffen vanaf 2027 | |

Zelfstandigenaftrek | Discutabel | Nee | Onzeker | Geen opvolging | |

Startersaftrek en startersaftrek voor arbeidsongeschikten | Discutabel | Nee | Onzeker | Geen opvolging | |

Willekeurige afschrijving starters | Discutabel | Nee | Onzeker | Geen opvolging | |

OVB vrijstelling woning starters | Ja | Ja | Deels | Geen opvolging | |

OVB verlaagd tarief woning niet-starters | Ja | Deels | Deels | Geen opvolging | |

Vrijstelling van de Brede Weersverzekering in de assurantiebelasting | Ja | Ja | Nee | Geen opvolging | |

Vrijstelling voor de verbranding van zuiveringsslib in de afvalstoffenheffing | Nee | Nee | Nee | Wordt afgeschaft | |

Vrijstelling voor het storten van asbest in de afvalstoffenbelasting | Ja | Ja | Ja | Geen opvolging | |

Vrijstelling voor het storten van baggerspecie in de afvalstoffenbelasting | Ja | Ja | Ja | Geen opvolging | |

Vrijstelling bij 25- en 40-jarig dienstverband in de inkomstenbelasting | Nee | Nee | Nee | Geen opvolging | |

Eenmalig verhoogde vrijstelling voor schenkingen aan kinderen in de schenkbelasting | Nee | Ja | Nee | Geen opvolging | |

Laag tarief vennootschapsbelasting | Nee | Nee | Nee | Geen opvolging | |

2025 | Fiscale regeling partneralimentatie | Ja | Ja | Ja | Geen opvolging |

Vrijstelling voor verkoop onder voorwaarden in de overdrachtsbelasting | Ja | Ja | Ja | Geen opvolging | |

Vrijstelling voor het wooninvesteringsfonds in de overdrachtsbelasting | Nee | Geen uitspraak | Geen uitspraak | Geen opvolging | |

Vrijstelling voor wijkontwikkelings- maatschappijen (WOM) in de overdrachtsbelasting | Ja | Nee | Nee | Vervolgonderzoek | |

Vrijstelling voor taakoverdracht door verenigingen en algemeen nut beogende instellingen in de overdrachtsbelasting | Ja | Nee | Nee | Vervolgonderzoek | |

Vrijstelling voor diensten door lijkbezorgers in de btw | Nee | Ja | Ja | Geen opvolging | |

Vrijstelling voor diensten door schrijvers in de btw | Nee | Ja | Ja | Geen opvolging | |

Vrijstelling voor diensten door journalisten in de btw | Nee | Deels | Deels | Geen opvolging | |

Vrijstelling voor diensten door componisten in de btw | Nee | Nee | Nee | Geen opvolging | |

Vrijstelling voor diensten door cartoonisten in de btw | Nee | Nee | Nee | Geen opvolging | |

Vrijstelling voor voordrachten in de btw | Nee | Nee | Nee | Geen opvolging | |

WBSO | Ja | Ja | Grotendeels (R&D)Deels (vest.klimaat) | Vervolgonderzoek | |

Werkkostenregeling: vrije ruimte | Ja | Deels | Deels | Reactie volgt | |

Werkkostenregeling: Korting op branche-eigen producten | Nee | Deels | Nee | Reactie volgt | |

Werkkostenregeling: overige verplichte vrijstellingen | Ja | Deels | Deels | Reactie volgt |

Toelichting: afgeronde evaluaties sinds de vorige Miljoenennota

Evaluatie afvalstoffenbelasting

Het samenwerkingsverband Ecorys en CE Delft heeft de evaluatie van de afvalstoffenbelasting uitgevoerd. In deze evaluatie zijn drie vrijstellingen binnen de afvalstoffenheffing geëvalueerd. Het gaat om de vrijstelling voor het storten van asbest, de vrijstelling van het storten van baggerspecie en de vrijstelling van het verbranden van zuiveringsslib. Door deze vrijstellingen is het storten van asbest en baggerspecie momenteel vrijgesteld van ASB en is het aanbieden van zuiveringsslib bij een afvalverbrandingsinstallatie ook vrijgesteld van ASB.

Uitkomst(en): Door de onderzoekers wordt geconcludeerd dat de vrijstelling zuiveringsslib niet doeltreffend is, omdat deze niet bijdraagt aan de gestelde milieudoelen. De vrijstellingen voor asbest en baggerspecie zijn beide als doeltreffend en doelmatig beoordeeld.

Aanbeveling(en): De onderzoekers bevelen daarom aan om deze vrijstelling af te schaffen. De onderzoekers doen de aanbeveling om de vrijstelling van het storten van baggerspecie en asbest te behouden en een horizonbepaling op te nemen in de wet.

Evaluatie laag vpb-tarief

In de vennootschapsbelasting (vpb) geldt een verlaagd tarief van 19% voor de eerste € 200.000 winst. Daarboven is het algemene tarief van 25,8% van toepassing. Dit lage tarief is een fiscale regeling met als doel om het mkb te ondersteunen. De regeling is door het CPB geëvalueerd.

Uitkomst(en): De onderzoekers concluderen dat het doel van de regeling niet concreet is en niet is onderbouwd. Voor verschillende mogelijke problemen bij het mkb blijkt een verlaagd tarief in de winstbelasting geen oplossing of zeer ongericht. Het CPB concludeert verder dat het lage Vpb-tarief beperkt doeltreffend is: 25-50% van het mkb wordt niet bereikt door een lager tarief in de winstbelasting, doordat zij geen winst maken. Het lage Vpb-tarief is verder niet doelmatig volgens de onderzoekers. Slechts 40 tot 50% van het budgettaire beslag slaat neer bij de doelgroep (mkb met reële economische activiteiten). De rest slaat neer bij het grootbedrijf en bij beleggings-bv’s. Daarnaast kent het lage vpb-tarief negatieve neveneffecten: het uitlokt fiscaal gedreven gedrag uit en het voordeel slaat met name neer bij vermogenden (top 1% vermogenden ontvangt 25% van het voordeel).

Aanbeveling(en): Het CPB concludeert dat de uitkomst van de evaluatie pleit voor afschaffing van het lage tarief in de Vpb, maar niet noodzakelijkerwijs voor een lastenverzwaring voor het bedrijfsleven. Het stimuleren van ondernemerschap via beleid kan volgens het CPB veel gerichter, waarbij de precieze doelstelling bepaalt welk instrument het meest geschikt is.

Evaluatie bredeweersverzekering

In opdracht van het ministerie van Landbouw, Visserij, Voedselzekerheid en Natuur en het ministerie van Financiën heeft het onderzoeksbureau Ecorys de Subsidieregeling Brede Weersverzekering en de bijbehorende vrijstelling in de assurantiebelasting (ASB) geëvalueerd.

Uitkomst(en): De onderzoekers concluderen dat de ASB vrijstelling niet voldoet aan het Toetsingskader Fiscale Regelingen omdat er niet kan worden aangetoond waarom een fiscale subsidie de voorkeur verdient boven een directe subsidie. De regeling is wel doeltreffend en doelmatig.

Aanbeveling(en): Ecorys adviseert om de om de ASB vrijstelling af te schaffen en de vrijgekomen middelen toe te voegen aan de begroting van het ministerie van LVVN ten behoeve van de subsidieregeling.

Evaluatie vrijstelling loonbelasting bij 25- en 40-jarig dienstverband

Het ministerie van Financiën heeft de diensttijdvrijstelling geëvalueerd. Dit is een uitzondering van het loonbegrip in de Wet op de loonbelasting 1964 voor eenmalige uitkeringen na het bereiken van een diensttijd van ten minste 25 en 40 jaar.

Uitkomst(en): De regeling is beperkt doeltreffend, aangezien slechts een deel van de doelgroep wordt bereikt, maar de werknemer wel netto meer overhoudt door de diensttijdvrijstelling. De regeling is niet doelmatig, omdat hij beschouwd kan worden als een waardeoverdracht van de belastingbetaler naar relatief welvarende werknemers, de arbeidsallocatie kan verstoren en voor bepaalde groepen bevoordelend is. Vanuit breed welvaartsperspectief is het twijfelachtig of het doel van de regeling nog nuttig is. De vrijstelling past minder in de huidige tijd waarin werknemers worden aangemoedigd om lerend en wendbaar te blijven.

Aanbeveling(en): Er zijn in de evaluatie geen concrete aanbevelingen gedaan. Zoals beschreven in de begrotingsregels van dit kabinet geldt als uitgangspunt dat voor een negatief geëvalueerde fiscale regeling moet worden bezien of de regeling wordt afgeschaft, versoberd, hervormd of gemotiveerd gehandhaafd.

Evaluatie eenmalig verhoogde vrijstelling voor giften aan kinderen

Het ministerie van Financiën heeft in samenwerking met de Belastingdienst een evaluatie uitgevoerd van de eenmalig verhoogde schenkingsvrijstellingen voor kinderen voor een dure studie en voor een vrij te besteden doel.

Uitkomst(en): Uit de evaluatie volgt dat voor beide eenmalige schenkingsvrijstellingen geen noodzaak bestaat. Verder is de schenkingsvrijstelling voor een vrij te besteden doel beoordeeld als beperkt potentieel doelmatig. De schenkingsvrijstelling voor een dure studie is beoordeeld als doelmatig.

Aanbeveling(en): Er zijn in de evaluatie geen concrete aanbevelingen gedaan. Zoals beschreven in de begrotingsregels van dit kabinet geldt als uitgangspunt dat voor een negatief geëvalueerde fiscale regeling moet worden bezien of de regeling wordt afgeschaft, versoberd, hervormd of gemotiveerd gehandhaafd.

Evaluatie van de fiscale partneralimentatie regelingHet ministerie van Financiën heeft de fiscale regeling partneralimentatie geëvalueerd. Aangezien deze aftrekpost nauw samenhangt met de ontvangen alimentatie uit de aangifte inkomstenbelasting, is deze ook meegenomen. Het betreft concreet de aftrekpost ‘betaalde alimentatie- of andere onderhoudsverplichtingen’. Het doel is het tot uiting laten komen van het draagkrachtbeginsel in de inkomstenbelasting.

Uitkomst(en): De regeling is doeltreffend en doelmatig. Het budgettaire beslag van de regeling is relatief klein en wordt ook kleiner doordat de standaardperiode van alimentatie is verlaagd van twaalf naar vijf jaar. De regeling is complex voor belastingplichtigen om na te leven door het bepalen van het woongenot en hypotheekrente, de tussentijdse bijstelling waardoor aangiften gewijzigd moeten worden, benodigde informatie van ex-partner, verwarring met kinderalimentatie, en doorwerking van de regeling op de inkomensafhankelijke heffingskortingen en toeslagen. Ook is de regeling complex en beperkt handhaafbaar voor de Belastingdienst.

Aanbeveling(en): In de evaluatie zijn geen concrete aanbevelingen gedaan.

Evaluatie diverse fiscale regelingen in de OVB

In opdracht van het ministerie van Volkshuisvesting en Ruimtelijke Ordening en het ministerie van Financiën heeft het onderzoeksbureau SEO de fiscale regelingen in de overdrachtsbelasting (ovb) op de woningmarkt geëvalueerd in twee delen. In het eerste deel is de tariefdifferentiatie bekeken. In het tweede deel is stilgestaan bij een aantal OVB-vrijstellingen, namelijk de vrijstelling voor: terugkoop bij Verkoop onder Voorwaarden (VoV), wijkontwikkelmaatschappijen (WOM), het wooninvesteringsfond (WIF) en taakoverdracht tussen ANBI’s en verenigingen.

Uitkomst(en): De tariefdifferentiatie in 2021 is doeltreffend en deels doelmatig bevonden. Geconcludeerd wordt dat de woningmarkt toegankelijker geworden voor starters op plekken waar er veel concurrentie is tussen starters en beleggers. Tegelijkertijd hebben de tariefsverhogingen voor beleggers negatieve neveneffecten, waaronder een negatief effect op nieuwbouw wat de doelmatigheid van de maatregel beperkt. Over de OVB-vrijstellingen wordt geconcludeerd dat de terugkoop VoV doeltreffend en doelmatig is, dat de vrijstelling voor WOM en WIF niet tot nauwelijks worden gebruikt, en dat bij de taakoverdracht tussen ANBI's en verenigingen het begrip «taak» niet helemaal aan bij de invulling van de maatschappelijke taken van woningcorporaties in het woningmarktbeleid, zoals is vastgelegd in de Nationale Prestatieafspraken.

Aanbeveling(en): In de evaluatie wordt aanbevolen om de WIF-vrijstelling af te schaffen en te kijken of de WOM-vrijstelling beter als subsidie vormgegeven kan worden. Bij de vrijstelling voor taakoverdracht wordt aangegeven dat er kan worden gekeken om het taakbegrip verder in te vullen zodat meer overdrachten die bijdragen aan de maatschappelijke taken van ANBI’s hieronder kunnen vallen.

Evaluatie WBSO

In opdracht van het ministerie van Economische Zaken en Financiën zijn de WBSO en de S&O-aftrek geëvalueerd door het onderzoeksconsortium SEO en Dialogic. De WBSO is een regeling die sinds 1996 recht geeft op afdrachtvermindering in de loonbelasting wanneer een onderneming een S&O-verklaring heeft van RVO. De aftrek voor S&O is een regeling die de WBSO aanvult door ook voor zelfstandigen die een S&O-verklaring van RVO hebben aftrek te geven in de inkomstenbelasting, omdat zij geen loonheffing inhouden.

Uitkomst(en): De WBSO is overwegend doeltreffend en grotendeels doelmatig om extra S&O uitgaven te stimuleren. Uit het onderzoek blijkt dat iedere € 1 afdrachtvermindering tussen 2018-2022 leidt tot ongeveer € 0,81 extra investeringen in R&D. De WBSO is ook doeltreffend in het realiseren van spill-overs. De regeling is grotendeels doelmatig met het oog op beleidsalternatieven en de lage uitvoeringskosten (1,4% van het budget). Voor het bevorderen van het vestigingsklimaat is de regeling doeltreffend en deels doelmatig. Van de regeling maken immers ook veel niet-internationale ondernemingen gebruik en spelen andere factoren een rol.

Aanbeveling(en): De onderzoekers bevelen aan om de doestelling aan te scherpen zodat de functie van de WBSO duidelijker wordt en om te onderzoeken waarom het doelgroepbereik daalt. Daarnaast wordt aangeraden te onderzoeken waarom de WBSO minder R&D-uitgaven lijkt te stimuleren en een incrementele vormgeving te overwegen alsook te overwegen om radicalere innovaties te stimuleren. Tot slot wordt gevraagd aandacht te besteden aan enkele databeperkingen en methodologische uitdagingen, en bij de volgende evaluatie zowel de innovatiebox als de WBSO tezamen te evalueren.

Evaluatie Vrijstellingen in de btw

In opdracht van het ministerie van Financiën heeft het onderzoeksconsortium SEO en Dialogic enkele vrijstellingen in de Wet op de omzetbelasting 1968 (btw) geëvalueerd. Het gaat met name om vrijstellingen die zien op bepaalde diensten door lijkbezorgers, schrijvers, journalisten, componisten en cartoonisten en om voordrachten. De doeltreffend- en doelmatigheid van de vrijstellingen voor diensten door lijkbezorgers, schrijvers en journalisten is gemiddeld tot hoog.

Uitkomst(en): De doeltreffend- en doelmatigheid van de vrijstellingen voor diensten door lijkbezorgers, schrijvers en journalisten is gemiddeld tot hoog. De doeltreffend- en doelmatigheid voor de vrijstelling voor diensten door cartoonisten, componisten en voor voordrachten zijn volgens de onderzoekers laag. De aanbiedingsbrief en het evaluatierapport bevatten een nadere toelichting op deze uitkomsten.

Aanbeveling(en): De onderzoekers geven aan dat zij niet direct aanleiding zien om de vrijstellingen voor diensten door lijkbezorgers, schrijvers en journalisten af te schaffen. Wat betreft de vrijstellingen voor diensten door componisten, cartoonisten en voor voordrachten zien de onderzoekers wel aanleiding om deze af te schaffen.

Evaluatie Werkkostenregeling

In opdracht van het ministerie van Financiën heeft onderzoeksbureau SEO de werkkostenregeling geëvalueerd. De werkkostenregeling (WKR) regelt primair de loonheffingen over vergoedingen, verstrekkingen en terbeschikkingstellingen die werkgevers toekennen aan hun werknemers. Hierbij geldt als uitgangspunt dat over een vergoeding geen loonheffingen verschuldigd is als het zakelijke karakter van de gerelateerde voorziening overheerst. SEO heeft naast de «WKR als systeem» ook de vrije ruimte en de gerichte vrijstellingen individueel geëvalueerd op doeltreffendheid en doelmatigheid.

Uitkomst(en): SEO concludeert dat de WKR doeltreffend en deels doelmatig is ten aanzien van dit doel. Het belangrijkste aandachtspunt voor doelmatigheid is de complexiteit van de WKR en de daarbij behorende administratieve lasten. Tegelijkertijd stelt SEO ook dat de WKR beter is dan het implementeren van een alternatief systeem. De vrije ruimte en gerichte vrijstellingen worden (deels) doeltreffend en (deels) doelmatig bevonden. Uitzondering hierop is de gerichte vrijstelling voor korting op branche-eigen producten, deze is als deels doeltreffend en niet doelmatig beoordeeld.

Aanbeveling(en): SEO doet 12 concrete aanbevelingen, onder meer om de doelmatigheid te verbeteren. Het gaat hierbij bijvoorbeeld om het afschaffen van de eerste schijf van de vrije ruimte, het toestaan van samenloop tussen de vrijstelling voor reiskosten en thuiswerkkosten en het verhogen van de bekendheid met de WKR via verbeterde informatieverstrekking. Deze aanbevelingen zijn deels administratief van aard, deels een versobering van de WKR en deels een verruiming. Een belangrijke conclusie van SEO is ook dat een wetgever zeer terughoudend moet zijn in het gebruik van de WKR voor het bereiken van aanvullende beleidsdoelstellingen.

4.6.2 Geplande evaluaties 2025-2029

In tabel 4.6.2 wordt een overzicht gegeven van de evaluaties en andere onderzoeken van fiscale regelingen die gepland staan voor de periode 2025-2029. Evaluaties met een asteriks zijn reeds afgerond en gepubliceerd.

De evaluaties van fiscale regelingen zijn ook onderdeel van de Strategische Evaluatieagenda (SEA), welke is terug te vinden in de begrotingsstukken. Voor evaluaties van fiscale regelingen zijn altijd het Ministerie van Financiën, vanuit zijn verantwoordelijkheid voor het belastingstelsel, en het betreffende vakdepartement, vanuit zijn verantwoordelijkheid voor de beleidsdoelen, samen betrokken.

Jaar | Evaluatie | Ministerie |

|---|---|---|

2025 | Evaluatie WBSO* | FIN, EZ |

Evaluatie btw-vrijstellingen* | FIN, OCW | |

Onderzoek verbeteringen energie-investeringsaftrek (EIA) en millieu-investeringsaftrek (MIA) | FIN, EZ, I&W | |

Onderzoek jaarlijkse vrijstelling schenkbelasting kinderen | FIN | |

Onderzoeken toekomstbestendigheid eigenwoningregeling | FIN, VRO | |

Evaluatie werkkostenregeling* | FIN, EZ, I&W | |

Evaluatie vrijstelling kunstvoorwerpen box 3 | FIN, OCW | |

Evaluatie fiscale regelingen voor bos- natuur- en cultuurgronden | FIN, LVVN | |

Monitoring wet aanpassing fiscale bedrijfsopvolgingsfaciliteit 2024 | FIN, EZ | |

Monitoring fiscale regeling aandelenoptierechten | FIN | |

Vervolgonderzoek vrijstelling in de overdrachtsbelasting voor taakoverdrachten tussen verenigingen en ANBI's | FIN, VRO | |

Vervolgonderzoek vrijstelling in de overdrachtsbelasting voor Wijkontwikkelingsmaatschappij (WOM) | FIN, VRO | |

Evaluatie accijns verlaagd tarief kleine brouwerijen | FIN | |

2026 | Evaluatie generieke investeringsregelingen (KIA en HIR) | FIN, EZ |

Evaluatie kleineondernemersregeling (KOR) | FIN, EZ | |

Evaluatie verbruiksbelasting | FIN, VWS | |

Evaluatie energiebelasting – deel 1 | FIN, KGG, LVVN, VRO | |

Pilot actualisatie doelstellingen fiscale regelingen | FIN | |

Evaluatie btw-vrijstelling financiële diensten | FIN | |

Monitoring verhoging btw-tarief logies | FIN, EZ | |

2027 | Evaluatie eigenwoningregeling | FIN, VRO |

Tussentijdse evaluatie fiscale klimaatmaatregelen glastuinbouwsector | FIN, KGG, LVVN | |

Evaluatie energiebelasting - deel 2 | FIN, KGG | |

Evaluatie vrijstellingen OVB in de ondernemingssfeer en vrijstellingen van technische aard | FIN, EZ | |

Monitoring opbrengsten afschaffen inputvrijstelling EB voor elektriciteitsopwekking | FIN, KGG | |

Evaluatie kansspelbelasting | FIN, J&V | |

2028 | Evaluatie zeevaartregelingen | FIN, I&W |

Evaluatie onbelaste reiskostenvergoeding | FIN, I&W | |

Evaluatie fiscale regelingen autobelastingen | FIN, I&W, EZ | |

Evaluatie assurantiebelasting | FIN | |

Evaluatie verhoging btw-tarief logies | FIN, EZ | |

Evaluatie milieu-investeringsaftrek (MIA) en Vamil | FIN, I&W | |

Evaluatie energie-investeringsaftrek (EIA) | FIN, I&W, VRO | |

Tussenevaluatie fiscale stimuleringsmaatregelen EV's | FIN, I&W | |

2029 | Periodieke rapportage fiscale regelingen | FIN |

Evaluatie bedrijfsopvolgingsregelingen | FIN, EZ | |

Evaluatie aftrek specifieke zorgkosten | FIN, VWS | |

Evaluatie verlaagde btw-tarieven | FIN | |

Evaluatie maatregelen giftenaftrek en geven uit vennootschap | FIN, OCW |