9.1 Inleiding

Deze bijlage besteedt aandacht aan fiscale regelingen. Het belastingstelsel kent verschillende soorten fiscale regelingen die de belastingopbrengst verminderen, zoals aftrekposten, vrijstellingen, heffingskortingen en verlaagde tarieven.9 Het monitoren van de budgettaire kosten van fiscale regelingen is van belang voor transparante Rijksfinanciën. De regelingen kosten immers geld in de vorm van lagere belastingontvangsten. Deze bijlage besteedt daarnaast aandacht aan de evaluaties die afgelopen jaren zijn uitgevoerd en de evaluaties die gepland staan voor komende jaren. Het evalueren van fiscale regelingen is essentieel om het beleid te kunnen verbeteren.

Het budgettaire overzicht is opgenomen in paragraaf 9.2. Paragraaf 9.3 gaat in op de budgettaire effecten van de beleidsmaatregelen die in het pakket Belastingplan 2023 worden aangekondigd en andere maatregelen die zijn genomen sinds de vorige Miljoenennota. Paragraaf 9.4 presenteert de benchmarktoets en gaat in op de belangrijkste endogene ontwikkelingen en (technische) bijstellingen van het budgettaire belang. Paragraaf 9.5 besteedt aandacht aan de evaluatie uitkomsten en evaluatieplanning van fiscale regelingen. Tot slot gaat paragraaf 9.6 in op de beleidsmatige evaluatie- en onderzoeksagenda op het terrein van belastingen en toeslagen.

9.2 Overzicht van het budgettaire belang van fiscale regelingen

In 2023 bedragen de totale kosten van fiscale regelingen naar verwachting bijna 147 miljard euro (tabel 9.2.1). De budgettaire omvang van fiscale regelingen groeit in de periode 2018-2023 gemiddeld met circa 5% per jaar. De groei wordt voornamelijk gedreven door stijgingen in het budgettair belang van fiscale regelingen die betrekking hebben op de inkomensvoorzieningen en de heffingskortingen. Paragraaf 9.4 gaat nader in op ontwikkelingen van specifieke regelingen. Uitgedrukt als percentage van het bruto binnenlands product schommelt het budgettaire belang rond de 15%.

2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Gemiddelde % groei ‘18-‘23 | |

|---|---|---|---|---|---|---|---|

Persoonsgebonden aftrek | 1.113 | 1.104 | 979 | 983 | 790 | 778 | ‒ 7% |

Inkomensvoorzieningen | 14.248 | 14.849 | 16.592 | 18.472 | 20.621 | 22.144 | 9% |

(Eigen) woning | 11.433 | 10.341 | 10.208 | 9.908 | 10.462 | 12.165 | 2% |

Verlaging lastendruk op inkomsten uit vermogen | 2.035 | 2.122 | 1.989 | 2.489 | 2.864 | 2.859 | 8% |

Verlaging lastendruk in de winstsfeer | 10.785 | 11.064 | 11.750 | 12.688 | 14.451 | 12.382 | 3% |

Loonbelasting | 2.361 | 2.476 | 2.558 | 2.362 | 2.325 | 2.399 | 0% |

Heffingskortingen | 45.703 | 47.370 | 51.756 | 55.358 | 56.997 | 65.039 | 7% |

Energiebelasting | 10.148 | 9.787 | 11.834 | 11.691 | 11.632 | 11.649 | 3% |

Omzetbelasting | 14.175 | 11.834 | 11.118 | 11.955 | 13.361 | 13.891 | 0% |

Auto | 2.716 | 2.727 | 2.586 | 2.901 | 2.925 | 3.046 | 2% |

Assurantiebelasting | ‒ | ‒ | 5 | 6 | 6 | 6 | 9% |

Totaal fiscale regelingen | 114.716 | 113.674 | 121.375 | 128.813 | 136.434 | 146.359 | 5% |

in % bbp | 14,8% | 14,0% | 15,2% | 15,0% | 14,8% | 15,2% |

Tabel 9.2.2 geeft inzicht in het budgettaire belang van individuele fiscale regelingen van 2018 tot en met 2023. De laatste kolom geeft de gemiddelde jaarlijkse procentuele groei weer tussen 2018 en 2023. De groei kan zowel het gevolg zijn van beleidsmaatregelen als van endogene ontwikkelingen. Endogene ontwikkelingen zijn de ontwikkelingen die niet het directe gevolg zijn van beleidsmaatregelen op de regelingen zelf, maar van andere factoren die het gebruik van een regeling beïnvloeden, zoals de economische ontwikkeling.

Dit jaar is een aantal regelingen toegevoegd aan het overzicht: de eenmalige schenkingsvrijstelling kinderen, de degressieve tariefstructuur in de energiebelasting, het verlaagde btw-tarief op sierteelt, personenvervoer en logiesverstrekking en het btw-nultarief op zonnepanelen. Meer informatie over deze en andere fiscale regelingen is te vinden in bijlage 10 "Toelichting op de fiscale regelingen." Fiscale regelingen die verplicht zijn op basis van Europese wet- en regelgeving of een budgettair belang van minder dan 5 miljoen euro hebben, worden niet in deze bijlage vermeld, maar worden wel benoemd in bijlage 10

2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Gemiddeld % groei ‘18-‘23 | |

|---|---|---|---|---|---|---|---|

Persoonsgebonden aftrek | |||||||

Aftrek voor scholingsuitgaven (studiekosten) | 246 | 220 | 208 | 222 | 23 | 17 | ‒ 41,3% |

Giftenaftrek inkomstenbelasting | 467 | 481 | 430 | 433 | 437 | 440 | ‒ 1,2% |

Aftrek specifieke zorgkosten | 282 | 272 | 252 | 249 | 261 | 261 | ‒ 1,5% |

Onderhoudsverplichtingen aftrek | 315 | 324 | 270 | 259 | 249 | 238 | ‒ 5,5% |

Belaste ontvangen alimentatie | ‒ 197 | ‒ 193 | ‒ 181 | ‒ 180 | ‒ 179 | ‒ 178 | ‒ 2,1% |

Inkomensvoorzieningen | |||||||

Pensioen niet-belaste premie | 18.918 | 19.272 | 20.030 | 21.731 | 23.476 | 24.769 | 5,5% |

Pensioen belaste uitkering | ‒ 12.698 | ‒ 12.349 | ‒ 12.854 | ‒ 13.078 | ‒ 13.511 | ‒ 14.176 | 2,2% |

Pensioen vrijstelling box 3 | 7.255 | 7.112 | 8.540 | 8.898 | 9.672 | 10.634 | 7,9% |

Lijfrente premieaftrek | 585 | 575 | 574 | 589 | 627 | 792 | 6,2% |

Lijfrente belaste uitkering | ‒ 400 | ‒ 372 | ‒ 375 | ‒ 361 | ‒ 367 | ‒ 389 | ‒ 0,6% |

Lijfrente vrijstelling box 3 | 228 | 214 | 249 | 246 | 263 | 291 | 5,0% |

Nettopensioen en nettolijfrente | 5 | 6 | 6 | 8 | 9 | 10 | 18,4% |

FOR aftrek | 198 | 204 | 205 | 211 | 218 | 10 | ‒ 45,3% |

FOR belaste afneming | ‒ 102 | ‒ 102 | ‒ 102 | ‒ 105 | ‒ 108 | ‒ 112 | 1,8% |

Arbeidsongeschiktheidsverzekering premieaftrek | 526 | 537 | 540 | 558 | 586 | 611 | 3,0% |

Arbeidsongeschiktheidsverzekering belaste uitkering | ‒ 399 | ‒ 394 | ‒ 404 | ‒ 417 | ‒ 438 | ‒ 458 | 2,8% |

Reisaftrek OV | 9 | 8 | 5 | 5 | 6 | 6 | ‒ 7,8% |

Middelingsregeling | 110 | 125 | 161 | 173 | 175 | 117 | 1,2% |

Schenk- en erfbelasting Eenmalige vrijstelling kinderen | 13 | 13 | 16 | 14 | 14 | 39 | 24,6% |

(Eigen) woning | |||||||

Hypotheekrenteaftrek | 10.986 | 9.800 | 8.981 | 8.853 | 9.002 | 9.266 | ‒ 3,3% |

Aftrek financieringskosten eigen woning | 210 | 217 | 251 | 238 | 190 | 151 | ‒ 6,4% |

Aftrek periodieke betalingen erfpacht, opstal en beklemming | 31 | 31 | 31 | 31 | 31 | 31 | 0,3% |

Aftrek rente en kosten van geldleningen over restschuld vervreemde eigen woning | 21 | 17 | 12 | 10 | 9 | 8 | ‒ 18,8% |

Eigenwoningforfait | ‒ 3.328 | ‒ 3.166 | ‒ 3.059 | ‒ 2.817 | ‒ 2.821 | ‒ 2.762 | ‒ 3,7% |

Aftrek wegens geen of geringe eigenwoningschuld | 647 | 574 | 578 | 583 | 586 | 589 | ‒ 1,9% |

Schenk- en erfbelasting Eenmalige vrijstelling eigen woning | 129 | 152 | 217 | 173 | 173 | 22 | ‒ 29,8% |

OVB Verlaagd tarief woning niet-starters | 2.737 | 2.715 | 3.198 | 2.470 | 2.843 | 4.353 | 9,7% |

OVB Vrijstelling woning starters | ‒ | ‒ | ‒ | 360 | 414 | 453 | 9,4% |

OVB Vrijstelling terugkoop VoV woningen | ‒ | ‒ | ‒ | 6 | 36 | 54 | 49,9% |

Verlaging lastendruk op inkomsten uit vermogen | |||||||

Vermindering verhuurderheffing | 76 | 177 | 172 | 240 | 656 | 0 | ‒ 100,0% |

Kamerverhuurvrijstelling | 11 | 10 | 10 | 10 | 12 | 15 | 7,1% |

Vrijstelling rechten op bepaalde kapitaalsuitkeringen, waaronder KEW, box 3 | 857 | 855 | 780 | 808 | 747 | 1.081 | 4,8% |

Vrijstelling rechten op kapitaalsuitkering bij overlijden box 3 | 25 | 26 | 25 | 27 | 27 | 43 | 11,7% |

Vrijstelling groen beleggen box 3 | 40 | 45 | 47 | 53 | 58 | 19 | ‒ 13,7% |

Heffingskorting groen beleggen box 3 | 26 | 28 | 29 | 33 | 36 | 40 | 8,6% |

Heffingsvrij vermogen box 3 | 963 | 944 | 888 | 1.280 | 1.288 | 1.615 | 10,9% |

Fiscale faciliteiten Natuurschoonwet | 37 | 37 | 37 | 38 | 39 | 46 | 4,7% |

Verlaging lastendruk in de winstsfeer | |||||||

Zelfstandigenaftrek | 1.882 | 1.860 | 1.758 | 1.609 | 1.558 | 1.254 | ‒ 7,8% |

Extra zelfstandigenaftrek starters | 108 | 110 | 105 | 98 | 102 | 107 | ‒ 0,3% |

Meewerkaftrek | 8 | 8 | 7 | 7 | 7 | 7 | ‒ 3,4% |

Stakingsaftrek | 18 | 17 | 17 | 17 | 17 | 17 | ‒ 0,8% |

Aftrek speur- en ontwikkelingswerk | 5 | 5 | 5 | 5 | 5 | 4 | ‒ 2,6% |

Willekeurige afschrijving starters | 8 | 8 | 7 | 7 | 7 | 8 | 0,7% |

Doorschuiving stakingswinst | 274 | 278 | 283 | 295 | 307 | 320 | 3,2% |

Doorschuifregelingen inkomen uit aanmerkelijk belang box 2 | 104 | 106 | 114 | 119 | 121 | 124 | 3,5% |

Mkb-winstvrijstelling | 2.031 | 2.129 | 2.017 | 2.079 | 2.156 | 2.230 | 1,9% |

Terbeschikkingstellingsvrijstelling | 21 | 21 | 20 | 20 | 20 | 20 | ‒ 1,3% |

Laag vpb-tarief | 1.123 | 1.400 | 2.184 | 3.169 | 4.580 | 2.285 | 15,3% |

Innovatiebox | 1.805 | 1.842 | 1.924 | 1.847 | 2.188 | 2.258 | 4,6% |

Liquidatie- en stakingsverliesregeling | 748 | 740 | 761 | 765 | 763 | 770 | 0,6% |

Kleinschaligheidsinvesteringsaftrek | 446 | 454 | 430 | 436 | 429 | 522 | 3,2% |

Energie-investeringsaftrek (EIA) | 160 | 127 | 146 | 198 | 149 | 249 | 9,2% |

Milieu-investeringsaftrek (MIA) | 139 | 126 | 75 | 101 | 144 | 194 | 6,9% |

VAMIL | 19 | 20 | 15 | 18 | 25 | 25 | 5,6% |

Tonnageregeling winst uit zeescheepvaart | 120 | 119 | 117 | 115 | 115 | 127 | 1,1% |

Landbouwvrijstelling in de winstsfeer | 854 | 833 | 850 | 808 | 767 | 788 | ‒ 1,6% |

Vrijstelling vergoeding bos- en natuurbeheer | 8 | 8 | 8 | 8 | 11 | 14 | 12,8% |

OVB Vrijstelling cultuurgrond | 123 | 128 | 133 | 184 | 191 | 258 | 16,0% |

OVB Vrijstelling bedrijfsoverdracht in familiesfeer | 16 | 16 | 17 | 22 | 22 | 29 | 12,4% |

Schenk- en erfbelasting Bedrijfsopvolgingsfaciliteit | 543 | 482 | 525 | 525 | 525 | 525 | ‒ 0,7% |

Schenk- en erfbelasting Faciliteiten ANBI’s | 215 | 219 | 223 | 228 | 232 | 237 | 1,9% |

Giftenaftrek vennootschapsbelasting | 7 | 9 | 9 | 9 | 9 | 10 | 7,1% |

Loonbelasting | |||||||

Afdrachtvermindering speur- en ontwikkelingswerk WBSO | 1.074 | 1.182 | 1.226 | 1.411 | 1.336 | 1.370 | 5,0% |

30%-regeling | 1.056 | 1.062 | 1.100 | 715 | 751 | 788 | ‒ 5,7% |

Afdrachtvermindering zeevaart | 109 | 109 | 108 | 107 | 106 | 105 | ‒ 0,7% |

Vrijstelling uitkering wegens 25- of 40-jarig dienstverband | 122 | 123 | 124 | 129 | 133 | 136 | 2,2% |

Heffingskortingen | |||||||

Algemene heffingskorting | 19.813 | 21.347 | 23.165 | 23.664 | 24.016 | 25.777 | 5,4% |

Arbeidskorting | 19.756 | 19.531 | 21.911 | 24.743 | 26.007 | 31.760 | 10,0% |

Inkomensafhankelijke combinatiekorting | 1.950 | 1.788 | 1.802 | 1.803 | 1.806 | 1.868 | ‒ 0,9% |

Jonggehandicaptenkorting | 179 | 180 | 182 | 185 | 187 | 198 | 2,0% |

Alleenstaande ouderenkorting | 500 | 510 | 531 | 542 | 560 | 611 | 4,1% |

Ouderenkorting | 3.505 | 4.014 | 4.165 | 4.421 | 4.421 | 4.825 | 6,6% |

Energiebelasting | |||||||

Verlaagd tarief glastuinbouw | 115 | 113 | 138 | 154 | 153 | 142 | 4,3% |

Teruggaaf kerkgebouwen en non-profit | 30 | 34 | 37 | 30 | 24 | 20 | ‒ 7,7% |

Salderingsregeling | 230 | 275 | 335 | 373 | 252 | 230 | 0,0% |

Vrijstellingen voor energie-intensieve processen | 83 | 93 | 118 | 124 | 122 | 129 | 9,3% |

Belastingvermindering per aansluiting | 2.443 | 2.133 | 3.509 | 3.799 | 5.542 | 6.408 | 21,3% |

Stadsverwarmingsregeling | 49 | 59 | 67 | 71 | 74 | 58 | 3,4% |

Inputvrijstelling energiebelasting voor elektriciteitsopwekking | 301 | 380 | 697 | 739 | 751 | 798 | 21,5% |

Inputvrijstelling kolenbelasting voor elektriciteitsopwekking | 129 | 86 | 38 | 72 | 90 | 96 | ‒ 5,8% |

Inputvrijstelling kolenbelasting voor duaal verbruik | 26 | 25 | 25 | 26 | 26 | 28 | 1,7% |

Degressieve tariefsstructuur elektriciteit | 5.205 | 4.811 | 4.849 | 4.407 | 2.404 | 1.526 | ‒ 21,8% |

Degressieve tariefsstructuur gas | 1.538 | 1.777 | 2.021 | 1.895 | 2.193 | 2.216 | 7,6% |

Omzetbelasting | |||||||

Btw Verlaagd tarief voedingsmiddelen en water | 8.117 | 6.668 | 6.641 | 7.071 | 7.659 | 7.914 | ‒ 0,5% |

Btw Verlaagd tarief geneesmiddelen en hulpmiddelen | 1.624 | 1.392 | 1.493 | 1.585 | 1.674 | 1.725 | 1,2% |

Btw Verlaagd tarief culturele goederen en diensten | 1.052 | 867 | 708 | 725 | 963 | 993 | ‒ 1,1% |

Btw Verlaagd tarief arbeidsintensieve diensten | 1.034 | 863 | 828 | 894 | 932 | 971 | ‒ 1,3% |

Btw Verlaagd tarief personenvervoer | 698 | 604 | 394 | 383 | 555 | 575 | ‒ 3,8% |

Btw Verlaagd tarief sierteelt | 274 | 226 | 247 | 276 | 283 | 290 | 1,1% |

Btw Verlaagd tarief logiesverstrekking | 999 | 855 | 559 | 710 | 855 | 915 | ‒ 1,7% |

Btw Verlaagd tarief overig | 200 | 165 | 68 | 79 | 165 | 175 | ‒ 2,7% |

Btw Nultarief zonnepanelen | 0 | 0 | 0 | 0 | 0 | 31 | |

Btw Kleineondernemersregeling | 177 | 194 | 180 | 232 | 275 | 301 | 11,2% |

Auto | |||||||

BPM Vrijstelling nulemissievoertuigen | 11 | 25 | 30 | 28 | 28 | 40 | 29,5% |

MRB Vrijstelling nulemissievoertuigen | 20 | 41 | 82 | 133 | 199 | 260 | 67,0% |

IB/LB Korting op de bijtelling voor nulemissieauto's | 149 | 283 | 413 | 481 | 453 | 338 | 17,8% |

IB/LB Korting op de bijtelling voor zuinige auto's (overgangsrecht) | 374 | 88 | ‒ | ‒ | ‒ | ‒ | ‒ 100,0% |

BPM Teruggaaf taxi's en openbaar vervoer | 74 | 136 | ‒ | ‒ | ‒ | ‒ | ‒ 100,0% |

MRB Vrijstelling taxi's en openbaar vervoer | 50 | 53 | 51 | 50 | 50 | 50 | 0,0% |

BPM Teruggaaf diverse voertuigen | 15 | 18 | 15 | 14 | 14 | 15 | 0,0% |

MRB Vrijstelling diverse voertuigen | 27 | 26 | 27 | 28 | 29 | 30 | 2,1% |

BPM Vrijstelling bestelauto ondernemers | 837 | 838 | 719 | 813 | 734 | 778 | ‒ 1,5% |

MRB Verlaagd tarief bestelauto ondernemers | 873 | 924 | 959 | 1.005 | 1.030 | 1.112 | 5,0% |

MRB Verlaagd tarief bestelauto gehandicapten | 15 | 15 | 16 | 16 | 17 | 18 | 3,7% |

MRB Vrijstelling motorrijtuigen ouder dan 40 jaar | 64 | 69 | 75 | 83 | 91 | 99 | 9,1% |

MRB Overgangsregeling motorrijtuigen vanaf bouwjaar 1988 | 17 | 15 | 13 | 12 | 11 | 10 | ‒ 10,1% |

MRB Kwarttarieven | 152 | 161 | 151 | 196 | 221 | 240 | 9,6% |

MRB Halftarief plug-in hybride auto’s | 38 | 35 | 35 | 42 | 48 | 56 | 8,1% |

Assurantiebelasting | |||||||

Vrijstelling Brede Weersverzekering | ‒ | ‒ | 5 | 6 | 6 | 6 | 8,5% |

[-] = regeling is in dat jaar niet van toepassing; [0] = budgettair belang van de regeling bedraagt in dat jaar afgerond nihil.

De augustusbesluitvorming heeft ertoe geleid dat het beschikbare budget voor de EIA, MIA en VAMIL verruimd gaat worden. Op het moment van schrijven is de verdeling van de verruiming voor de budgetten van de afzonderlijke regelingen nog niet definitief en is een indicatieve verdeling verwerkt in het budgettair belang van de regelingen. Deze indicatieve verdeling gaat ervanuit dat de totale budget verruiming €150 miljoen bedraagt, waarvan €100 miljoen wordt toebedeeld aan de EIA en €50 miljoen aan de MIA.

De interpretatie van de gepresenteerde cijfers vergt aandacht. De recht gedrukte cijfers zijn schattingen van het budgettaire belang die gebaseerd zijn op concreet bronmateriaal over het gebruik van een regeling. Meestal betreft dit realisatiecijfers die volgen uit de aangiftegegevens van de Belastingdienst. Deze cijfers geven in redelijke mate een definitieve inschatting van het budgettaire belang. De cursieve cijfers zijn ramingen. Hierbij is (nog) geen (volledige) informatie beschikbaar voor dat jaar en is op basis van trendramingen of aannames het budgettaire belang bepaald. Over de kleinschaligheidsinvesteringsaftrek zijn bijvoorbeeld tot en met 2019 aangiftegegevens beschikbaar, waarmee het budgettaire belang kan worden geschat – deze cijfers staan recht gedrukt. De groei van het gebruik van de regeling na 2019 wordt verondersteld gelijk te zijn aan de groei van de investeringen in vaste activa en op basis van deze aanname worden de ramingen voor de jaren vanaf 2020 gemaakt – deze cijfers staan cursief.

De informatiebasis, ook wel ramingsgrond, verschilt van post tot post en staat per regeling vermeld in bijlage 10. In het ene uiterste volgt het budgettaire belang direct uit de aangiften (zoals de afdrachtverminderingen voor de loonbelasting), in het andere uiterste is er geen enkele informatie over het feitelijke gebruik, omdat het gebruik niet hoeft te worden aangegeven (zoals de doorschuifregeling voor stakingswinst) en ook cijfers van het CBS en andere gegevensbronnen weinig aanknopingspunten bieden voor een benadering van het budgettaire belang. Tussen deze twee uitersten zitten regelingen waarvan het budgettaire belang is berekend op basis van rekenregels, zoals de aftrekposten in de inkomstenbelasting. De aftrekpost blijkt uit de belastingaangiften en het budgettaire belang wordt berekend door de belastingheffing met en zonder de aftrekpost met elkaar te vergelijken. Deze rekenregel impliceert dat voor elke aftrekpost wordt aangenomen dat die aftrekpost de laatste is. De bedragen van de aftrekposten zijn daarom feitelijk niet optelbaar.1 Ook is het vermelde budgettaire belang niet hetzelfde is als de opbrengst in het geval een regeling wordt afgeschaft. Het budgettaire belang geldt voor het feitelijke gebruik en houdt geen rekening met gedragseffecten als de regeling zou worden afgeschaft. Ook kan bij afschaffing sprake zijn van samenloop met andere regelingen.

Historische analyse budgettaire kosten fiscale regelingen

Ten behoeve van het onderzoek naar fiscale regelingen dat in 2022 door Financiën is uitgevoerd is een analyse gedaan naar de budgettaire ontwikkeling van fiscale regelingen in de periode 2001-2021. Het totale budgettaire beslag is toegenomen van 51 miljard euro in 2001 naar 129 miljard euro in 2021, of 15% van het bruto binnenlands product (figuur 9.2.1). De stijging wordt voor een groot deel verklaard doordat de afgelopen jaren is ingezet op het uitbreiden van de monitoring van fiscale regelingen. Het aantal regelingen dat actief wordt gemonitord is verdubbeld, van 50 in 2001 naar 104 in 2021. Het budgettair beslag van regelingen die sinds 2001 gemonitord worden is licht opgelopen in verhouding tot het bbp (roze lijn).

Figuur 9.2.1 Budgettaire derving fiscale regelingen

De stijging van het budgettair beslag wordt door meer verklaard dan alleen een verruiming van de definitie. Bij de regelingen die de lastendruk op winst verlagen is een duidelijke toename in het budgettair beslag te zien (tabel 9.2.3). Dit hangt samen met de invoering van de MKB-winstvrijstelling in 2007 en de innovatiebox in 2009 en de relatief sterke stijging van de kosten van deze regelingen in de daaropvolgende jaren. Ook is er sinds het begin van de eeuw een sterke stijging geweest in de kosten van het lage vpb-tarief, als gevolg van verhogingen van de schijfgrens en tariefsverlagingen. De budgettaire kosten van de heffingskortingen zijn ook toegenomen, vooral door een forse stijging van de kosten van de arbeidskorting in de afgelopen tien jaar. De plotse stijging bij de energiebelasting komt doordat sinds dit jaar ook de kosten van de tarievenstructuur in de energiebelasting worden meegenomen. Een opvallende daler is te zien bij de fiscale regelingen eigen woning. Ondanks dat er meer regelingen zijn bijgekomen in dit domein daalt het budgettair beslag vanwege de forse afname in de kosten van de hypotheekrenteaftrek.

2002 | 2010 | 2021 | |

|---|---|---|---|

Heffingskortingen | 5,1% | 5,6% | 6,4% |

Inkomensvoorzieningen | 1,8% | 1,7% | 2,1% |

Omzetbelasting | 1,6% | 1,5% | 1,4% |

Verlaging lastendruk in de winstsfeer | 0,5% | 1,1% | 1,5% |

(Eigen) woning | 1,5% | 1,8% | 1,1% |

Energiebelasting | 0,0% | 0,4% | 1,3% |

Auto | 0,0% | 0,0% | 0,3% |

Overig | 0,5% | 0,6% | 0,7% |

9.3 Beleidsmaatregelen

Tabel 9.3.1 bevat een overzicht van de nieuwe beleidsmaatregelen die betrekking hebben op de fiscale regelingen. Als de omvang van een fiscale regeling toeneemt is er sprake van een budgettaire derving. Voor een inhoudelijke uitleg van de maatregelen wordt verwezen naar de memorie van toelichting bij de betreffende wetsvoorstellen.

2022 | 2023 | 2024 | structureel | |

|---|---|---|---|---|

Pakket Belastingplan 2022 - Nota van Wijziging | ||||

Verlaging tarief 3e schijf elektriciteit | 62 | |||

Verhoging belastingvermindering | 1.781 | |||

Wet aanvullende fiscale koopkrachtmaatregelen 2022 | ||||

Verlaging btw op energie van 21% naar 9% | 1.023 | |||

Pakket Belastingplan 2023 | ||||

Nieuwe fiscale regelingen | ||||

Btw-nultarief op zonnepanelen | 31 | 31 | 31 | |

Uitzonderen mineraalwater van de verbruiksbelasting alcoholvrije dranken | 52 | 52 | 52 | |

Afschaffing fiscale regelingen | ||||

Geleidelijk afschaffen Inkomensafhankelijke Combinatiekorting (IACK) | 0 | 0 | ‒ 1.772 | |

Afschaffen schenkingsvrijstelling eigen woning | ‒ 7 | ‒ 7 | ‒ 164 | |

Afschaffen middelingsregeling | ‒ 58 | ‒ 117 | ‒ 175 | |

Afschaffen fiscale oudedagsreserve (FOR) | ‒ 214 | ‒ 218 | ‒ 78 | |

Afschaffen bpm-vrijstelling bestelauto ondernemer (vanaf 2025) | 0 | 0 | ‒ 111 | |

Aflopen gebruikelijkloonregeling start-ups | 0 | 0 | 0 | |

Overige maatregelen | ||||

Wet toekomst pensioenen: premiegrens 30% en compensatieruimte | 168 | 316 | 3 | |

Wet toekomst pensioenen: verruiming derde pijler | 125 | 125 | 73 | |

Zelfstandigenaftrek verlagen | ‒ 79 | ‒ 159 | ‒ 559 | |

Tariefstructuur energiebelasting minder degressief maken | 0 | ‒ 250 | ‒ 500 | |

Aanpassing btw-tarief op lachgas | ‒ 1 | ‒ 1 | ‒ 1 | |

Verlagen schijfgrens verlaagde vpb-tarief naar 200.000 | ‒ 1.309 | ‒ 1.309 | ‒ 1.309 | |

30%-regeling beperken tot Balkenende norm | ‒ 26 | ‒ 44 | ‒ 88 | |

Box 2 en 3: afbouw AHK met verzamelinkomen | ‒ 352 | |||

Arbeidskorting verhogen | 3.500 | 3.500 | 3.500 | |

Versneld afbouwen zelfstandigenaftrek naar 1200 in 2026 en naar 900 in 2027 | ‒ 173 | ‒ 345 | ‒ 89 | |

Verhogen lage vpb-tarief naar 19% | ‒ 1.525 | ‒ 1.527 | ‒ 1.549 | |

Verhoging belastingvermindering EB | 2567 | 225 | 225 | |

Verhogen heffingsvrij vermogen naar circa € 57.000 | 49 | 49 | 49 | |

Verruiming budget EIA/MIA/VAMIL | 150 | 150 | 150 |

[+] = derving, het budgettaire belang van de regeling neemt toe; [–] = opbrengst, het budgettaire belang van de regeling neemt af. In tegenstelling tot het Belastingplan waarin een budgettair derving als een extra last opgenomen wordt hetgeen genoteerd wordt met een [-], worden hier extra budgettaire dervingen met een [+] weergegeven. Dit is gedaan voor de consistentie met tabel 9.2.2 waarin budgettair belang positief genoteerd wordt.

Naast de regelingspecifieke maatregelen kunnen ook algemene tariefsmaatregelen invloed hebben op het budgettaire belang van fiscale regelingen. Zo verandert het budgettaire belang van een aftrekpost in de inkomstenbelasting als het belastingtarief verandert. Het totale effect van specifieke en algemene beleidsmaatregelen op het budgettaire belang is terug te vinden in de bijlage "Toelichting op de fiscale regelingen".

9.4 Benchmarktoets en opvallende ontwikkelingen

Tabel 9.4.1 biedt inzicht in opvallende (endogene) ontwikkelingen van fiscale regelingen. De endogene ontwikkeling laat zien hoe het budgettair belang zich ontwikkelt zonder invloed van beleidsmaatregelen. De tabel presenteert de raming van het budgettaire belang dat voor 2021 werd geraamd bij de start van het huidige kabinet in de Miljoenennota 2022 (de benchmark). Vervolgens wordt de bijstelling van de raming voor 2021 vermeld. Deze bijstelling werkt door in de raming voor de kabinetsjaren. Vervolgens wordt de absolute endogene groei en de gemiddelde procentuele endogene groei per jaar tussen 2022 en 2023 gegeven. De tabel bevat de fiscale regelingen waarbij de geraamde endogene ontwikkeling in die periode gemiddeld (absoluut) groter dan 8% per jaar is en/of de bijstelling voor 2021 (absoluut) groter dan 8% is. Bijstellingen en ontwikkelingen kleiner dan 5 miljoen euro zijn buiten beschouwing gelaten, evenals bijstellingen die zien op het verschil tussen realisatie en budget van een regeling. Hieronder wordt een aantal posten waarbij er een aanwijsbare oorzaak is voor de opvallende ontwikkeling, nader toegelicht.

Benchmark 2021 | Bijstelling 2021 | Bijstelling in % | Endogeen 2022-2023 | Endogeen in % per jaar | |

|---|---|---|---|---|---|

Persoonsgebonden aftrek | |||||

Aftrek voor scholingsuitgaven (studiekosten) | 253 | ‒ 32 | ‒ 12,5% | 1 | 0,2% |

Giftenaftrek inkomstenbelasting | 387 | 47 | 12,1% | 26 | 3,0% |

Inkomensvoorzieningen | |||||

Pensioen vrijstelling box 3 | 7.106 | 1.792 | 25,2% | 1.404 | 7,6% |

Lijfrente vrijstelling box 3 | 206 | 40 | 19,2% | 37 | 7,2% |

Schenk- en erfbelasting Eenmalige vrijstelling kinderen | 25 | 66,9% | |||

(Eigen) woning | |||||

Aftrek financieringskosten eigen woning | 230 | 8 | 3,5% | ‒ 82 | ‒ 19,1% |

Aftrek wegens geen of geringe eigenwoningschuld | 515 | 68 | 13,3% | 61 | 5,1% |

OVB Verlaagd tarief woning niet-starters | 2.084 | 386 | 18,5% | 639 | 12,2% |

OVB Vrijstelling woning starters | 1.364 | ‒ 1.004 | ‒ 73,6% | 92 | 12,1% |

Schenk- en erfbelasting Eenmalige vrijstelling eigen woning | 195 | ‒ 22 | ‒ 11,3% | 0 | 0,0% |

Verlaging lastendruk op inkomsten uit vermogen | |||||

Vermindering verhuurderheffing | 197 | 43 | 21,8% | ‒ 269 | |

Kamerverhuurvrijstelling | 10 | 0 | 1,7% | 6 | 24,8% |

Vrijstelling rechten op bepaalde kapitaalsuitkeringen, waaronder KEW, box 3 | 808 | 0 | 0,0% | ‒ 129 | ‒ 8,3% |

Heffingskorting groen beleggen box 3 | 31 | 2 | 6,5% | 6 | 9,1% |

Verlaging lastendruk in de winstsfeer | |||||

Laag vpb-tarief | 2.829 | 340 | 12,0% | 1.469 | 21,0% |

Innovatiebox | 1.410 | 437 | 31,0% | 345 | 8,9% |

Landbouwvrijstelling in de winstsfeer | 598 | 210 | 35,1% | ‒ 20 | ‒ 1,2% |

Schenk- en erfbelasting Bedrijfsopvolgingsfaciliteit | 481 | 44 | 9,1% | 0 | 0,0% |

Heffingskortingen | |||||

Inkomensafhankelijke combinatiekorting | 1.648 | 155 | 9,4% | 187 | 5,1% |

Alleenstaande ouderenkorting | 449 | 93 | 20,7% | 69 | 6,2% |

Energiebelasting | |||||

Verlaagd tarief glastuinbouw | 136 | 19 | 13,8% | 0 | 0,0% |

Teruggaaf kerkgebouwen en non-profit | 37 | ‒ 8 | ‒ 20,1% | ‒ 1 | ‒ 1,0% |

Salderingsregeling | 330 | 43 | 12,9% | 135 | 16,7% |

Vrijstellingen voor energie-intensieve processen | 135 | ‒ 11 | ‒ 8,1% | 0 | 0,0% |

Inputvrijstelling kolenbelasting voor elektriciteitsopwekking | 86 | ‒ 13 | ‒ 15,5% | 23 | 15,0% |

Omzetbelasting | |||||

Btw Verlaagd tarief geneesmiddelen en hulpmiddelen | 1.461 | 124 | 8,5% | 99 | 3,1% |

Btw Verlaagd tarief culturele goederen en diensten | 708 | 17 | 2,4% | 268 | 17,1% |

Btw Verlaagd tarief overig | 1.382 | ‒ 1.303 | ‒ 94,3% | 96 | 48,7% |

Btw Verlaagd tarief Personenvervoer | 192 | 22,6% | |||

Btw Verlaagd tarief Logiesverstrekking | 205 | 13,5% | |||

Btw Kleineondernemersregeling | 210 | 22 | 10,5% | 69 | 13,9% |

Auto | |||||

BPM Vrijstelling nulemissievoertuigen | 30 | ‒ 2 | ‒ 6,7% | 7 | 11,8% |

MRB Vrijstelling nulemissievoertuigen | 139 | ‒ 6 | ‒ 4,3% | 76 | 25,4% |

IB/LB Korting op de bijtelling voor nulemissieauto's | 504 | ‒ 23 | ‒ 4,6% | ‒ 220 | ‒ 26,3% |

MRB Vrijstelling motorrijtuigen ouder dan 40 jaar | 81 | 2 | 2,5% | 16 | 9,2% |

MRB Kwarttarieven | 195 | 1 | 0,5% | 44 | 10,7% |

MRB Halftarief plug-in hybride auto’s | 40 | 2 | 5,0% | 14 | 15,5% |

Persoonsgebonden aftrekposten

In 2020 is aanzienlijk minder gebruik gemaakt van de aftrek voor scholingsuitgaven dan eerder geraamd. Mogelijk oorzaak hiervan is COVID-19. Dit leidt ook tot een lagere raming voor 2021, hetgeen de bijstelling in 2021 verklaart.

De stijging van de kosten van de giften wordt veroorzaakt door giften (waaronder een enkele zeer grote) in aangiften die ten tijde van de vorige miljoenennota nog niet waren ingediend.

Inkomensvoorzieningen

De grote bijstelling voor de pensioenvrijstelling in box 3 wordt veroorzaakt door een correctie in de bepaling van het pensioenvermogen. Voorheen werden hiervoor realisaties van het CBS tot 2015 gebruikt en daarna een extrapolatie met behulp van gegevens uit Mimosi. Vanaf nu wordt, in aansluiting bij het IBO Vermogensverdeling10 gebruik gemaakt van gegevens van DNB over pensioenfondsen11. Aangezien het vermogen in lijfrenten in de raming afgeleid is van het vermogen in pensioenfondsen werkt de bijstelling ook door in de lijfrentevrijstelling in box 3.

Naar verwachting neemt het budgettaire belang van de algemene eenmalige vrijstelling in de schenk- en erfbelasting voor kinderen vanaf 2023 sterk toe omdat de eenmalige schenkingsvrijstelling voor de eigen woning in 2023 wordt verlaagd en per 2024 wordt afgeschaft. Ouders zullen op zoek gaan naar alternatieve mogelijkheden om belastingvrij geld aan hun kinderen te kunnen schenken, waarbij de algemene eenmalige vrijstelling de meest voor de hand liggende optie is.

(Eigen) woning

Financieringskosten zijn alle kosten die ontstaan in verband met het afsluiten van een hypotheek, zoals taxatiekosten, notariskosten (hypotheekakte), kosten NHG en de (hypotheek)advieskosten. Deze post wordt daarom met name gedreven door de ontwikkeling van het aantal hypotheekaanvragen. In 2022 neemt het aantal nieuwe hypotheken naar verwachting sterk af door de stijgende rente en de afkoelende woningmarkt, wat leidt tot respectievelijk minder mensen die hun bestaande hypotheek oversluiten of nieuwe hypotheken aangaan.

De opwaartse bijstelling van de aftrek wegens geen of geringe eigenwoningschuld (Hillen) in 2021 wordt verklaard doordat de bijstelling van de hypotheekrenteaftrek voor dat jaar hoger was dan de bijstelling van het eigenwoningforfait.

De kosten van het verlaagde OVB tarief zijn opwaarts bijgesteld voor 2021 en latere jaren. Dit is vooral het gevolg van een opwaartse bijstelling van de WOZ-ontwikkeling bij CEP2022 ten opzichte van MEV2021. Overigens nemen de kosten van beide posten in 2023 nog verder toe door de verhoging van het algemene tarief; de kosten van het verlaagde tarief en de vrijstelling ten opzichte van het algemene tarief in de overdrachtsbelasting worden hierdoor namelijk hoger.

De sterke daling van de budgettaire derving ten opzichte van de vorige Miljoenennota in de OVB vrijstelling voor starters betreft een technische bijstelling. In de Miljoenennota 2022 werd de derving van de startersvrijstelling afgezet tegenover het algemene OVB-tarief. In de voorliggende Miljoenennota is gekozen om de derving af te zetten tegenover het verlaagde OVB-tarief, omdat gebruikers van de startersvrijstelling per definitie kwalificeren voor het verlaagde tarief. Concreet betekent dit dat de startersvrijstelling niet wordt afgezet tegen het tarief van 8 procent in 2021 en 2022 en 10,4 procent in 2023, maar tegen 2 procent voor alle jaren. De endogene ontwikkeling in de OVB vrijstelling voor starters kan verklaard worden met een redenering analoog aan die voor het verlaagde OVB tarief.

De raming van het budgettaire belang van de eenmalige schenkingsvrijstelling eigen woning is in 2021 enkele miljoenen neerwaarts bijgesteld ten opzichte van vorig jaar. De raming komt tot stand door een meerjarig gemiddelde te nemen van het budgettaire belang in de laatst beschikbare realisatiejaren. Vorig jaar waren enkel aangiftegegevens over 2017 beschikbaar, inmiddels zijn de realisaties tot en met 2020 bekend. Door een lager gebruik van de schenkingsvrijstelling eigen woning in 2018 en 2019 valt de raming voor 2021 lager uit dan vorig jaar geraamd.

Verlaging lastendruk op inkomsten uit vermogen

De stijging van de kosten van de kamerverhuurvrijstelling wordt veroorzaakt door de aanzienlijke stijging van de WOZ-waarden in de afgelopen jaren.

De vrijstelling rechten op bepaalde kapitaalsuitkeringen heeft jaarlijks te maken met een endogene krimp, omdat het vermogen in deze vrijgestelde kapitaalverzekeringen afneemt. De raming van het budgettaire belang zelf groeit dit jaar wel, omdat vanaf 2023 een nieuw stelsel wordt ingevoerd in box 3. In dit stelsel wordt aan verzekeringsproducten gemiddeld een hoger rendement toegekend.

De heffingskorting groen beleggen box 3 kent jaarlijks een relatief grote endogene groei, omdat beleggers en spaarders vaker van de regeling gebruik maken.

Verlaging lastendruk in de winstsfeer

De verwachte totale vpb-opbrengst over 2022 en 2023 is sinds de vorige Miljoenennota sterk naar boven bijgesteld. Hierdoor is het budgettaire effect van het lage tarief een stuk hoger ten opzichte van de inschatting van vorig jaar. Vandaar dat de endogene groei rond de 21% uitkomt.

In 2021 is het budgettaire beslag van de innovatiebox 31% hoger dan in de vorige Miljoenennota. Dit heeft twee oorzaken. Ten eerste blijkt uit de realisaties over 2019 dat het gebruik van de innovatiebox aanmerkelijk hoger is dan ingeschat in de Miljoenennota 2022. Ten tweede werd vorig jaar een endogene krimp van 1% voor de Vpb-opbrengsten verwacht voor 2020 vanwege de coronacrisis. In de nieuwe cijfers van het CPB zien we dat deze verwachting is bijgesteld naar een endogene groei van 7%. Aangezien deze groei ook gebruikt wordt om het budgettaire beslag van de innovatiebox over 2020 en 2021 in te schatten, ligt ook hierdoor het ingeschatte gebruik van de innovatiebox hoger.

Reguliere waardestijgingen van landbouwgrond (WEVAB) zijn vrijgesteld van inkomstenbelasting en vennootschapsbelasting door de landbouwvrijstelling. Doordat veel gronden naar de WEVAB-waarde werden gewaardeerd tot en met 2015 was er sprake van een hoog budgettair belang. Nadien zijn er minder herwaarderingen geweest en is het budgettair belang gedaald. Voorlopige cijfers over 2019 suggereerden dat die trend door zou zetten en derhalve werd aangenomen dat het budgettair belang met 10% per jaar ging dalen, zodat na enkele jaren een nieuw structureel niveau van het budgettaire belang zou worden bereikt. Echter, definitieve cijfers over 2019 en voorlopige cijfers over 2020 laten zien dat deze daling meer geleidelijk is. Derhalve wordt de daling bijgesteld naar 5% per jaar, hetgeen de bijstelling in 2021 grotendeels verklaart. Voor 2023 vindt een bijstelling plaats ten behoeve van het effect van de Maatregel Gerichte Opkoop (MGO) en de Saneringsregeling varkenshouderijen (Srv) op het budgettair belang van de landbouwvrijstelling.

De opwaartse bijstelling van de raming voor het budgettaire belang in 2021 in de bedrijfsopvolgingsfaciliteit in de schenk- en erfbelasting wordt veroorzaakt door de ramingsmethodiek. De raming komt tot stand door het driejarig gemiddelde te nemen van de drie meest recente jaren waarover aangiftegegevens beschikbaar zijn. Het afgelopen jaar zijn er gegevens voor 2018 en 2019 beschikbaar gekomen, waarin het budgettaire beslag hoger lag dan in 2015 en 2016 waarop de vorige raming was gebaseerd. Ook is de realisatie voor 2017 nog enkele miljoenen opwaarts bijgesteld ten opzichte van de stand van vorig jaar.

Heffingskortingen

In het model waarmee het budgettair belang van de heffingskortingen wordt geschat (MIMOSI) is recent een wijziging aangebracht. Voorheen werd voor verzilvering van de heffingskortingen een bepaalde volgorde verondersteld: eerst werd de AHK verzilverd, daarna de arbeidskorting en IACK en daarna alle andere heffingskortingen. Het aannemen van zo’n volgorde kent echter geen wettelijke grondslag. Daarom worden heffingskortingen nu verzilverd naar rato van de verschuldigde belasting. Een belastingplichtige die € 80 belasting moet betalen en voor € 100 recht heeft op heffingskortingen kan dus 80% van zijn heffingskortingen verzilveren. Voorheen werd dan eerst de AHK verzilverd en daarna de andere heffingskortingen totdat de € 80 vol was gemaakt. Nu wordt elke heffingskorting waar de belastingplichtige recht op heeft voor 80% verzilverd. Deze aanpassing is met terugwerkende kracht doorgevoerd in MIMOSI. Het gevolg is dat er minder AHK wordt verzilverd, terwijl de verzilvering van andere heffingskortingen toeneemt. Per saldo is het effect uiteraard nihil. Bij een aantal heffingskortingen, zoals de IACK en de alleenstaande ouderenkorting, leidt dit tot grote bijstellingen van de raming.

Energiebelasting

De budgettaire omvang van de salderingsregeling in de energiebelasting blijft net als voorgaande jaren hard groeien. Het budgettaire belang van de regeling stijgt doordat op basis van de prognose uit de Klimaat- en Energieverkenning 2021 blijkt dat jaarlijks meer zonne-energie wordt opgewekt door kleinverbruikers.

Het kabinet heeft besloten om de tijdelijke verlaging van de energiebelasting uit 2022 ook in 2023 door te zetten en te intensiveren. Huishoudens worden in 2023 incidenteel tegemoetgekomen voor de forse stijging van de energierekening via lagere tarieven in de eerste schijf aardgas (-6,31 ct/m3 excl. btw) en elektriciteit (-7,06 ct/kWh excl. btw) en een verhoging van de belastingvermindering (+ € 284,39 excl. btw). Beide incidentele compensatiepakketten hebben tot gevolg dat het budgettaire belang van diverse regelingen in de energiebelasting in de jaren 2022 en/of 2023 behoorlijk wordt beïnvloed. Zo heeft de tijdelijke verlaging van het tarief eerste schijf aardgas in 2023 tot gevolg dat het budgettaire belang van de stadsverwarmingsregeling lager uitvalt. En zorgt de tijdelijke verhoging van het tarief voor elektriciteit in zowel 2022 als 2023 ervoor dat het budgettaire belang van voornamelijk de salderingsregeling en de degressieve EB tariefstructuur voor elektriciteit in beide jaren fors lager uitkomt. Tot slot is ook de budgettaire ontwikkeling van de belastingvermindering in de energiebelasting zeer opvallend, doordat de belastingvermindering in 2022 en 2023 tijdelijk met € 219,01 (excl. btw) respectievelijk € 284,39 (excl. btw) is verhoogd groeit het budgettaire belang van deze regeling tijdelijk naar een niveau van ruim € 5,5 miljard in 2022 en zelfs ruim € 6,4 miljard in 2023.

Het budgettair belang van de inputvrijstelling kolenbelasting voor elektriciteitsopwekking is endogeen gedaald. Dit vanwege het risico op gastekorten groter is geworden heeft het kabinet in juni van dit jaar besloten om per direct de productiebeperking voor kolencentrales voor 2022 tot en met 2024 in te trekken. Dit betekent dat de kolencentrales vanaf halverwege dit jaar weer op vol vermogen mogen produceren, waardoor er minder gas nodig is voor de productie van elektriciteit door gascentrales. Dit besluit heeft invloed op de budgettaire ontwikkeling van de inputvrijstelling voor elektriciteitsopwekking in de kolenbelasting en verklaart de endogene oploop van deze regeling in de periode tot en met 2023. Overigens is het zeer onzeker in welke mate de kolencentrales hun productie zullen opschroeven en is daarmee ook de budgettaire ontwikkeling van deze regeling zeer onzeker.

Omzetbelasting

Met ingang van deze miljoenennota is er een technische aanpassing geweest in de post ‘BTW verlaagd tarief overig.’ Deze is vanaf dit jaar opgesplitst in vier posten, namelijk verlaagd tarief personenvervoer, verlaagd tarief logiesverstrekking, verlaagd tarief sierteelt en verlaagd tarief overig. Dit verklaart de bijstelling in 2021 van de post ‘BTW verlaagd tarief overig.’

De forse endogene groei bij de verlaagde tarieven komt doordat deze sectoren hard geraakt zijn door de coronacrisis en (gedeeltelijke) sluiting van deze sectoren in 2020 en 2021. Vooral in 2022 vindt er een sterk herstel plaats in deze sectoren, waarbij voor culturele goederen en diensten en logiesverstrekking weer het pre-corona niveau van omzet wordt behaald. Personenvervoer blijft vooralsnog iets achter, wat te maken heeft met de structurele daling in het aantal werkgerelateerde reizen.

De kosten van de kleineondernemersregeling (KOR) komen in 2021 hoger uit dan verwacht, ook de groei in de daaropvolgende jaren is fors. In de eerste plaats komt dit door een hoger dan verwachte groei van het aantal ondernemers (niet-zonnepaneelhouders) dat gebruik maakt van de KOR. Dit kan een vertraagde reactie zijn op de invoering van de nieuwe KOR in 2020. De toenemende kosten van de KOR worden daarnaast verklaard door een grotere dan verwachte stijging van het aantal zonnepaneelhouders dat gebruikt maakt van de regeling én door de toename van het gemiddeld aantal zonnepanelen per zonnepaneelhouder, waar eerder geen rekening mee was gehouden. Vanaf 2023 zouden er niet of in beperkte mate zonnepaneelhouders bij moeten komen, omdat vanaf dat jaar er een btw nultarief geldt voor de aanschaf van zonnepanelen. Hierdoor hoeven zonnepaneelhouders zich niet meer aan te melden voor de KOR.

Auto

Door de opkomst van elektrisch rijden in Nederland, loopt het budgettaire belang van de fiscale regelingen op dit gebied ten opzichte van 2017 elk jaar op. In 2021 heeft echter ook de verkoop van nieuwe elektrische auto’s last van chiptekorten en leveringsproblemen, waardoor het totale aantal nieuwverkopen van elektrische auto’s (endogeen) minder hard stijgt in 2021. Dit werkt voor de bijtelling ook door in de jaren na 2021 doordat auto’s gemiddeld circa vier jaar in de bijtelling zitten.

Het budgettair belang van de bpm- en mrb-vrijstelling neemt verder toe doordat de extra aanschafsubsidie (SEPP) leidt tot extra particuliere nieuwverkopen. Voor zuinige auto’s is de korting op de bijtelling afgeschaft per 2016 met overgangsrecht, waardoor het budgettaire belang geleidelijk afneemt.

Voor oldtimers is de leeftijd (eerste ingebruikname) voor een mrb-vrijstelling in 2014 gewijzigd van 25 jaar naar 40 jaar, waarbij daarnaast een overgangsregeling is afgesproken voor benzineauto’s die voor het eerst in gebruik genomen zijn voor 1 januari 1988 die daardoor geen oldtimer meer waren. Die laatste groep neemt logischerwijs steeds verder af. Het budgettair belang van de mrb vrijstelling voor motorvoertuigen ouder dan 40 jaar neemt eveneens toe. Dit komt doordat het aantal oldtimers van minimaal 40 jaar elk jaar toe neemt doordat auto’s technisch beter worden en daardoor langer mee kunnen gaan. Daarnaast vallen dieselauto’s niet onder de overgangsregeling, maar daar stroomt wel elk jaar een deel van in in de groep van 40 jaar en ouder.

De endogene groei in de mrb-kwarttarieven komt door de groei van het aantal kampeerauto’s, die mede als gevolg van corona aantrekkelijker zijn geworden voor vakanties. De mrb-halftarieven gelden voor plug-in hybride voertuigen (PHEV). Daar is een endogene groei te zien, door een toename van het aantal PHEV’s omdat deze auto’s voor fabrikanten belangrijker geworden zijn voor het behalen van Europese CO2-emissienormen.

9.5 Evaluaties

Deze paragraaf geeft samenvattingen van recent uitgevoerde evaluaties, een samenvattend beeld van de doeltreffend- en doelmatigheid van fiscale regelingen en de evaluatieplanning voor de komende jaren. Bij evaluaties van fiscale regelingen dient het toetsingskader fiscale regelingen te worden doorlopen en is de Regeling Periodiek Evaluatieonderzoek (RPE) van toepassing. Dit betekent onder meer dat de instrumentkeuze voor een fiscale regeling opnieuw tegen het licht moet worden gehouden, de doeltreffendheid en doelmatigheid moeten worden onderzocht en moet worden bepaald of een horizonbepaling aan de orde is.

In de verantwoordingsonderzoeken van de Algemene Rekenkamer over de jaren 2020 en 2021 zijn onvolkomenheden vastgesteld omtrent de inzet van fiscale regelingen.12 De Algemene Rekenkamer concludeert dat fiscale regelingen te vaak en te makkelijk worden ingezet. Bovendien wordt het toetsingskader fiscale regelingen onvoldoende toegepast en is het toezicht hierop onvoldoende. Mede naar aanleiding hiervan heeft het huidige kabinet in de Startnota de begrotingsregels voor fiscale regelingen aangescherpt.13 Hieruit volgt onder meer dat negatief geëvalueerde regelingen in principe aangepast of afgeschaft moeten worden. Ook in de meest recente beleids- en uitvoeringsagenda zijn deze afspraken benadrukt.14 Daarbij is de ambitie om ondoeltreffende en/of ondoelmatige regelingen af te schaffen of te versoberen. Deze paragraaf biedt dan ook een integraal overzicht van de evaluatieuitkomsten van fiscale regelingen, waarbij de negatief geëvalueerde regelingen worden uitgelicht.

Evaluaties sinds Miljoenennota 2022

In totaal zijn 6 evaluaties van fiscale regelingen afgerond sinds de Miljoenennota 2022. Sommige evaluaties beslaan meerdere fiscale regelingen. Hieronder worden de uitkomsten van de evaluaties of onderzoeken verder uiteengezet per onderwerp.

Evaluatie zorgkosten regelingen

De evaluatie is in de eerste helft van 2022 uitgevoerd door Dialogic Innovatie & Interactie en Significant Public in opdracht van het ministerie van Volksgezondheid, Welzijn en Sport en het ministerie van Financiën. Het rapport is in september 2022 naar de Kamer gestuurd. Een inhoudelijke kabinetsreactie volgt later. Het onderzoek betreft de fiscale aftrek specifieke zorgkosten (‘specifieke zorgkosten-regeling’) en de regeling ‘Tegemoetkoming Specifieke Zorgkosten’ (‘TSZ-regeling’). Met de specifieke zorgkosten-regeling is het mogelijk om onder bepaalde voorwaarden specifieke zorgkosten af te trekken in de belastingaangifte. De TSZ-regeling is bedoeld om de mensen tegemoet te komen die vanwege hun aftrek voor specifieke zorgkosten (een deel van) hun heffingskortingen niet meer kunnen verzilveren.

Als er sec naar de specifieke zorgkosten-regeling zelf wordt gekeken lijkt er sprake te zijn van een doeltreffend instrument. Echter, als er wordt gekeken naar het bredere doel van de regeling (het bieden van een compensatie voor meerkosten voor chronisch zieken en gehandicapten) dan is de regeling beperkt doeltreffend. De TSZ-regeling is per definitie doeltreffend. In het rapport worden zorgen geuit rondom de uitvoerbaarheid, begrijpelijkheid en handhaafbaarheid van de specifieke zorgkosten-regeling. Zo is er veel onduidelijkheid over welke kosten precies aftrekbaar zijn.

De regeling kent een aanzienlijk nalevingstekort (naar schatting 28% van de aangiften en 39% van het bedrag aan opgegeven zorgkosten). De opgevoerde zorgkosten bij de specifieke zorgkosten-regeling komen naar schatting voor de helft volledig voort uit een chronische ziekte of beperking. Bij een kwart is dit deels het geval en bij iets meer dan een kwart komen de in aftrek gebrachte kosten überhaupt niet voort uit een chronische ziekte of handicap. De doelmatigheid van de specifieke zorgkosten-regeling wordt daarom als beperkt beoordeeld.

Het rapport bevat een uitgebreide inventarisatie van de knelpunten en doet aanbevelingen om de huidige fiscale regeling te verbeteren. Ook wordt ingegaan op alternatieven voor de specifieke zorgkosten-regeling, onder meer via het verbeteren van gemeentelijke regelingen en het invoeren van een nieuwe landelijke regeling of combinaties daarvan. Daarbij wordt aangegeven dat het de vraag is of deze alternatieven beter zijn dan de huidige regeling.

Evaluatie gebruikelijkloon start-ups

Per 1 januari 2017 bevat de gebruikelijkloonregeling (GLR) een tegemoetkoming voor dga’s van innovatieve start-ups. Dit houdt in dat het belastbare loon van deze dga’s mag worden vastgesteld op het minimumloon. Deze regeling geldt alleen voor dga’s van bedrijven die speur- en ontwikkelingswerk (S&O) verrichten en voor de toepassing van de S&O-afdrachtvermindering als starter worden aangemerkt.15 Het deel van deze groep dat aan bovenstaande voorwaarden voldoet, én verzekerd is voor werknemersverzekeringen, moet een de-minimisverklaring indienen bij de RVO om aanspraak te maken op de regeling

Het doel van de regeling is het stimuleren van innovatieve start-ups door een verbetering van hun liquiditeitspositie. Doordat een dga minder loon aan zichzelf hoeft uit te keren, blijft er meer geld beschikbaar in de start-up om te kunnen groeien. Daarnaast kunnen start-ups gebruik maken van de regeling zonder in overleg te treden met de Belastingdienst. Dit maakt de regeling meer toegankelijk. De regeling is bij invoering voorzien van een horizonbepaling. Op grond hiervan komt de regeling per 1 januari 2023 te vervallen, tenzij zij positief zou worden geëvalueerd.

Het Ministerie van Economische Zaken en Klimaat en het Ministerie van Financiën hebben de evaluatie van deze regeling in 2022 afgerond. Voor deze evaluatie is gebruik gemaakt van aangiftegegevens en een enquête uitgevoerd door de Rijksdienst voor Ondernemend Nederland (RVO). Uit deze data volgt dat er zeer beperkt gebruik wordt gemaakt van de regeling, hetgeen niet alleen toe te schrijven is aan relatieve onbekendheid. De regeling slaagt er dus niet in om innovatieve start-ups te stimuleren door hun liquiditeitspositie te verbeteren. Op basis van de beschikbare data wordt de regeling negatief beoordeeld op doeltreffendheid. Vanwege het beperkte gebruik (doeltreffendheid) kan er geen concreet oordeel geveld worden over de doelmatigheid van de regeling.

In het Belastingplan 2023 is het voorstel opgenomen om de regeling op basis van deze evaluatie in de horizonbepaling te laten lopen. Dit betekent dat de regeling per 1 januari 2023 komt te vervallen. Bij de invoering van de tegemoetkoming is aangegeven dat overgangsrecht zou worden opgenomen voor bestaande gevallen in het geval dat de regeling zou worden afgeschaft.16

Evaluatie bedrijfsopvolgingsregelingen

Het Centraal Planbureau (CPB) heeft in 2022 een evaluatie opgeleverd van de fiscale regelingen gericht op bedrijfsoverdracht. De evaluatie richt zich met name op de bedrijfsopvolgingsregeling in de schenk- en erfbelasting (BOR) en de doorschuifregeling aanmerkelijk belang in de inkomstenbelasting (DSR). De vraagstelling die in het onderzoek centraal staat is in hoeverre deze regelingen doeltreffend en doelmatig zijn.

Doel van de BOR is te voorkomen dat belastingheffing bij overdracht de continuïteit van bedrijven in gevaar brengt. Het CPB concludeert over de BOR dat de regeling doeltreffend is in de zin dat de schenk- en erfbelasting geen gevaar meer vormen voor de continuïteit van ondernemingen. De vrijstelling waarde going concern in de BOR is als ondoelmatig geëvalueerd omdat bij een substantieel deel van de overdrachten bij de erflaters, schenkers en/of verkrijgers voldoende vrije middelen aanwezig zijn om de belasting direct volledig te voldoen. De budgettaire kosten zijn daardoor onnodig hoog. Voor rendabele ondernemingen volstaat een (eventueel verruimde) betalingsregeling. Daarnaast zijn de uitvoeringskosten van de regeling relatief hoog doordat de uitvoering van de regeling complex is en veel hoogwaardige capaciteit van de Belastingdienst vergt. De neveneffecten zijn niet gekwantificeerd, maar wegen wel mee in de doelmatigheid van de bedrijfsopvolgingsregelingen. De belangrijkste neveneffecten van de BOR zijn een toename van de ongelijkheid binnen generaties en een verbetering van het vestigingsklimaat voor ondernemers.

De DSR is volgens het CPB doeltreffend in het voorkomen dat de continuïteit van ondernemingen in gevaar komt door heffing van inkomstenbelasting. De noodzakelijkheid en doelmatigheid kon niet kwantitatief getoetst worden omdat de omvang van de belastingclaim die wordt doorgeschoven niet bekend is. Het verdient volgens het CPB aanbeveling om het gebruik beter te registreren door het in de aangifte op te nemen.

De evaluatie is in mei aangeboden aan de Tweede Kamer door de minister van Economische Zaken en Klimaat en de staatssecretaris van Financiën – Fiscaliteit en Belastingdienst. Het kabinet komt op een later moment met een inhoudelijke reactie op het rapport.

Evaluatie Zeevaart

De Minister van Infrastructuur en Waterstaat heeft samen met de Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst de evaluatie van de fiscale maatregelen in het Nederlandse zeescheepvaartbeleid aan de Tweede Kamer aangeboden. Onderzoeksbureau Deloitte heeft hierbij het toetsingskader fiscale regelingen toegepast en gekeken naar de doeltreffendheid en doelmatigheid van de volgende zeevaartregelingen over de periode 2014 t/m 2019: 1) de tonnageregeling, 2 de afdrachtvermindering zeevaart en 3) de willekeurige afschrijving op zeeschepen.

De drie fiscale regelingen hebben een brede doelstelling: het versterken van het maritieme cluster, het bevorderen van werkgelegenheid verbonden aan het varen onder Nederlandse vlag en het versterken van de Nederlandse concurrentiepositie. Het rapport concludeert dat de tonnageregeling en de afdrachtvermindering zeevaart doeltreffend en doelmatig zijn op basis van interviews met een representatieve groep van sectorpartijen en cijfers over de internationale concurrentiepositie van de Nederlandse maritieme sector. Uitzondering is de willekeurige afschrijving op zeeschepen, deze blijkt nauwelijks gebruikt te worden. Voor alle regelingen geldt echter dat met name de doelmatigheid niet statistisch kan worden aangetoond bij een gebrek aan congruente data sets op Nederlands, Europees en mondiaal niveau.

Onderzoek invoering nieuwe kleineondernemersregeling (KOR)

Met ingang van 1 januari 2020 is de nieuwe kleineondernemersregeling (KOR) in werking getreden. Het Ministerie van Financiën heeft in 2022 een onderzoek over de nieuwe KOR opgeleverd. Het hoofddoel van dit onderzoek was om een beeld te krijgen van het daadwerkelijke gebruik van de nieuwe KOR. De aandacht ging daarbij voornamelijk naar het aantal meldingen voor toepassing van de nieuwe KOR, welke ondernemers kiezen voor de toepassing van de nieuwe KOR, de omvang en samenstelling van de groep ondernemers die geen gebruik maakt van de nieuwe KOR en de budgettaire effecten.

Uit de kwantitatieve analyse volgt dat het aantal gebruikers van de nieuwe kleineondernemersregeling niet significant afwijkt van de inschatting die is gemaakt ten tijde van de invoering van het wetsvoorstel. Wel is zichtbaar dat het aantal overstappers van de oude kleineondernemersregeling naar de nieuwe kleineondernemersregeling kleiner is dan verwacht, terwijl het aantal nieuwe gebruikers van de nieuwe kleineondernemersregeling groter is dan verwacht.

Ook is gekeken naar knelpunten bij of na de omzetting naar de nieuwe KOR. Bij de kwalitatieve analyse is geïnventariseerd op welke aspecten van de nieuwe kleineondernemersregeling klachten zijn. Uit de kwalitatieve analyse volgt dat het overgrote deel van de ondernemers geen problemen ervaart met de nieuwe kleineondernemersregeling. De klachten die wel zijn ontvangen, zien voornamelijk op de wettelijke termijn van vier weken voor de aan- en afmelding, de minimale toepassings- en uitsluitingstermijn en de toepassing van de regeling door zonnepaneelhouders.

Evaluatie bijzondere regelingen bpm en mrb

In 2022 is de evaluatie van de fiscale regelingen in de bpm en mrb afgerond. De evaluatie is uitgevoerd door SEO Economisch Onderzoek. Er vallen veertien bpm-regelingen en 27 mrb-regelingen onder deze evaluatie. De evaluatie richt zich vooral op de doeltreffendheid en doelmatigheid van de regelingen. Daarnaast zijn de vragen uit het toetsingskader fiscale regelingen beantwoord. Een aantal fiscale regelingen vertoont qua vormgeving en type doelgroep grote gelijkenissen. Denk bijvoorbeeld aan vrijstellingen voor brandweer-, politie, ambulance en andere (semi-)publieke diensten. De regelingen zijn dan ook vooral ingedeeld in categorieën en per categorie geëvalueerd.

Op grond van de evaluatie heeft SEO eerst twee algemene aanbevelingen gedaan. Omdat de doelstelling van fiscale regelingen vaak onduidelijk is, doet SEO de aanbeveling om deze doelstellingen te operationaliseren door middel van indicatoren en streefwaarden. Daarnaast zou het verstandig zijn om kennisdossiers op te bouwen en versplintering van kennis over datasets tegen te gaan.

Over de fiscale regelingen zelf komt SEO met een zevental aanbevelingen:

• Vervang de regelingen voor gebruikers die een publiek belang dienen door een verhoging van budgetten (of, waar nodig, een subsidieregeling). Op die manier wordt hetzelfde doel behaald en blijven de prikkels voor realisatie van milieudoelstellingen gehandhaafd;

• Vervang de regelingen die dienen ter stimulering van ondernemerschap door beleid dat hetzelfde doel behaalt zonder negatieve effecten voor milieu. Hieronder valt ook de bpm-vrijstelling voor bestelauto’s van ondernemers, welke in Belastingplan 2023 wordt afgeschaft;

• Schaf de regelingen ter stimulering van het rijden op gas af;

• Spits de regeling voor het behoud van mobiel erfgoed toe op specifieke modellen die tot mobiel erfgoed worden gerekend;

• Geef de mrb-regeling «kwarttarief kampeerauto’s» anders vorm. De reden is dat bijna 50 procent van de eigenaren van een kampeerauto het kenteken schorst voor een deel van het jaar, waardoor het feitelijke tarief lager is dan een kwarttarief;

• Vervang de regeling die dient ter bevordering van taxi’s en OV door beleid dat hetzelfde doel behaalt zonder de negatieve effecten voor het milieu of schaf deze regeling af;

Het kabinet zal in het najaar met een inhoudelijke reactie komen op de overige aanbevelingen welke nog niet in het Belastingplan 2023 zijn vermeld.

Doeltreffend- en doelmatigheid fiscale regelingen

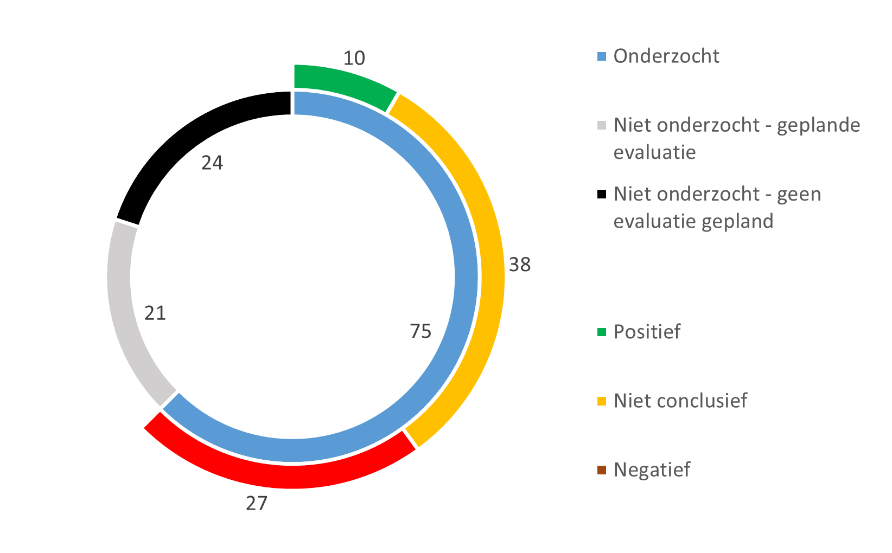

Figuur 9.5.1 categoriseert de fiscale regelingen op evaluatieuitkomsten. Er is maar een beperkt aantal regelingen waarvan overtuigend geconcludeerd is dat ze doeltreffend en doelmatig zijn, zoals de Milieu-investeringsaftrek (MIA/Vamil) en de afdrachtvermindering speur- en ontwikkelingswerk (WBSO). Voor de meeste regelingen geldt dat er geen harde conclusies worden getrokken, bijvoorbeeld door niet eenduidige uitkomsten of gebrek aan empirisch bewijs. Dit werd ook al geconcludeerd in de doorlichting van evaluaties van fiscale regelingen in 202017. Het aantal niet geëvalueerde regelingen is sinds dat rapport wel teruggebracht, daarnaast zal een groot deel de komende jaren geëvalueerd worden.

Figuur 9.5.1 Uitkomsten evaluaties fiscale regelingen zelden positief

Er zijn 27 regelingen met een (duidelijk) negatieve evaluatieuitkomst. Tabel 9.5.1 bevat een overzicht van deze regelingen inclusief korte toelichting en de beleidsreacties. In het Coalitie Akkoord is opgenomen dat een aantal negatief geëvalueerde regelingen wordt afgeschaft, waaronder de middelingsregeling, de schenkingsvrijstelling eigen woning, het verlaagde tarief glastuinbouw en de BPM vrijstelling voor bestelauto’s. Een overzicht van alle evaluatieuitkomsten per regeling is te vinden in bijlage 10.

Regeling | Toelichting | Beleidsopvolging |

|---|---|---|

Giftenaftrek inkomstenbelasting | Niet efficiënt en veel foutief gebruik | Geen |

Aftrek specifieke zorgkosten | Niet efficiënt en veel foutief gebruik | Kabinetsreactie volgt |

Middelingsregeling | Beperkt effectief en efficiënt | Wordt afgeschaft in 2023 |

Hypotheekrenteaftrek | Beperkt effectief en efficiënt | Geen |

Aftrek financieringskosten eigen woning | Beperkt effectief en efficiënt | Geen |

Aftrek periodieke betalingen erfpacht, opstal en beklemming | Beperkt effectief en efficiënt | Geen |

Eigenwoningforfait | Beperkt effectief en efficiënt | Geen |

Extra zelfstandigenaftrek starters | Niet effectief | Geen |

Willekeurige afschrijving zeeschepen | Wordt nauwelijks gebruikt | Gesprek met sector |

Landbouwvrijstelling in de winstsfeer | Oorspronkelijke reden bestaat niet meer | Geen, in 2023 nieuwe evaluatie |

Schenk- en erfbelasting Eenmalige vrijstelling eigen woning | Beperkt doeltreffend en niet doelmatig | Wordt verlaagd in 2023 en afgeschaft in 2024 |

Schenk- en erfbelasting Bedrijfsopvolgingsfaciliteit | Doeltreffend maar niet doelmatig | Kabinetsreactie volgt nog |

Startersaftrek bij arbeidsongeschiktheid | Waarschijnlijk niet effectief | Geen |

Schenk- en erfbelasting Faciliteiten ANBI’s | Beperkt effectief en efficiënt | Geen |

Giftenaftrek vennootschapsbelasting | Waarschijnlijk niet effectief, niet efficiënt | Aangifteformulier aangepast |

OVB Vrijstelling stedelijke herstructurering | Niet effectief, gebruik beperkt | Geen |

OVB Vrijstelling Bureau Beheer Landbouwgronden | Wordt niet meer gebruikt | Geen |

EB Teruggaaf energie-intensieve industrie | Beperkt doeltreffend | Geen |

EB Belastingvermindering per aansluiting | Redelijk doeltreffend, beperkt doelmatig | Geen |

BPM Teruggaaf en MRB Vrijstelling taxi's en openbaar vervoer | Doeltreffendheid waarschijnlijk zeer beperkt en negatieve neveneffecten | Kabinetsreactie volgt nog |

BPM Teruggaaf en MRB Vrijstelling diverse voertuigen | Beperkt gebruik van de regelingen, betalen naar gebruik maakt regelingen overbodig | Kabinetsreactie volgt nog |

BPM vrijstelling en MRB verlaagd tarief bestelauto ondernemers | Generiek beleid kan zelfde doel behalen zonder negatieve neveneffecten | BPM vrijstelling wordt afgeschaft |

MRB Vrijstelling motorrijtuigen ouder dan 40 jaar | Betalen naar gebruik kan alternatief zijn bij relatief weinig gebruik | Kabinetsreactie volgt nog |

MRB Kwarttarief kampeerauto's | Ondoelmatig omdat kampeerauto’s vaak ook deel van het jaar geschorst zijn | Kabinetsreactie volgt nog |

Accijnzen verlaagd tarief kleine brouwerijen | Oorspronkelijke reden bestaat niet meer | Voorstel om af te schaffen is ingetrokken |

Verlaagd gebruikelijk loon dga's startups | Wordt nauwelijks gebruikt | Regeling loopt af in 2023 |

Evaluatieprogrammering 2022-2026

Hieronder wordt een overzicht gegeven van de evaluaties van fiscale regelingen die gepland staan voor de periode 2022-2026. Deze programmering is erop gericht om met een gerichte inzet van de beschikbare capaciteit relevante evaluaties af te leveren die voorzien in de informatiebehoefte van het parlement. De evaluaties van fiscale regelingen zijn ook onderdeel van de Strategische Evaluatieagenda (SEA), die in de begrotingen van de verschillende ministeries terug te vinden is.

Uitgangspunt is dat evaluaties voldoen aan de eisen van de Regeling Periodiek Onderzoek (RPE). Voor fiscale regelingen geldt bovendien dat bij evaluaties het Toetsingskader fiscale regelingen wordt doorlopen. In het licht van de onvolkomenheid die de Algemene Rekenkamer heeft geconstateerd, namelijk dat het toetsingskader onvoldoende wordt toegepast, zal bij komende evaluaties nadrukkelijk worden toegezien op het doorlopen van het toetsingskader. Voor evaluaties van fiscale regelingen zijn het Ministerie van Financiën en het betreffende vakdepartement beide verantwoordelijk en altijd samen betrokken. Het ministerie van Financiën bezien vanuit de verantwoordelijkheid voor het belastingstelsel en de begroting, het beleidsdepartement bezien vanuit de (specifieke) beleidsdoelen.

In de bijlage «Toelichting op de fiscale regelingen» bij deze Miljoenennota is per regeling aangegeven wanneer de volgende evaluatie gepland staat.

Evaluaties per departement | Begrotingsartikel | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|

Binnenlandse Zaken en Koninkrijksrelaties | ||||||

Fiscale regelingen eigen woning | 3: Woningmarkt | X | ||||

Differentiatie OVB starters | 3: Woningmarkt | X | ||||

Financiën | ||||||

Fiscale regelingen BPM en MRB | 1: Belastingen | X | ||||

BTW verlaagd tarief overig | 1: Belastingen | X | ||||

Tussenevaluatie Klimaatakkoord (mobiliteit) | 1: Belastingen | X | ||||

Heffingskortingen/tariefsstructuur box 1 | 1: Belastingen | X | ||||

Werkkostenregeling | 1: Belastingen | X | ||||

Giftenaftrek en faciliteiten ANBI's | 1: Belastingen | X | ||||

30%-regeling | 1: Belastingen | X | ||||

Vrijstelling wegens 25- of 40-jarig dienstverband | 1: Belastingen | X | ||||

Vrijstelling vergoeding extraterritoriale kosten | 1: Belastingen | X | ||||

Onbelaste reiskostenvergoeding | 1: Belastingen | X | ||||

Vrijstellingen box 3 | 1: Belastingen | X | ||||

Vrijstellingen BTW | 1: Belastingen | X | ||||

VPB verlaagd tarief | 1: Belastingen | X | ||||

Vrijstellingen overdrachtsbelasting | 1: Belastingen | X | ||||

BTW nultarief zonnepanelen | 1: Belastingen | X | ||||

Infrastructuur en Waterstaat | ||||||

Fiscale regelingen zeeschepen | 18: Scheepvaart en Havens | X | ||||

Tussenevaluatie Klimaatakkoord (mobiliteit) | X | |||||

Reisaftrek OV | 16: Openbaar vervoer en Spoor | X | ||||

Millieu investeringsaftrek (MIA) en Willekeurige afschrijving millieu-investeringen (Vamil) | 21: Duurzaamheid | X | ||||

BTW Verlaagd tarief personenvervoer | 16: Openbaar vervoer en Spoor | X | ||||

Economische Zaken en Klimaat | ||||||

Verlaagd gebruikelijk loon dga's startups | 2: Bedrijvenbeleid | X | ||||

Fiscale regelingen bedrijfsopvolging | 2: Bedrijvenbeleid | X | ||||

Fiscale regelingen ondernemerschap | 2: Bedrijvenbeleid | X | ||||

Energie investeringsaftrek (EIA) | 4: Een doelmatige energievoorziening en beperking van de klimaatverandering | X | ||||

Fiscale regelingen speur- en ontwikkelingswerk | 2: Bedrijvenbeleid | X | ||||

Innovatiebox | 2: Bedrijvenbeleid | X | ||||

BTW kleineondernemersregeling | 2: Bedrijvenbeleid | X | ||||

Sociale Zaken en Werkgelegenheid | ||||||

Heffingskortingen/tariefsstructuur box 1 | 1: Arbeidsmarkt | X | ||||

BTW Verlaagd tarief arbeidsintensieve diensten | 1: Arbeidsmarkt | X | ||||

Landbouw, Natuur en Voedselkwaliteit | ||||||

BTW Verlaagd tarief sierteelt | 21: Land- en tuinbouw | X | ||||

Landbouwvrijstelling | 21: Land- en tuinbouw | X | ||||

Vrijstelling Brede Weersverzekering | 21: Land- en tuinbouw | X | ||||

Vrijstellingen overdrachtsbelasting | 21: Land- en tuinbouw en 22: Natuur, visserij en gebiedsgericht werken | X | ||||

Vrijstelling natuurterreinen box 3 | 22: Natuur, visserijen, gebiedsgerichtwerken | X | ||||

Volksgezondheid, Welzijn en Sport | ||||||

Aftrek specifieke zorgkosten | 8: Tegemoetkoming specifieke kosten | X |

9.6 Beleidsmatige evaluatie- en onderzoeksagenda belasting- en toeslagenstelsel

Deze paragraaf bevat een overzicht van de onderzoeken en evaluaties op fiscaal terrein. De in voorgaande paragraaf behandelde evaluaties van fiscale regelingen komen in beide overzichten terug. De relevante overkoepelende thema's worden hieronder geduid en toegelicht. Daarop volgt het overzicht met de evaluatie- en onderzoeksagenda voor de komende jaren.

Algemeen onderzoek belastingstelsel

Dit thema bestaat uit onderzoeken op fiscaal terrein die verschillende delen van het belastingstelsel raken. Er vindt bijvoorbeeld een breed onderzoek plaats naar fiscale regelingen en de fiscale Coronamaatregelen worden geëvalueerd. Ook wordt onderzoek gedaan naar de meest effectieve maatregelen in tijden van crisis. Tot slot bevat deze categorie onderzoeken en evaluaties die voorzien in een kennisbehoefte of evaluatie van een onderdeel van de uitgebreide belastingwetgeving die zich niet laten scharen onder de andere thema’s.

Ondernemen en tegengaan belastingontwijking

Er bestaat een spanningsveld tussen de bevordering van internationaal ondernemen en de open Nederlandse economie enerzijds en het internationale karakter van belastingontwijking anderzijds. Nederland heeft een open en exportgerichte economie wat een belangrijk uitgangspunt vormt voor ons belastingstelsel. De ruimte voor nationaal beleid neemt daarbij steeds verder af. De Europese Unie is één markt en belastingstelsels in Europa zijn zoveel mogelijk op elkaar afgestemd. Dit is nog niet voldoende om belastingontwijking, belastingconcurrentie en het verschuiven van activiteiten tussen landen aan te kunnen pakken. Nader onderzoek kan het inzicht in welke bedrijven wel of juist geen vennootschapsbelasting betalen vergroten en meer licht werpen op de effectiviteit van de huidige aanpak van belastingontwijking. Dat laatste staat centraal in deze subcategorie: meer inzicht in de doeltreffendheid en doelmatigheid van de aanpak van belastingontwijking. Tegelijkertijd zal ook bezien worden of nader onderzoek nodig is als het gaat om de aantrekkelijke elementen van ons belastingstelsel om internationaal te ondernemen.

Vermogen

De wijze waarop Nederland vermogen en vermogensinkomsten belast is zeer divers en pakt daarmee niet neutraal uit. Verschillend belasten van verschillende (inkomens uit) vermogens en vermogensoverdrachten draagt bij aan belastingontwijking en een ongelijkere vermogensverdeling. Het gaat hier om alle vormen van vermogen zoals spaar- en beleggingstegoeden, de eigen woning, overig vastgoed, het aanmerkelijk belang en ander (ondernemings)vermogen en pensioenen. Tevens gaat het over het belasten van vermogensoverdrachten en dus om de schenk- en erfbelasting. De data over vermogen worden steeds beter. Nader onderzoek in opvolging van het IBO vermogensverdeling zorgt voor gedetailleerder inzicht in vermogens en vermogensvorming, hoe de fiscaliteit daarin een rol speelt en welke verbeteringen mogelijk zijn. Op het terrein van de erf- en schenkbelasting en vermogensstatistieken zal verdiepend onderzoek plaatsvinden.

Klimaat

De schade aan klimaat en milieu door vervuiling en opwarmen van de aarde worden op dit moment onvoldoende beprijsd. Consumenten en bedrijven houden daardoor te weinig rekening met de maatschappelijke kosten van uitstoot van CO2, stikstof en fijnstof. Dit geldt tevens voor de maatschappelijke kosten rond mobiliteit zoals filevorming. Belastingen kunnen zorgen voor andere keuzes en bijdragen aan het ‘de vervuiler betaalt’-principe. Ook groeit de aandacht voor een internationale aanpak van klimaatproblemen en het belasten van milieuvervuilende activiteiten van bedrijven. De komende jaren zullen verschillende onderdelen van het klimaatakkoord worden geëvalueerd. Bezien wordt of gestelde doelen op een doeltreffende en doelmatige wijze zijn bereikt. Daarnaast wordt op deelterreinen verdiepend onderzoek gedaan naar effectieve vergroening van het belastingstelsel, mede in relatie tot maatregelen uit het Coalitieakkoord zoals de vliegbelasting, betalen naar gebruik en de aanpassingen binnen de energiebelasting

Wonen, gezondheid en consumptie

De woningmarkt wordt op allerlei manieren beïnvloed door het belastingstelsel. Hypotheekrente is aftrekbaar voor de eigen woning, de overdrachtsbelasting is van belang als je een woning koopt, en dan maakt het uit of je starter bent of niet. Op dit terrein vinden verschillende evaluaties en onderzoeken plaats. Ongezond gedrag (roken, drinken, snoepen, eten van vlees) komt op dit moment onvoldoende in prijzen terug. Daardoor houden consumenten en bedrijven te weinig rekening met de maatschappelijke kosten hiervan (bijvoorbeeld hoge zorgkosten en vroegtijdige sterfte). Er zal bijvoorbeeld onderzoek gedaan worden naar een verlaagd btw-tarief voor groente en fruit en een suikerbelasting. Daarnaast zal onder andere gekeken worden naar de effecten van grenstanken, mede naar aanleiding van de verlaging van de brandstofaccijnzen in Nederland en andere landen. De btw wordt tegen het licht gehouden met evaluaties van het verlaagde tarief en de vrijstellingen.

Arbeid en inkomen

De belasting op arbeid is met 52%18 met afstand de belangrijkste inkomstenbron van de overheid. Tegelijkertijd zorgt de belasting op arbeid ervoor dat minder mensen werken of mensen korter werken. Daarnaast is juist de complexiteit van het belastingstelsel een belangrijk aandachtspunt in dit domein. Burgers en ondernemers zijn niet altijd volledig rationeel of wilskrachtig. Dat kan er bijvoorbeeld toe leiden dat ze niet of verkeerd gebruikmaken van bepaalde aftrekposten. Er zal onder andere onderzoek gedaan worden naar de eenvoud en doenlijkheid van het stelsel. Ook de evaluaties van de AWIR en de uitvoering van het toezichtplan arbeidsrelaties vallen in deze categorie.

Thema | Jaar | Onderzoek/evaluatie |

|---|---|---|

Algemeen belastingstelsel | 2022 | Monitoring crisismaatregelen Corona |

Nader onderzoek fiscale regelingen | ||

Internationale vergelijking uitstel van betaling ivm Coronacrisis | ||

2023 | Evaluatie fiscale crisismaatregelen Corona | |

Onderzoek fiscaal crisis- en stimuleringsbeleid | ||

Onderzoek naar belastingadviseurs | ||

Vereenvoudiging belastingstelsel | ||

Onderzoek naar de percepties en transparantie van het belastingstelsel | ||

Onderzoek belastingrente | ||

Evaluatie landbouwvrijstelling | ||

2024 | Evaluatie KOA (kansspelen op afstand) | |

Monitoring van de openbaarmaking fiscale vergrijpboetes | ||

2026 | Evaluatie artikelen 3:4 en 3:5 van de Algemene douanewet | |

Arbeid en inkomen | 2022 | Evaluatie AWIR, uitvoering en dienstverlening toeslagen |

Evaluatie uitvoering toezichtplan arbeidsrelaties | ||

Verkenning eenvoud in het belastingstelsel vanuit perspectief burger | ||

2023 | Evaluatie werkkostenregeling | |

Onderzoek niet-gebruik toeslagen | ||

Evaluatie heffingskortingen/tariefsstructuur box 1 | ||

Evaluatie giftenaftrek en faciliteiten ANBI's | ||

2024 | Monitoring aandelenopties startups | |

2025 | Evaluatie vrijstelling uitkering wegens 25- of 40-jarig dienstverband | |

Ondernemen en tegengaan belastingontwijking | Jaarlijks | Monitoring royalty, dividend en rentestromen FDI |

2022 | Evaluatie fiscale regelingen bedrijfsopvolging | |

Nader onderzoek belastingdruk multinationals: structureel verlieslatende bedrijven en betaalde belasting | ||

Nader onderzoek belastingdruk multinationals: verschillen tussen fiscale en commerciële winstbepaling | ||

Evaluatie verlaagd gebruikelijk loon dga’s startups | ||

Onderzoek fragmentatie Vpb door verlaagde tarief | ||

Evaluatie fiscale regelingen zeeschepen | ||

2023 | Evaluatie Fiscale regelingen ondernemerschap | |

Evaluatie innovatiebox | ||

Effectmeting bronbelasting | ||

Monitoring van het overtredersbegrip (art. 67 AWR) | ||

Evaluatie vrijstelling vergoeding extraterritoriale kosten | ||

2024 | Evaluatie aftrek speur- en ontwikkelingswerk | |

Onderzoek naar effecten maatregelen tegen belastingontwijking: generieke renteaftrekbeperking, aanvullende CFC-maatregel en maatregelen tegen hybride mismatches. | ||

Evaluatie afdrachtvermindering speur- en ontwikkelingswerk WBSO | ||

Evaluatie verlaagde vpb tarief | ||

Evaluatie Wet fiscale arbitrage | ||

2025 | Evaluatie 30%-regeling | |

2026 | Monitor opbrengst minimumkapitaalregel banken en verzekeraars | |

Evaluatie excessief lenen | ||

2027 | Evaluatie temporele beperking verrekening voorheffingen met de vennootschapsbelasting (Sofina) | |

Vermogen | 2022 | Evaluatie Vpb vrijgestelde en fiscale beleggingsinstelling |

Verkenning naar vrijstellingen overdrachtsbelasting | ||

Toekomst schenk- en erfbelasting | ||

Onderzoek actualisatie forfaits op basis van rekenrente en levensverwachting | ||

IBO vermogensverdeling | ||

Onderzoek actualisatie leegwaarderatio verhuurde woningen | ||

Onderzoek kostenforfait box 3 | ||

Effect CA-maatregelen voor vastgoed investeerders | ||

Onderzoek naar een huurregister | ||

2023 | Onderzoeknaar de mogelijkheden om het vermogen in stichtingen in kaart te brengen | |

Evaluatie gebruikelijkloonregeling | ||

Nader onderzoek vermogensstatistieken een aanmerkelijk belang | ||

2025 | Evaluatie vrijstellingen box 3 | |

Klimaat | Jaarlijks | Monitoring stimulering elektrische auto’s ‘hand aan de kraan’ |

Doorlopend deze kabinetsperiode | Onderzoeken Betalen naar gebruik | |

2022 | Onderzoek gedragseffecten WLTP-implementatie | |

Onderzoeken normenkader in de BPM en actualisatie forfaits | ||

Tussenevaluatie klimaatakkoord mobiliteit | ||

Evaluatie bijzondere regelingen MRB en BPM | ||

Impactanalyse vliegbelasting | ||

Onderzoek naar CBAM voor chemiesector | ||

Onderzoek tarieven CO2-minimumprijs sectoren elektriciteit en industrie | ||

Onderzoek gebruik reiskostenvergoeding en thuiswerkvergoeding | ||

Impactanalyse klimaatregelen Belastingplan 2023 | ||

Uitwerking alternatieve vormgeving BPM op bestelauto's | ||

2023 | Evaluatie afvalstoffenbelasting | |

Onderzoek elasticiteiten energiebelasting | ||

Quickscan Fiscale Faciliteiten Natuurschoonwetten | ||

Evaluatie onbelaste reiskostenvergoeding | ||

Nader onderzoek afschaffen vrijstelling energiebelastingen | ||

Evaluatie energie-investeringsaftrek (EIA) | ||

Evaluatie milieu-investeringsaftrek (MIA) en willekeurige afschrijving milieu-investeringen (VAMIL) | ||

Evaluatie reisaftrek OV | ||

2024 | Eindevaluatie klimaatakkoord mobiliteit | |

Evaluatie CO2-heffing industrie | ||

2025 | Evaluatie vliegbelasting | |

Evaluatie CO2-minimumprijs elektriciteitsopwekking | ||

Wonen, gezondheid en consumptie | 2022 | Evaluatie aftrek specifieke zorgkosten |

Onderzoek (grens)effecten verhoging tabaksaccijns | ||

Onderzoek grenseffecten tanken | ||

Empty package survey tabaksaccijns | ||

Onderzoek aanpassing kleineondernemersregeling btw | ||

Onderzoek stapeling maatregelen beleggers woningmarkt | ||

Monitoring btw op energie | ||

2023 | Evaluatie Brede Weersverzekering | |

Evaluatie verlaagd btw-tarief alle goederen/diensten (incl. elektronische boeken) | ||

Onderzoek de mogelijkheden voor een lager btw-tarief op groente en fruit | ||

Onderzoek naar de mogelijkheden voor een suikerbelasting | ||

Evaluatie Wet WOZ | ||

2024 | Empty package survey tabaksaccijns | |

Evaluatie vrijstellingen btw | ||

Evaluatie fiscale regelingen eigen woning | ||

Evaluatie btw-nultarief zonnepanelen | ||

2024-2025 | Evaluatie vrijstellingen OVB | |

2025 | Evaluatie differentiatie OVB starters | |

Empty package survey tabaksaccijns | ||

2026 | Evaluatie kleineondernemersregeling btw | |

Empty package survey tabaksaccijns | ||

Evaluatie verbruiksbelasting van alcoholvrije dranken |