De besluitvorming in augustus van dit jaar heeft geleid tot de volgende fiscale maatregelen op het vlak van inkomensbeleid: een verlaging van het tarief in de tweede en derde schijf en het verlengen van de derde schijf van de loon- en inkomstenbelasting, een steilere en tevens volledige afbouw van de algemene heffingskorting, een verhoging van de arbeidskorting in combinatie met een vroeger startpunt van de afbouw, een verhoging van de inkomensafhankelijke combinatiekorting en een verhoging van de ouderenkorting. Deze maatregelen worden hierna toegelicht.

Verlaging tweede en derde schijf en verlenging derde schijf

Het tarief van de tweede en derde schijf van de loon- en inkomstenbelasting bedraagt in 2015 42%.2 Met ingang van 1 januari 2016 wordt het tarief in beide schijven verlaagd met 1,85%-punt naar 40,15%. De schijven van de inkomstenbelasting worden geïndexeerd en vervolgens wordt de derde schijf verlengd met € 8.548, waardoor de vierde schijf van de inkomstenbelasting in 2016 begint bij een belastbaar inkomen uit werk en woning van meer dan € 66.421 (in 2015: € 57.585). Van deze verlenging is € 8.000 het gevolg van de besluitvorming van dit jaar. De overige € 548 volgt uit de Wet maatregelen woningmarkt 2014 II. Voor de verlaging van het tarief in de tweede en derde schijf heeft het kabinet € 2,6 miljard gereserveerd en voor het verlengen van de derde schijf € 0,8 miljard.

In het Belastingplan 2014 is nog een verhoging van het tarief van de eerste schijf voorzien per 1 januari 2016 met 0,06%-punt. Verder wordt in dit wetsvoorstel het tarief van de eerste schijf verlaagd met 0,01%-punt. Beide maatregelen samen zorgen ervoor dat het tarief in de eerste schijf per 1 januari 2016 uitkomt op 36,55%3.

Steilere en volledige afbouw algemene heffingskorting

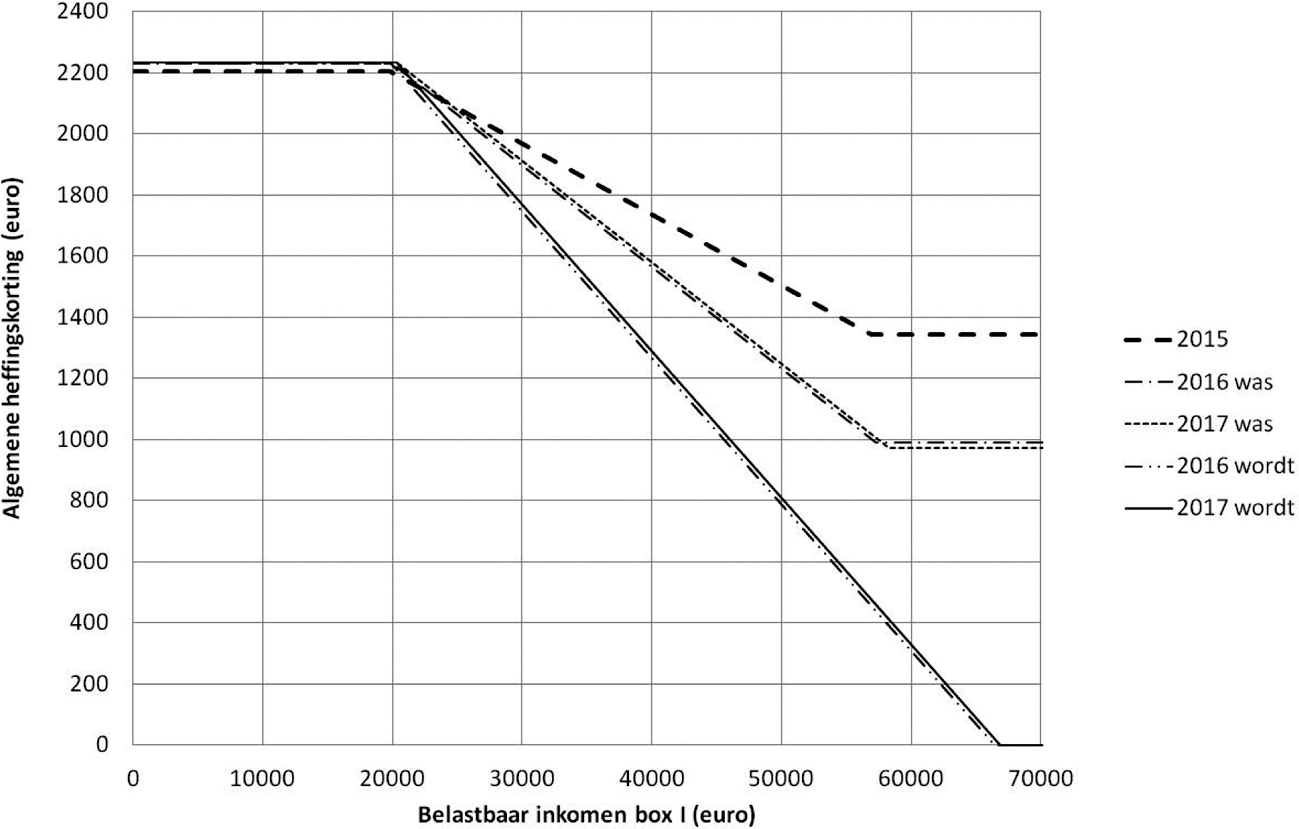

Het afbouwpercentage van de algemene heffingskorting wordt per 2016 verhoogd met 2,476%-punt, waarvan 1%-punt verhoging volgt uit het Belastingplan 2015. In 2016 komt het afbouwpercentage daarmee op 4,796%. In 2015 wordt de algemene heffingskorting niet verder afgebouwd dan tot € 1.342. Zonder verdere aanpassingen in het Belastingplan 2016, zou de algemene heffingskorting in 2016 op grond van het Belastingplan 2015, na indexatie, afgebouwd worden tot € 991. De aanpassingen in dit wetsvoorstel leiden er echter toe dat deze korting volledig wordt afgebouwd. In 2015 loopt het afbouwtraject van circa € 20.000 tot circa € 57.000. In 2016 loopt het afbouwtraject van circa € 20.000 tot circa € 66.000. Verder wordt in dit wetsvoorstel geregeld dat het startpunt van de afbouw van de algemene heffingskorting structureel wordt gekoppeld aan het eindpunt van de eerste schijf van de inkomstenbelasting. Daarnaast wordt het eindpunt van die afbouw structureel gekoppeld aan het eindpunt van de derde schijf. De aanpassingen in de algemene heffingskorting in dit wetsvoorstel leveren € 2,1 miljard op. Deze opbrengst dient als gedeeltelijke dekking van de andere maatregelen die in het kader van het inkomensbeleid voor het jaar 2016 genomen worden.

In de hierna opgenomen grafiek is het verloop van de algemene heffingskorting in de jaren 2015 tot en met 2017 weergegeven4, waarbij rekening is gehouden met de verwachte inflatiecorrectie voor de komende jaren.

Grafiek 1: Verloop algemene heffingskorting in 2015 t/m 2017

In de hierna opgenomen tabel is zichtbaar hoe hoog de algemene heffingskorting is bij een bepaald inkomen in de jaren 2015 tot en met 2017, voor en na de wijzigingen in de afbouw overeenkomstig dit wetsvoorstel en wederom rekening houdend met de verwachte inflatiecorrectie.

| Inkomen | 2015 | 2016 | 2017 | ||

|---|---|---|---|---|---|

| is | was | wordt | was | wordt | |

| 10.000 | 2.203 | 2.230 | 2.230 | 2.233 | 2.233 |

| 20.000 | 2.199 | 2.230 | 2.226 | 2.233 | 2.233 |

| 30.000 | 1.967 | 1.898 | 1.747 | 1.911 | 1.768 |

| 40.000 | 1.735 | 1.566 | 1.267 | 1.579 | 1.288 |

| 50.000 | 1.503 | 1.234 | 788 | 1.247 | 809 |

| 60.000 | 1.341 | 991 | 308 | 971 | 329 |

| 70.000 | 1.341 | 991 | 0 | 971 | 0 |

Verhoging arbeidskorting

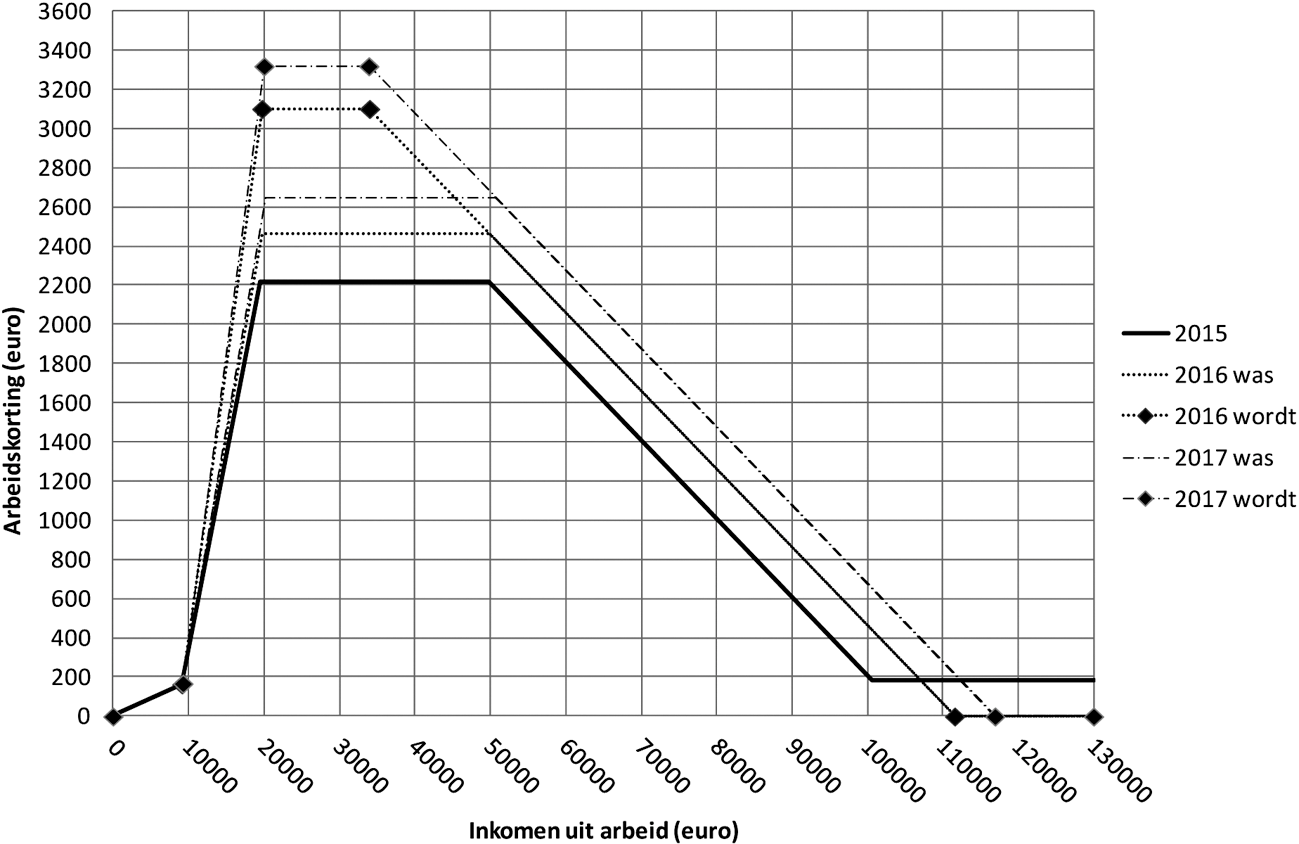

Op grond van het Belastingplan 2014 wordt de maximale arbeidskorting per 2016 met € 233 verhoogd en wordt de arbeidskorting volledig afgebouwd voor hogere inkomens. Het Belastingplan 2015 verlaagt het startpunt van de afbouw van de arbeidskorting per 2016 met € 500. Op grond van de besluitvorming van dit jaar wordt het maximumbedrag van de arbeidskorting, nadat dit bedrag geïndexeerd is, met € 638 extra verhoogd. Het startpunt van de afbouw met 4% van het arbeidsinkomen wordt, nadat dit startpunt geïndexeerd is, met € 638/4% = € 15.950 verlaagd. Ten opzichte van de eerdere maatregelen voor 2016 profiteren arbeidsinkomens tussen circa € 9.000 en circa € 50.000 van een hogere arbeidskorting van maximaal € 638. Voor andere arbeidsinkomens heeft de besluitvorming van dit jaar geen effect op de hoogte van de arbeidskorting, maar zij profiteren wel van de verhoging van de arbeidskorting zoals bepaald in het Belastingplan 2014. Voor de aanpassingen in de arbeidskorting in dit wetsvoorstel heeft het kabinet € 2,6 miljard gereserveerd.

In de hierna opgenomen tabel is zichtbaar wat het startpunt en het eindpunt van de afbouw van de arbeidskorting is in de jaren 2015 tot en met 2017, voor en na de wijzigingen die in dit wetsvoorstel opgenomen zijn, rekening houdend met de verwachte inflatiecorrectie.

| 2015 | 2016 | 2017 | |||

|---|---|---|---|---|---|

| is | was | wordt | was | wordt | |

| Startpunt afbouw | 49.700 | 50.000 | 34.000 | 50.600 | 33.900 |

| Eindpunt afbouwtraject | 100.700 | 111.600 | 111.600 | 116.800 | 116.900 |

| Mutatie startpunt afbouw | – 16.000 | – 16.700 | |||

In de hierna opgenomen grafiek is het verloop van de arbeidskorting in de jaren 2015 tot en met 2017 weergegeven5, waarbij wederom rekening is gehouden met de verwachte inflatiecorrectie en de verwachte stijging van het wettelijke minimumloon. Per jaar is zichtbaar hoe hoog de arbeidskorting was en wordt bij een bepaald inkomen. Zichtbaar is dat ten opzichte van 2015 de arbeidskorting hoger wordt voor belastingplichtigen met een arbeidsinkomen tussen circa € 9.000 en circa € 107.000 (in 2016).

Grafiek 2: Verloop arbeidskorting in 2015 t/m 2017

In de hierna opgenomen tabel is zichtbaar hoe hoog de arbeidskorting bij een bepaald inkomen is in de jaren 2015 tot en met 2017, voor en na de wijziging van maximale arbeidskorting en de afbouwgrens overeenkomstig dit wetsvoorstel en wederom rekening houdend met de verwachte inflatiecorrectie en de verwachte stijging van het wettelijke minimumloon.

| Inkomen | 2015 | 2016 | 2017 | ||

|---|---|---|---|---|---|

| is | was | wordt | Was | wordt | |

| 10.000 | 100 | 349 | 400 | 325 | 381 |

| 20.000 | 2220 | 2465 | 3103 | 2619 | 3312 |

| 40.000 | 2220 | 2465 | 2864 | 2647 | 3077 |

| 60.000 | 1811 | 2064 | 2064 | 2273 | 2277 |

| 80.000 | 1011 | 1264 | 1264 | 1473 | 1477 |

| 90.000 | 611 | 864 | 864 | 1073 | 1077 |

| 100.000 | 211 | 464 | 464 | 673 | 677 |

| 110.000 | 184 | 64 | 64 | 273 | 277 |

| 120.000 | 184 | 0 | 0 | 0 | 0 |

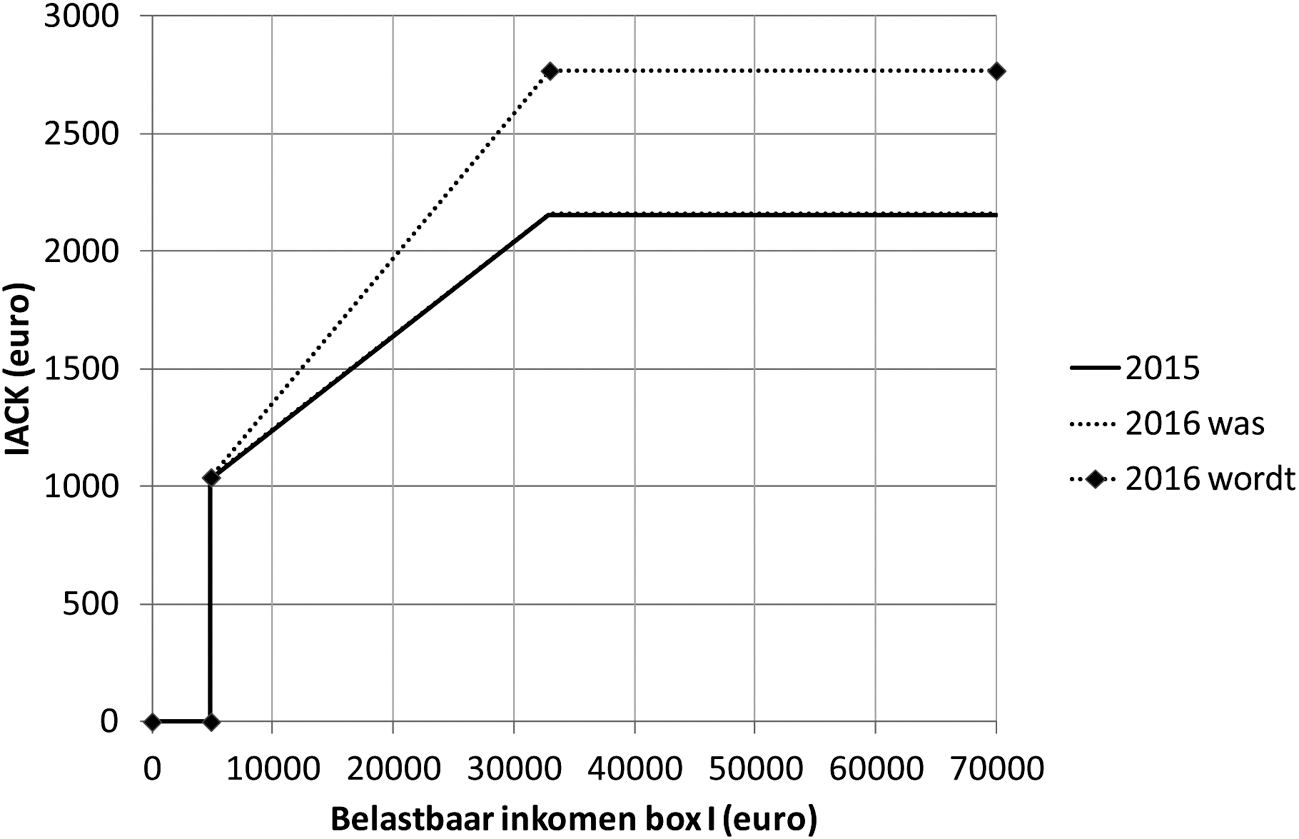

Verhoging van de inkomensafhankelijke combinatiekorting

Het kabinet heeft € 0,3 miljard gereserveerd voor een verhoging van de inkomensafhankelijke combinatiekorting. Het opbouwpercentage wordt verhoogd met 2,159%-punt naar 6,159%. Het maximumbedrag van de inkomensafhankelijke combinatiekorting wordt, nadat dit bedrag geïndexeerd is, verhoogd met € 606. In 2016 bedraagt de inkomensafhankelijke combinatiekorting daardoor vanaf een arbeidsinkomen van € 4.881 (in 2015: € 4.857) € 1.039 (in 2015: € 1.033). Dit bedrag wordt vermeerderd met 6,159% (in 2015: 4%) van het arbeidsinkomen boven € 4.881 tot een maximum van € 2.769 (in 2015: € 2.152). Dit maximum wordt bereikt bij een arbeidsinkomen van € 32.970 (in 2015: € 32.832).

In de hierna opgenomen grafiek is het verloop van de inkomensafhankelijke combinatiekorting in de jaren 2015 en 2016 weergegeven6. Het jaar 2017 wordt niet weergegeven, omdat voor dat jaar, los van indexatie, geen wijzigingen zijn voorzien.

Grafiek 3: Verloop inkomensafhankelijke combinatiekorting in 2015 en 2016

In de hierna opgenomen tabel is zichtbaar hoe hoog de inkomensafhankelijke combinatiekorting is bij een bepaald inkomen in de jaren 2015 tot en met 2016, voor en na de wijziging van het opbouwpercentage en van het maximumbedrag overeenkomstig dit wetsvoorstel en rekening houdend met de inflatiecorrectie.

| Inkomen | 2015 | 2016 | |

|---|---|---|---|

| is | was | wordt | |

| 5000 | 1039 | 1044 | 1046 |

| 10.000 | 1239 | 1244 | 1354 |

| 20.000 | 1639 | 1644 | 1970 |

| 30.000 | 2039 | 2044 | 2586 |

| 40.000 | 2152 | 2163 | 2769 |

| 50.000 | 2152 | 2163 | 2769 |

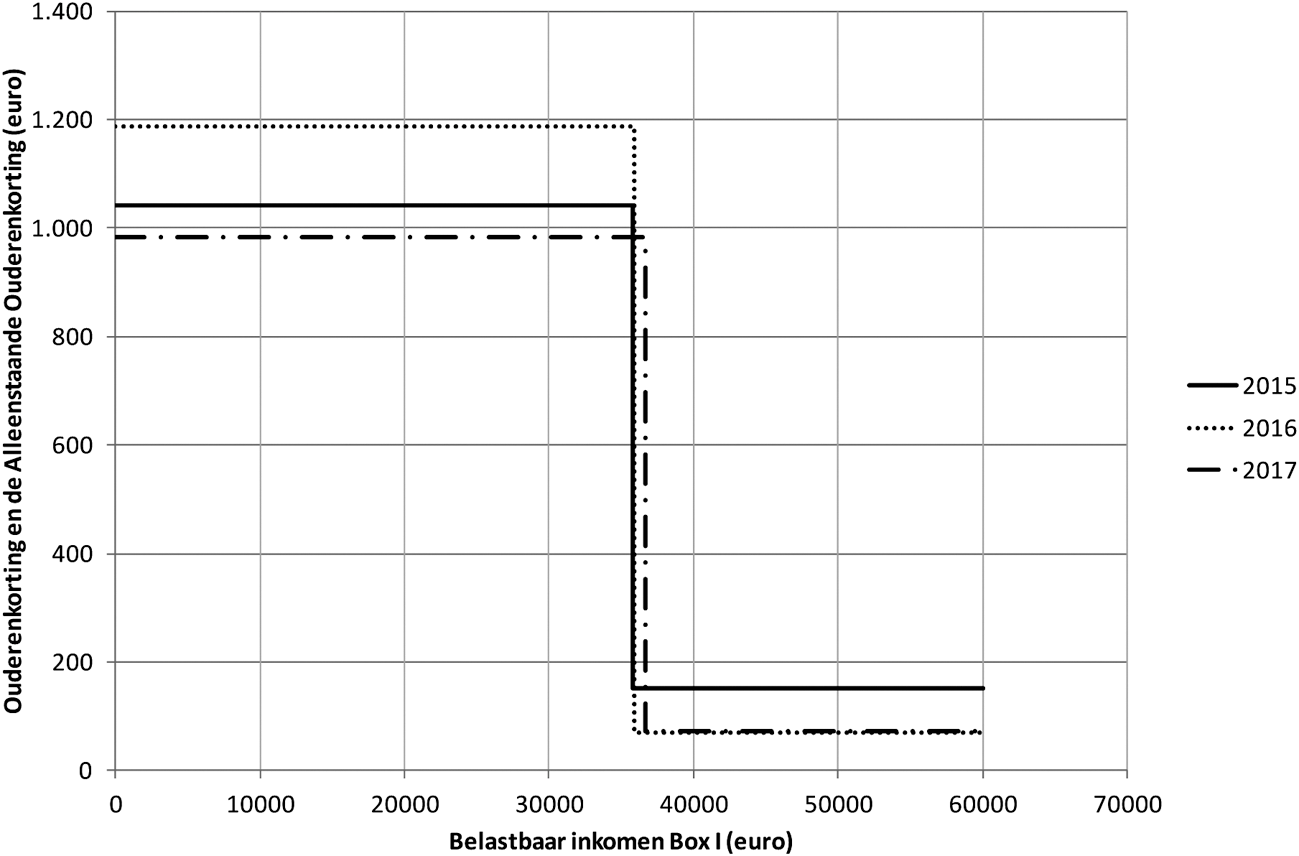

Om de koopkracht van gepensioneerden in 2016 te repareren wordt de ouderenkorting eenmalig met € 222 verhoogd (tot een inkomen van circa € 35.000). In het Belastingplan 2015 is nog een verlaging voorzien van € 83, waarmee de verhoging in 2016, inclusief indexatie, in totaal uitkomt op € 139. In 2016 bedraagt de ouderenkorting daarmee € 1.187 (in 2015: € 1.042).

In de hierna opgenomen grafiek is het verloop van de ouderenkorting in de jaren 2015 tot en met 2017 weergegeven7, waarbij rekening is gehouden met de verwachte inflatiecorrectie voor de komende jaren.

Grafiek 4: Verloop ouderenkorting in 2015 t/m 2017

De in dit wetsvoorstel opgenomen wijzigingen van heffingskortingen, tarieven en schijven zijn onderdeel van het totale lastenbeeld van het kabinet en komen tot uitdrukking in het standaardkoopkrachtbeeld. In de begroting van het Ministerie van Sociale Zaken en Werkgelegenheid wordt het standaardkoopkrachtbeeld voor 2016 weergegeven. In de hierna opgenomen tabel wordt voor de volledigheid een overzicht gegeven van de heffingskortingen, tarieven en schijven in 2015 en 2016.

| Heffingskortingen | Stand 2015 | Stand 2016 |

|---|---|---|

| Maximum algemene heffingskorting onder AOW-leeftijd | € 2.203 | € 2.230 |

| Maximum algemene heffingskorting boven AOW-leeftijd | € 1.123 | € 1.139 |

| Afbouwpercentage algemene heffingskorting | 2,32% | 4,796% |

| Minimale algemene heffingskorting onder AOW-leeftijd | € 1.342 | € 0 |

| Minimale algemene heffingskorting boven AOW-leeftijd | € 685 | € 0 |

| Maximum arbeidskorting | € 2.220 | € 3.103 |

| Afbouwpercentage arbeidskorting | 4% | 4% |

| Minimale arbeidskorting | € 184 | € 0 |

| Opbouwpercentage arbeidskorting | 19,679% | 27,698% |

| Maximum werkbonus | € 1.119 | € 1.119 |

| Maximum inkomensafhankelijke combinatiekorting | € 2.152 | € 2.769 |

| Jonggehandicaptenkorting | € 715 | € 719 |

| Ouderenkorting1 | € 1.042 / € 152 | € 1.187/€ 70 |

| Alleenstaande ouderenkorting | € 433 | € 436 |

| Schijven en grenzen | Stand 2015 | Stand 2016 |

|---|---|---|

| Einde eerste schijf | € 19.822 | € 19.922 |

| Einde tweede schijf geboren voor 1 januari 1946 | € 33.857 | € 34.027 |

| Einde tweede schijf geboren na 1 januari 1946 | € 33.589 | € 33.715 |

| Einde derde schijf | € 57.585 | € 66.421 |

| Tarief1 | Stand 2015 | Stand 2016 |

|---|---|---|

| Tarief eerste schijf onder AOW-leeftijd | 36,5% | 36,55% |

| Tarief eerste schijf boven AOW-leeftijd | 18,6% | 18,65% |

| Tarief tweede schijf onder AOW-leeftijd | 42% | 40,15% |

| Tarief tweede schijf boven AOW-leeftijd | 24,1% | 22,25% |

| Tarief derde schijf | 42% | 40,15% |

| Tarief vierde schijf | 52% | 52% |