In 2020 zijn de belasting- en premieontvangsten 5,7 miljard euro lager uitgekomen dan werd geraamd in de Miljoenennota 2020. Dat is, in het licht van de coronacrisis, een relatief klein verschil van 2 procent. Tabel 2.2.1 toont het verschil in miljarden euro voor de belasting- en premieontvangsten tussen de Miljoenennota 2020 en het Financieel Jaarverslag van het Rijk 2020.

Miljoenennota 2020 | FJR 2020 | Verschil | |

|---|---|---|---|

Belastingen en premies volksverzekeringen | 235,5 | 230,0 | ‒ 5,4 |

- waarvan belastingen | 193,8 | 193,3 | ‒ 0,4 |

- waarvan premies volksverzekeringen | 41,7 | 36,7 | ‒ 5,0 |

Premies werknemersverzekeringen | 70,1 | 69,8 | ‒ 0,2 |

Totaal | 305,5 | 299,8 | ‒ 5,7 |

Deze paragraaf licht de ontwikkeling van de ontvangsten toe aan de hand van de veranderingen in onderliggende macro-economische indicatoren. Daarbij komt eerst het verschil aan bod tussen de uiteindelijke ontvangsten over 2020 en de geraamde ontvangsten in de begroting voor dat jaar (verticale toelichting). Daarna volgt de ontwikkeling van 2020 in aansluiting op 2019 (de horizontale ontwikkeling).

2.2.1 Belasting- en premieontvangsten ten opzichte van de raming (verticale raming)

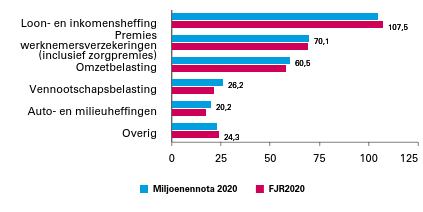

Het totale verschil tussen de raming voor de Miljoenennota 2020 en dit Financieel Jaarverslag van het Rijk is groter dan in voorgaande jaren. Dit heeft vanzelfsprekend te maken met de economische gevolgen van de coronapandemie. Waar bij het opstellen van de Miljoenennota 2020 een economische groei van 1,5 procent werd verwacht, is sprake geweest van een krimp van 3,7 procent. Bovenop dit economische effect heeft het kabinet een omvangrijk pakket aan steunmaatregelen getroffen, waarvan een aantal leidt tot lagere belastingontvangsten. In dit licht is de gerealiseerde terugval in belastinginkomsten relatief beperkt. Figuur 2.2.1 laat zien dat de doorwerking verschilt per belastingsoort. De belastingen die samenhangen met winst en consumptie tonen een negatieve ontwikkeling. De belastingsoorten die samenhangen met de arbeidsmarkt tonen juist per saldo positieve ontwikkelingen ten opzichte van de verwachtingen. Dit beeld lijkt op het oog tegenstrijdig. De meest aannemelijke verklaring voor deze tegenstelling zit in de omvang en voorwaarden van de steun- en herstelpakketten. Reguliere economische relaties tussen lonen, consumptie en winsten gaan hierdoor in 2020 in mindere mate op. Ditzelfde geldt voor de hieraan verwante belastinginkomsten.

Figuur 2.2.1 Raming uit Miljoenennota 2020 en gerealiseerde belasting- en premieontvangsten in 2020 (in miljarden euro)

Tabel 2.2.2 splitst het verschil in totale ontvangsten uit in verschillen die zijn ontstaan door nieuw beleid dat na de Miljoenennota 2020 tot stand is gekomen en de zogenoemde endogene ontwikkeling. De endogene ontwikkeling volgt bijvoorbeeld uit een hogere of lagere economische groei dan werd geraamd, of uit wijzigingen in de uitvoering die niet voorzien waren.

Miljoenennota 2020 | 305,5 |

|---|---|

Totale mutatie | ‒ 5,7 |

Beleidsmatige ontwikkeling | ‒ 4,5 |

- waarvan premies werknemersverzekeringen (inclusief zorgpremies) | ‒ 0,2 |

- waarvan vennootschapsbelasting | ‒ 3,0 |

- waarvan omzetbelasting | ‒ 0,4 |

- waarvan loon- en inkomensheffing | ‒ 1,0 |

- waarvan overige belastingsoorten | 0,0 |

Endogene ontwikkeling | ‒ 1,2 |

- waarvan vennootschapsbelasting | ‒ 1,2 |

- waarvan loon- en inkomensheffing | 3,4 |

- waarvan omzetbelasting | ‒ 1,6 |

- waarvan premies werknemersverzekeringen | ‒ 0,1 |

- waarvan accijnzen | ‒ 0,8 |

- waarvan overdrachtsbelasting | 0,4 |

- waarvan schenk- en erfbelasting | 0,6 |

- waarvan invoerrechten | ‒ 0,4 |

- waarvan belastingen op een milieugrondslag | ‒ 0,1 |

- waarvan dividendbelasting | ‒ 0,3 |

- waarvan belasting op personenauto's en motorrijtuigen | ‒ 1,0 |

- waarvan overige belastingsoorten | ‒ 0,1 |

Financieel Jaarverslag van het Rijk 2020 | 299,8 |

Beleidswijzigingen na de Miljoenennota 2020

Beleidswijzigingen die na de Miljoenennota 2020 in de begroting verwerkt zijn, zorgen voor 4,5 miljard euro lagere ontvangsten. Deze wijzigingen hangen vrijwel volledig (voor 4,4 miljard euro) samen met de fiscale maatregelen van de diverse economische steun- en herstelpakketten. Het budgettair belangrijkste fiscale onderdeel van deze steunpakketten is de mogelijkheid voor bedrijven om in de vpb-aangifte over 2019 een ‘coronareserve’ op te nemen (-3,0 miljard euro). Hiermee konden bedrijven reeds gedurende 2020 hun verwachte verliezen over 2020 fiscaal verrekenen, en hoefden zij niet te wachten tot 2021.7 Andere fiscale steunmaatregelen met een relatief grote budgettaire impact zijn de mogelijkheid voor directeur-grootaandeelhouders om hun gebruikelijk loon over 2020 lager vast te stellen (-1,0 miljard euro in 2020) en de diverse btw-vrijstellingen die in het zorgdomein zijn getroffen (in totaal ‒ 0,4 miljard euro). Het effect van beleidswijzigingen is gebaseerd op ex ante ramingen.

Endogene ontwikkeling

Onder de endogene ontwikkeling van de belastingontvangsten valt bijvoorbeeld het effect van een lagere of hogere dan verwachte economische groei, consumptie, loonsom, of winst. De gerealiseerde belasting- en premieontvangsten pakken door endogene ontwikkelingen 1,2 miljard euro lager uit dan geraamd in de Miljoenennota 2020. Dit is een verticale daling van 0,4 procent. In de meeste jaren komt de endogene ontvangstenontwikkeling grofweg overeen met de groei van het nominale bbp, maar in 2020 is dit niet het geval: de verticale mutatie van het nominale bbp is ‒ 4,1 procent. Hierbij zijn in 2020 vooral relevant het economische effect van de coronapandemie en de restricties ter beheersing hiervan. Deze ontwikkelingen leiden tot een endogene terugval van de belastingontvangsten.

Dit is echter niet het volledige verhaal. Ook de doorwerking van de omvangrijke steunmaatregelen aan de uitgavenkant van de begroting (zoals de NOW en de TVL) komt aan de inkomstenkant terug als endogene ontwikkeling. Hierbij gaat het deels om een direct inverdieneffect: de steun die bedrijven ontvangen onder bijvoorbeeld de NOW valt onder de winstbelasting. Een vermoedelijk belangrijker effect is het indirecte inverdieneffect: door de steunmaatregelen kunnen bedrijven het loon van hun personeel blijven voldoen, wat zich vertaalt in een op peil blijvende loonheffing. De consumptie van dat personeel valt vervolgens minder terug dan als zij ontslagen waren, waardoor bijvoorbeeld de btw-ontvangsten beperkter dalen.

Bij de endogene ontwikkeling valt inderdaad op dat er bij de loon- en inkomensheffing een meevaller is van 3,4 miljard euro. Tabel 2.2.3 geeft de ontwikkeling van de hiervoor relevante macro-economische variabelen weer. De werkgelegenheid is in 2020 relatief beperkt gedaald, vermoedelijk dankzij het steunpakket en de voorwaarden die hieraan verbonden zijn. Daarnaast was de feitelijke contractloonstijging grofweg volgens verwachting. Hierbij speelt een rol dat cao’s vaak voor meerdere jaren zijn vastgelegd, waardoor er nog maar beperkte impact is van de coronacrisis op de contractlonen.

Daarnaast viel de vpb 1,2 miljard euro lager uit dan geraamd. Bij vpb-plichtige ondernemers is ondanks het effect van de steunpakketten sprake van lagere winsten. Het is nog onbekend of de daling van de vpb-ontvangsten het volledige effect van de crisis op de winst in 2020 weerspiegelt. Bedrijven geven namelijk doorgaans gedurende de zomermaanden van het volgende jaar een nieuwe inschatting van de werkelijk behaalde belastbare winst. Voor zover die winst lager is dan de al betaalde voorlopige aanslag, kan dit nog leiden tot teruggaven.

Ook de omzetbelasting viel 1,6 miljard euro lager uit. In economisch onzekere tijden stellen consumenten vaak grote aankopen uit. In 2020 lijkt dit effect echter beperkt aanwezig: de consumptie van duurzame goederen daalde slechts zeer beperkt. De daling van de omzetbelasting wordt dus vooral verklaard door lagere consumptie van overige goederen en diensten: mogelijk spelen de aanbodrestricties hierbij een rol. De ontvangsten uit de bpm vallen fors lager uit dan geraamd (met ‒ 1,0 miljard euro). Dit komt doordat de verkoop van nieuwe auto’s sterk is gedaald sinds het begin van de pandemie. De tegenvaller bij de accijnzen van ‒ 0,8 miljard euro concentreert zich bij accijns op brandstoffen. Vermoedelijk hangt dit samen met een daling van het aantal gereden kilometers doordat veel mensen thuis zijn gaan werken.

Tot slot vallen twee meevallers op die (grotendeels) niet samenhangen met de coronapandemie. Bij de overdrachtsbelasting (+0,4 miljard euro) is sprake van anticipatie op de verhoging van het tarief voor beleggers per 1 januari 2021, waardoor in de laatste maanden van 2020 de ontvangsten sterk toenamen. Bij de schenk- en erfbelasting (+0,6 miljard euro) pakken de ontvangsten hoger uit dan geraamd, voornamelijk als gevolg van een zeer klein aantal zeer grote aangiften. Dit onderstreept het scheve karakter van deze belastingsoort waarbij een relatief klein aantal aangiften een relatief groot aandeel heeft in de totale opbrengst. Daarnaast is mogelijk sprake van een (zeer beperkt) verhogend effect op het volume aan aangiften voor de erfbelasting door oversterfte.

Miljoenennota 2020 | FJR 2020 | Verschil | |

|---|---|---|---|

arbeidsvolume in arbeidsjaren | 1,0% | ‒ 0,7% | ‒ 1,7% |

contractloonstijging | 2,6% | 2,8% | 0,2% |

incidentele loonstijging | 0,3% | 0,2% | ‒ 0,1% |

tabelcorrectiefactor | 1,6% | 1,6% | 0,0% |

aftrek pensioenpremies | 0,3% | ‒ 0,1% | ‒ 0,4% |

omvang hypotheekrenteaftrek | ‒ 2,3% | ‒ 7,8% | ‒ 5,5% |

arbeidsinkomenquote (niveau) | 76,4% | 76,3% | ‒ 0,1% |

De endogene ontvangsten uit de btw zijn in 2020 1,6 miljard euro lager dan geraamd in de Miljoenennota 2020. Tabel 2.2.4 geeft macro-economische indicatoren weer die relevant zijn voor de opbrengst van de btw. De particuliere consumptie pakt een stuk lager uit, en hetzelfde geldt voor de investeringen in woningen. De hogere investeringen van de overheid compenseren dit deels.

Miljoenennota 2020 | FJR 2020 | verschil | |

|---|---|---|---|

particuliere consumptie, waardemutatie | 3,3% | ‒ 5,2% | ‒ 8,5% |

investeringen in woningen, waardemutatie | 4,9% | 3,6% | ‒ 1,3% |

overheidsinvesteringen, waardemutatie | 5,3% | 6,6% | 1,2% |

Tabel 2.2.5 geeft enkele overige macro-economische indicatoren weer die relevant zijn voor de belastingontvangsten. De groei van het nominale bbp pakt fors lager uit dan geraamd. Zowel het aantal verkochte huizen als de gemiddelde prijs hiervan vallen hoger uit dan geraamd.

Miljoenennota 2020 | FJR 2020 | verschil | |

|---|---|---|---|

BBP-groei, waardeontwikkeling | 3,1% | ‒ 1,4% | ‒ 4,5% |

prijsmutatie, verkopen bestaande woningen | 4,4% | 7,6% | 3,2% |

volumemutatie verkopen bestaande woningen | 2,9% | 7,7% | 4,8% |

2.2.2 Belasting- en premieontvangsten in 2020 ten opzichte van 2019

Ten opzichte van 2019 stijgen de endogene totale belasting- en premieontvangsten (dus gecorrigeerd voor beleid) met 2,4 procent. Dit in tegenstelling tot de horizontale daling van het nominale bbp (-1,4 procent). Tabel 2.2.6 geeft de horizontale, endogene ontwikkeling weer per belastingsoort.

De totale kostprijsverhogende belastingen namen in 2020 endogeen toe met 0,2 procent. Hiervan is de omzetbelasting de grootste belastingsoort, met een aandeel van ongeveer 60 procent. De beperkte nominale groei van de omzetbelasting met 2,0 procent hing in 2020 samen met drie zaken: het saldo van de afgenomen particuliere consumptie (-5,2 procent), de waardetoename van de investeringen in woningen (+3,6 procent) en de waardetoename van de overheidsinvesteringen (+6,6 procent).

Relatief grote endogene effecten bij de overige indirecte belastingen zijn te zien bij de invoerrechten, de bpm, de overdrachtsbelasting en de verhuurderheffing. De lagere opbrengst van de invoerrechten is in lijn met zowel een lager importvolume als een lagere gemiddelde invoerprijs. De bpm is sterk gevoelig voor de conjunctuur en deze daling lijkt verklaarbaar vanuit een corona-effect. Bij de overdrachtsbelasting speelt anticipatie op de al genoemde tariefswijziging per 2021 een rol. Voor de verhuurderheffing, tot slot, is de ontwikkeling van de gemiddelde WOZ-waarde relevant. De gemiddelde WOZ-waarde beweegt mee met de prijs van verkochte woningen, en die stijgt relatief sterk.

De directe belastingen en de premies volksverzekeringen namen in 2020 met 4,1 procent toe ten opzichte van 2019. De endogene opbrengst van de loon- en inkomensheffing steeg relatief sterk (6,8 procent). De werkgelegenheid daalde beperkt, maar de contractlonen stegen juist iets sterker dan in voorgaande jaren. Daarnaast speelt dalend gebruik van de hypotheekrenteaftrek een rol. De daling van de vpb met 3,9 procent in 2020 hangt samen met dalende winsten. Toch is deze daling (vooralsnog) zeer beperkt ten opzichte van de daling van de vpb-opbrengst tijdens de grote financiële crisis in 2009. Toen was die ongeveer 30 procent. Mogelijk speelt hierbij de vormgeving van de vpb een rol en stellen bedrijven in 2021 hun aangifte vpb over 2020 nog negatief bij.

De ontvangsten uit de dividendbelasting daalden met 9,9 procent. Gedurende het jaar was sprake van fors lagere inkomsten dan normaal, maar dit wordt enigszins gecompenseerd door relatief hoge ontvangsten in januari en in december van 2020. Dit komt vermoedelijk door anticipatie op de successievelijke verhogingen van het tarief in box 2 per 2020 en per 2021. De opbrengst van de kansspelbelasting daalt zeer fors. Casino’s zijn een groot deel van het jaar gesloten geweest. Tot slot is er juist sprake van een forse groei van de ontvangsten van de schenk- en erfbelasting als gevolg van een klein aantal grote aangiften.

Ten slotte steeg de opbrengst van de premies werknemersverzekeringen in 2020 ten opzichte van een jaar eerder met 2,1 procent. Evenals de loonheffing hangt de ontwikkeling van de premies werknemersverzekeringen vooral samen met de werkgelegenheid en de lonen.

2020 | |

|---|---|

Kostprijsverhogende belastingen | 0,2% |

Invoerrechten | ‒ 9,7% |

Omzetbelasting | 2,0% |

Belasting op personenauto's en motorrijwielen | ‒ 36,3% |

Accijnzen | ‒ 5,5% |

Overdrachtsbelasting | 17,8% |

Assurantiebelasting | 6,1% |

Motorrijtuigenbelasting | ‒ 0,7% |

Belastingen op een milieugrondslag | ‒ 1,6% |

Verhuurderheffing | 19,3% |

Verbruiksbelasting van alcoholvrije dranken en andere producten | ‒ 0,1% |

Belasting op zware motorrijtuigen | ‒ 8,6% |

Bankbelasting | ‒ 0,5% |

Belastingen op winst, inkomen en vermogen en premies volksverzekeringen | 4,1% |

Loon- en inkomensheffing | 6,8% |

Dividendbelasting | ‒ 9,9% |

Kansspelbelasting | ‒ 34,6% |

Vennootschapsbelasting | ‒ 3,9% |

Erf- en schenkbelasting | 21,2% |

Overige belastingontvangsten | ‒ 1,8% |

Belastingen en premies volksverzekeringen in totaal | 2,5% |

Premies werknemersverzekeringen | 2,1% |

Belastingen en premies volksverzekeringen en premies werknemersverzekeringen in totaal | 2,4% |

Nominale groei bbp | ‒ 1,4% |

2.2.3 Correctie van belasting- en premieontvangsten voor uitstel van betaling

De in deze paragraaf gepresenteerde belasting- en premieontvangsten zijn zoals gebruikelijk allen gebaseerd op de EMU-definitie. De EMU-definitie behelst een transformatie van de kasontvangsten om beter aan te sluiten bij het transactiebegrip. Dat wil zeggen dat het gaat om het moment waarop de belastingclaim is ontstaan, en niet per se het moment waarop de belastingclaim daadwerkelijk betaald wordt.89

In 2020 volstaan de gebruikelijke transformaties niet om aan te sluiten bij het EMU-begrip voor de belasting- en premieontvangsten. Dit is het gevolg van de steunregeling voor ondernemers die hen uitstel van betaling biedt voor een groot aantal belastingsoorten. Hierdoor wordt een aanzienlijk deel van de ontvangsten die relevant zijn voor het EMU-saldo van 2020 naar verwachting pas betaald in de komende jaren. Omdat de belastingclaim is ontstaan in 2020, gelden deze ontvangsten wel als EMU-relevant voor 2020. In navolging van het CBS heeft het Ministerie van Financiën de in deze paragraaf gepresenteerde belastingontvangsten gerraporteerd inclusief de nog te verwachten ontvangsten die betrekking hebben op 2020.10

Hierbij wordt een correctieslag gemaakt op de uitgestelde belastingclaim, omdat de verwachting is dat niet het volledige uitgestelde bedrag alsnog geïnd wordt. Bijvoorbeeld doordat sommige bedrijven failliet zullen gaan. Om rekening te houden met dit effect, is een afslag van 6,8 procent gemaakt op de uitstaande coronaschuld.11 Dit percentage is gebaseerd op een inschatting van het aantal te verwachten faillissementen, gegeven het economische beeld. Deze inschatting is echter hoogst onzeker. De in deze paragraaf vermelde belasting- en premieontvangsten hebben door dit effect op zekere hoogte nog het karakter van een raming. Tabel 2.2.7 geeft de in deze paragraaf toegepaste correctie weer per belastingsoort.12

Stand corona-uitstel ultimo EMU-jaar 2020 | Prognose afstel | Toegepaste correctie | |

|---|---|---|---|

Kostprijsverhogende belastingen | 459 | ‒ 31 | 428 |

Invoerrechten | 0 | 0 | 0 |

Omzetbelasting | 0 | 0 | 0 |

Belasting op personenauto's en motorrijwielen | 8 | ‒ 1 | 7 |

Accijnzen | 378 | ‒ 26 | 352 |

Overdrachtsbelasting | 0 | 0 | 0 |

Assurantiebelasting | 4 | 0 | 4 |

Motorrijtuigenbelasting | 0 | 0 | 0 |

Belastingen op een milieugrondslag | 69 | ‒ 5 | 64 |

Verhuurderheffing | 0 | 0 | 0 |

Verbruiksbelasting van alcoholvrije dranken en andere producten | 0 | 0 | 0 |

Belasting op zware motorrijtuigen | 0 | 0 | 0 |

Bankbelasting | 0 | 0 | 0 |

Belastingen op winst, inkomen en vermogen en premies volksverzekeringen | 7.088 | ‒ 482 | 6.606 |

Loon- en inkomensheffing | 6.000 | ‒ 408 | 5.592 |

Dividendbelasting | 0 | 0 | 0 |

Kansspelbelasting | 116 | ‒ 8 | 108 |

Vennootschapsbelasting | 972 | ‒ 66 | 906 |

Erf- en schenkbelasting | 0 | 0 | 0 |

Overige belastingontvangsten | 0 | 0 | 0 |

Belastingen en premies volksverzekeringen in totaal | 7.547 | ‒ 513 | 7.034 |

Premies werknemersverzekeringen | 2.467 | ‒ 168 | 2.299 |

Belastingen en premies volksverzekeringen en premies werknemersverzekeringen in totaal | 10.014 | ‒ 681 | 9.333 |