2.1.1 Het werkterrein van het Ministerie van Financiën op hoofdlijnen

Het ministerie van Financiën draagt de verantwoordelijkheid voor de voorbereiding en uitvoering van onder meer:

a) het algemeen financieel-economische en internationale financiële beleid

b) het begrotingsbeleid en doelmatig beheer van ’s- Rijks financiën

c) het financieringsbeleid

d) het fiscale beleid

e) het heffen, controleren en innen van de belastingen

f) het beheer van materiële eigendommen van het Rijk

Het begrotingsbeleid wordt toegelicht in de Miljoenennota en komt beknopt aan de orde in begroting IXB. Voor het algemeen financieel-economische beleid geldt eveneens dat een groot deel in de Miljoenennota is opgenomen. Ook de belastingontvangsten worden toegelicht in de Miljoenennota.

Voor het financieringsbeleid wordt verwezen naar de begroting IXA Nationale Schuld. De financiën van de decentrale overheden, waarvoor de minister van Financiën medeverantwoordelijk is, komen aan de orde in de Miljoenennota en in de begrotingen van het Gemeente- en Provinciefonds.

Gezien de demissionaire status van het kabinet dat deze begroting opstelt, is gekozen voor een beperkte technische invulling van de beleidsagenda 2011. Daar waar de beleidsagenda’s in voorgaande jaren uitgebreid ingingen op de prioriteiten uit het kabinetsprogramma Balkenende IV, aangevuld met prioriteiten van de minister, is de opzet dit jaar sober van aard. Er zal vooral worden ingegaan op eventuele relevante beleidsarme ontwikkelingen die de begroting in financiële zin raken. In de artikelen vindt u, zoals in andere jaren, de relevante financiële en beleidsinformatie die samenhangt met de voorgenomen uitgaven.

2.1.2 Beleidsarme ontwikkelingen begroting

2.1.2.1 Houdbare financiering van beleidsprioriteiten

Door de crisis heeft de Nederlandse economie zich aanzienlijk slechter ontwikkeld, dan aan het begin van de kabinetsperiode werd verwacht. Als reactie op de slechte economische ontwikkelingen heeft kabinet Balkenende IV begin 2009 maatregelen genomen in de vorm van het aanvullend beleidsakkoord «Werken aan Toekomst». Dit akkoord voorziet enerzijds in het gericht stimuleren van de Nederlandse economie op korte termijn, via volledige automatische stabilisatie en een tijdelijk stimuleringspakket. Anderzijds voorziet het aanvullend akkoord in consolidatie van de overheidsfinanciën vanaf 2011 en houdbare overheidsfinanciën op lange termijn.

Door de maatregelen van het kabinet Balkenende IV heeft de economie zich minder slecht ontwikkeld dan zonder de kabinetsmaatregelen het geval zou zijn geweest. De economische crisis heeft niettemin de overheidsfinanciën verslechterd; zowel het overheidstekort als de overheidsschuld zijn aanmerkelijk toegenomen en voldoen momenteel niet (meer) aan de in het Stabiliteits- en Groeipact opgestelde criteria. Om het evenwicht tussen inkomsten en uitgaven te herstellen is consolidatie van de overheidsfinanciën vanaf 2011 vereist. De eerste stappen hiertoe zijn reeds in deze begroting vastgelegd.

2.1.2.2 Stabiliteit financieel stelsel: internationaal en nationaal

Algemeen

De (krediet)crisis die in 2008 begon heeft het afgelopen jaar een behoorlijke impact op het werk en de werkdruk van het ministerie van Financiën gehad. De gevolgen van de crisis blijven merkbaar in 2011.

Een belangrijk deel van de werkzaamheden in 2011 zal bestaan uit de follow-up van de genomen crisismaatregelen en het monitoren van de voortgang van economische groei en herstel met het oog op een tijdige en gecoördineerde exit. Daarnaast zal er zowel nationaal als in internationale fora voortgegaan worden met het trekken van lessen uit de crisis, met name daar waar het gaat om lessen die de internationale economische en financiële stabiliteit betreffen. Tabel 1 geeft een overzicht van de budgettaire consequenties van de financiële maatregelen die de minister van Financiën heeft genomen naar aanleiding van de financiële crisis.

Internationaal

In 2011 zal prioriteit gegeven worden aan het monitoren van de risico's, zoals de risico's die voortvloeien uit de monetaire, financiële en budgettaire exit (o.a. gevolgen daarvan voor zwaar verschuldigde landen en instellingen). Het proces van lessen trekken ten aanzien van de internationale vangnetten in de vorm van het IMF-instrumentarium en andere internationale en regionale arrangementen wordt gevoed. Tenslotte zal het bevorderen van de Nederlandse betrokkenheid bij de G20 hoog op de agenda staan. Op Europees vlak zal in 2011 een aanzienlijk deel van de werkzaamheden in het teken staan van het stabiliteits- en groeipact en de ontwikkelingen rondom het verbeteren van de budgettaire instituties en regels. Het ministerie van Financiën vervult een belangrijke rol in de discussie omtrent de versterking van de coördinatie van het economisch beleid binnen Europa. Verder is het bewaken van de economische en financiële stabiliteit binnen de eurozone een prioriteit. In aanloop naar de herziening van de EU-begroting en de Financiële Perspectieven voor de periode na 2013 is in 2010 een begin gemaakt met de voorbereiding. In 2011 zal dit eveneens een belangrijk deel van de werkzaamheden beslaan.

Nationaal: toekomstvisie financiële sector

De financiële sector verleent diensten die essentieel zijn voor het dagelijks functioneren van de Nederlandse economie. De afgelopen jaren is het vertrouwen van consumenten en bedrijven in een goed en stabiel functionerende financiële sector op de proef gesteld. Het waarborgen van de stabiliteit van het financieel stelsel blijft dan ook een van de hoogste prioriteiten.

De sector moet haar verantwoordelijkheid blijven nemen. Integer gedrag binnen de financiële sector moet bevorderd worden. Het opzoeken van de wettelijke grenzen bijvoorbeeld op fiscaal gebied of in de vastgoedmarkt kan dit vertrouwen aantasten. Activiteiten van financiële instellingen zullen weer gericht moeten zijn op het leveren van betrouwbare financiële dienstverlening aan burgers en bedrijven op basis van acceptabele en transparante risico's. In dit opzicht is een belangrijke stap gezet met de invoering van de Code Banken. De beoogde cultuurverandering zal echter moeten groeien. Het hervormingsproces zal dan ook ondersteund en nauwgezet gevolgd moeten worden, onder andere door een wettelijke verankering van de Code Banken.

Daarnaast zal implementatie en/of vormgeving van verdere hervormingen nodig blijven. Waar het kan in internationaal verband vanwege het belang van level playing field en bestaande Europese regelgeving. Zo nodig zullen nationaal stappen worden gezet, met name ten aanzien van enkele onderdelen van het raamwerk van crisismanagement. Zo worden verschillende maatregelen genomen om de transparantie in de financiële sector te vergroten. Hiertoe wordt regelgeving geïmplementeerd voor de alternatieve beleggingsfondsen, kredietbeoordelingbureaus en ten aanzien van het standaardiseren van de OTC derivatenhandel.

Een ander uitgangspunt bij de hervormingen is dat groei moet voortkomen uit reële vraag naar financiële dienstverlening: het klantbelang dient voorop te staan. Dit betekent dat bij het ontplooien van financiële activiteiten sprake moet zijn van toegevoegde waarde voor de economie en de klant. In dat kader geldt dat nog altijd een rol weggelegd zal blijven voor het proces van securitisatie, omdat dit tot een betere spreiding van risico’s kan leiden. Bij meer complexe en voornamelijk interbancair gedreven transacties zal daarentegen moeten worden bezien wat de toegevoegde waarde voor de klant is.

Het toezicht dient versterkt en verbreed te worden. Onder andere ten aanzien van kapitaalseisen, beloningsprincipes, macro-prudentieel toezicht, boekhoudstandaarden en internationaal toezicht. Ook een onderwerp als het maken van een living will is iets waar verdere invulling aan kan worden gegeven.

De risico’s voor de belastingbetaler moeten zoveel mogelijk beperkt worden: De toezichthouder en uiteindelijk de overheid moeten tijdig en effectief kunnen ingrijpen bij een financiële instelling wanneer problemen niet meer op redelijke wijze kunnen worden opgelost. Hiertoe dient het crisismanagement te worden versterkt. Er wordt gewerkt aan maatregelen die oplopen in gradatie naarmate de problemen een grotere bedreiging vormen voor de financiële stabiliteit.

Budgettaire consequenties interventies financiële crisis

Miljoenennota 2010 | 2008 | 2009 | 2010 | 2011 | Artikel |

|---|---|---|---|---|---|

A. Verwerving Fortis/RFS/AA | |||||

1. Deelneming Fortis/AA | 16 800 | 1 350 | 490 | IX-B, artikel 3 | |

2. Deelneming RFS/AA | 6 540 | 3 038 | 302 | IX-B, artikel 3 | |

3. Verkoop FCI | – 350 | IX-B, artikel 3 | |||

4. Overbruggingskredieten Fortis | 44 341 | IX-A, artikel 1 | |||

5. Aflossingen overbruggingskredieten Fortis | – 36 516 | – 3 250 | – 825 | IX-A, artikel 1 | |

6. Renteontvangsten overbruggingskredieten Fortis | – 502 | – 705 | – 167 | – 60 | IX-A, artikel 1 |

7. Dividend ABN Amro Group | 0 | 0 | 0 | IX-B, artikel 3 | |

8. Dividend ASR | 0 | 0 | 0 | IX-B, artikel 3 | |

9. Dividend RFS | 0 | 0 | 0 | IX-B, artikel 3 | |

Capital Relief Instrument ABN-AMRO (CRI) | |||||

10. Garantieverlening (geëffectueerd) | 32 611 | IX-B, artikel 3 | |||

11. Afname voorwaardelijke verplichting (zonder uitgaven) | – 2 602 | IX-B, artikel 3 | |||

12. Premieontvangsten uit CRI | – 28 | – 165 | IX-B, artikel 3 | ||

Mandatory Convertible Notes ABN-AMRO | |||||

13. Verstrekte converteerbare lening (MCN 7/09) | 800 | – 800 | IX-B, artikel 3 | ||

14. Renteontvangsten (uit MCN 7/09) | IX-B, artikel 3 | ||||

15. Verstrekte converteerbare lening (MCN 12/09) | 1 800 | – 1 800 | IX-B, artikel 3 | ||

Counter Indemnity ABN-AMRO (garantie) | |||||

16. Garantieverlening (geëffectueerd) | 950 | IX-B, artikel 3 | |||

17. Premieontvangsten uit garantie | – 19 | – 26 | IX-B, artikel 3 | ||

∆ Staatsschuld (excl. nr. 10, 11 en 16) | 67 179 | – 33 649 | – 2 673 | – 609 | |

B. Kapitaalverstrekkingsfaciliteit (€ 20 mld.) | |||||

18. Verstrekt kapitaal ING | 10 000 | IX-B, artikel 3 | |||

19. Verstrekt kapitaal Aegon | 3 000 | IX-B, artikel 3 | |||

20. Verstrekt kapitaal SNS Reaal | 750 | IX-B, artikel 3 | |||

21. Aflossing ING | – 5 000 | IX-B, artikel 3 | |||

22. Aflossing Aegon | – 1 000 | – 500 | IX-B, artikel 3 | ||

23. Aflossing SNS Reaal | – 185 | IX-B, artikel 3 | |||

24. Couponrente ING | – 645 | – 39 | IX-B, artikel 3 | ||

25. Couponrente Aegon | – 166 | – 11 | IX-B, artikel 3 | ||

26. Couponrente SNS Reaal | – 38 | – 1 | IX-B, artikel 3 | ||

27. Repurchase fee ING | – 295 | – 52 | IX-B, artikel 3 | ||

28. Repurchase fee Aegon | – 108 | – 52 | IX-B, artikel 3 | ||

29. Repurchase fee SNS Reaal | IX-B, artikel 3 | ||||

∆ Staatsschuld | 13 750 | – 7 436 | – 655 | 0 | |

C. Back-up faciliteit ING1 | |||||

– EUR/USD wisselkoers: | 1,44 | 1,29 | 1,25 | ||

30. Funding fee (rente + aflossing) | 3 903 | 4 029 | 2 978 | IX-B, artikel 3 | |

31. Management fee | 59 | 47 | 44 | IX-B, artikel 3 | |

32. Portefeuille ontvangsten (rente + aflossing) | – 3 819 | – 3 741 | – 2 717 | IX-B, artikel 3 | |

33. Garantiefee | – 129 | – 103 | – 96 | IX-B, artikel 3 | |

34. Additionele garantiefee | 0 | – 154 | – 144 | IX-B, artikel 3 | |

35. Additionele fee | – 14 | – 77 | – 65 | IX-B, artikel 3 | |

36. Saldo Back-up faciliteit ( 30 t/m 35) | 0 | 0 | 0 | IX-B, artikel 3 | |

37. Meerjarenverplichting aan ING | 15 857 | 13 931 | 11 677 | Saldibalans | |

38. Alt-A portefeuille | 18 352 | 17 328 | 15 229 | Saldibalans | |

∆ Staatsschuld = 36. Saldo Back-up faciliteit | 0 | 0 | 0 |

| |

D1. Garantiefaciliteit bancaire leningen | |||||

39. Garantieverlening (geëffectueerd) | 2 740 | 47 535 | IX-B, artikel 2 | ||

40. Afname voorwaardelijke verplichting (zonder uitgaven) | – 3 424 | – 7 853 | – 2 930 | IX-B, artikel 2 | |

41. Premieontvangsten op basis van garanties bancaire leningen | – 116 | – 407 | – 362 | IX-B, artikel 2 | |

42. Schade-uitkeringen | IX-B, artikel 2 | ||||

D2. Stabiliteitsmechanisme | |||||

43. Garantieverlening NL-aandeel EU-begroting | 2 946 | IX-B, artikel 4 | |||

44. Garantieverlening NL-aandeel SPV | 25 872 | IX-B, artikel 4 | |||

45. Deelneming EFSF | 2 | IX-B, artikel 4 | |||

∆ Staatsschuld (excl. nr. 39, 40, 43 en 44) | – 116 | – 405 | – 362 | ||

E1. IJsland | |||||

46. Uitkeringen depositogarantiestelsel Icesave | 1 236 | 192 | IX-B, artikel 2 | ||

47. Uitvoeringskosten IJslandse DGS door DNB | 7 | IX-B, artikel 2 | |||

48. Vordering op IJsland | 1 322 | 7 | Saldibalans | ||

49. Opgebouwde rente op vordering | 74 | 78 | 82 | Saldibalans | |

50. Ontvangsten lening IJsland (i.) aflossing | IX-B, artikel 2 | ||||

51. Ontvangsten lening IJsland (ii.) rente | 0 | IX-B, artikel 2 | |||

E2. Griekenland | |||||

52. Lening Griekenland | 1 800 | 1 705 | IX-B, artikel 4 | ||

53. Vordering Griekenland | 1 800 | 3 505 | Saldibalans | ||

54. Ontvangsten lening Griekenland (i.) aflossing | 0 | 0 | IX-B, artikel 4 | ||

55. Ontvangsten lening Griekenland (ii.) premie | – 42 | – 119 | IX-B, artikel 4 | ||

∆ Staatsschuld (excl. nr. 48, 49 en 53) | 1 236 | 199 | 1 758 | 1 586 |

|

F. Overige gevolgen | |||||

56. Uitvoeringskosten en inhuur externen | 11 | 43 | 22 | 2 | IX-B, artikel 3 |

57. Terug te vorderen uitvoeringskosten inhuur | 0 | 3 | 0 | 0 | Saldibalans |

58. Ontvangen uitvoeringskosten externen | – 2 | – 12 | – 8 | 0 | IX-B, artikel 3 |

∆ Staatsschuld (excl. rentelasten) | 82 165 | – 41 002 | – 1 976 | 615 | |

Staatsschuld cumulatief (excl. rentelasten) | 82 165 | 41 163 | 39 187 | 39 802 | |

59. Toerekenbare rentelasten | 450 | 2 036 | 1 445 | 1 499 |

|

In 2008 heeft de Staat een belang genomen in Fortis Bank Nederland Holding (FBN) en het door Fortis gekochte deel van ABN AMRO (via RFS Holdings), ASR Nederland (voorheen Fortis Verzekeringen Nederland) en Fortis Corporate Insurance. Daarnaast heeft de Staat achtergestelde leningen verstrekt aan ING, Aegon en SNS Reaal.

De Staat heeft ervoor gekozen Fortis Bank Nederland en het deel van het oude ABN AMRO dat toekwam aan de Staat (het zgn. N-share) te integreren. Op 1 april 2010 zijn beide onderdelen onder een nieuwe houdstervennootschap, ABN AMRO Group, gebracht. Op 1 juli 2010 heeft de juridische fusie van deze banken plaatsgevonden. Het doel voor 2011 is het creëren van een zelfstandige, volwaardige bank die op termijn weer in private handen kan worden gebracht. De Staat zal er vanuit zijn aandeelhoudersrol op toezien dat de nieuwe bank een verantwoorde ondernemingsstrategie voert die in lijn is met een commercieel verantwoorde bedrijfsvoering en met geldende regels voor goed ondernemingsbestuur. De verkoop wordt niet in 2011 verwacht.

De Tweede Kamer heeft in 2009 ingestemd met de herkapitalisatie van het N-share in ABN AMRO en FBN. De herkapitalisatie was noodzakelijk vanwege de afwikkeling van oude concernverbanden, de kapitaaleisen van De Nederlandsche Bank, de separatie van ABN AMRO en de beoogde integratie van beide banken. De totale kapitaalbehoefte bedroeg € 6,88 miljard, waarvan € 1,7 miljard tijdelijk. Hiervan is het grootste deel inmiddels geëffectueerd. De kapitalisatie bestond onder andere uit een verplicht converterende lening (MCN) met een verplichte betaling van een vaste coupon tot aan conversie. Bij de splitsing van ABN AMRO op 1 april 2010 is deze Mandatory Convertible Note (MCN) geconverteerd naar gewoon aandelenkapitaal. Een ander deel van de kapitalisatie was de (tijdelijke garantie) op een hypotheekportefeuille (het «credit relief instrument») en de kapitaalversterking van Fortis Bank Nederland via een omzetting van vreemd vermogen in eigen vermogen. Ook was er kapitaal gereserveerd voor de verrekening met de consortiumpartners (€ 0,74 mld). Vlak voor de separatie, op 30 maart 2010, heeft een groot deel (€ 438 miljoen) van deze verrekening plaatsgevonden. Het resterende bedrag wordt beschikbaar gehouden.

ASR Nederland (voorheen Fortis Verzekeringen Nederland) zal op termijn weer in private handen worden gebracht. Fortis Corporate Insurance is in 2009 al verkocht.

De Europese Commissie heeft de kapitaalsteun aan SNS Reaal, ING en onlangs ook Aegon definitief goedgekeurd. Bij ABN AMRO en Fortis Bank Nederland heeft de Commissie voorlopige goedkeuring verleend. In 2009 hebben ING, Aegon en SNS een deel van hun kapitaalsteun vroegtijdig terugbetaald. Zij hebben ook de couponrente, alsook de dividendbelasting die is verbonden aan de couponrente en een repurchase fee aan de Staat betaald. Aegon heeft zich gecommitteerd om voor 1 december 2010 500 miljoen euro af te lossen. Hiermee zal de helft van het totale steunbedrag afgelost zijn. De aflossing van de andere helft ter grootte van 1,5 miljard euro zal – voor zover marktomstandigheden dit toestaan – vóór 1 juli 2011 plaatsvinden, Hiermee komt het minimale rendement op de totale staatssteun aan Aegon uit op 17,5%.

In 2010 heeft de Staat een nieuw beloningsbeleid voor beide overgenomen financiële instellingen vastgesteld. In 2011 zal de uitvoering van het beloningsbeleid door de raden van commissarissen van de instellingen nauwgezet worden gevolgd. Naar verwachting zullen de gesteunde instellingen Aegon, SNS en ING in 2011 hebben voldaan aan de eisen die in het kader van de kapitaalsteun zijn gesteld aan het beloningsbeleid.

Ten aanzien van de garantieregeling bancaire leningen is de verwachting dat die in 2011 (nagenoeg) beëindigd zal zijn.

2.1.2.3 Borging continuïteit en dienstverlening

De komende tijd staat het waarborgen van de continuïteit van de bedrijfsprocessen van de Belastingdienst voorop. De ambitie is het verder op orde brengen van de organisatie en het bewerkstelligen van verdere verbeteringen. Deze ambitie richt zich zowel op de processen van dienstverlening en toezicht als op het beter werkend krijgen van de informatievoorzieningsketen (IV-keten), ten behoeve van de uitvoering van de massale klantprocessen waarbij automatisering niet meer is weg te denken. Uitgangspunten zijn onverminderd het nakomen van wettelijke verplichtingen op nationaal en Europees gebied en de verplichtingen tegenover de belastingplichtigen. Binnen deze context legt de Belastingdienst het accent op dienstverlening.

Dienstverlening: telefonische bereikbaarheid en internet

Een kwalitatief goede dienstverlening ondersteunt burgers en bedrijven om verplichtingen na te komen en rechten te effectueren. Gemak, snelheid en bereikbaarheid zijn daarbij kritische succesfactoren. Veel burgers en bedrijven maken voor hun ondersteuning gebruik van het telefoniekanaal. De bereikbaarheid en het dienstenaanbod van de BelastingTelefoon hebben daarom hoge prioriteit. De Belastingdienst wil de bereikbaarheid van de BelastingTelefoon verbeteren door de redenen voor de klant om te bellen zoveel mogelijk weg te nemen en zo het telefoonaanbod terug te brengen. Zo gaat de Belastingdienst massale communicatie-uitingen zoals brieven, folders en formulieren, zodanig herschrijven dat de ontvangers meteen weten wat concreet wordt bedoeld: begrijpelijkheid is daarbij het leidend beginsel. De Belastingdienst gaat er ook voor zorgen dat belastingplichtigen minder brieven over een bepaalde aangifte of toeslag ontvangen.

Verder worden maatregelen getroffen om bij de Belastingtelefoon veel gestelde vragen via publicatie op www.belastingdienst.nl van een adequaat antwoord te voorzien. Ook wordt onderzocht of het mogelijk is de koppeling van telefoon en balie te versterken door een afsprakenfaciliteit. De invoering van een betere digitale communicatie met burgers (burgerportaal) bij Toeslagen heeft eveneens ten doel het telefoonaanbod te verminderen.

De Belastingdienst wil meer telefoontjes rechtstreeks door de BelastingTelefoon laten afhandelen. Hiermee wordt beoogd het aantal gevallen waarin een telefoontje met de BelastingTelefoon moet worden opgevolgd door een terugbelactie uit de regio, te verminderen. Vanuit kostenoogpunt zal altijd gezocht worden naar efficiënte oplossingen. Afgezet tegen de vele klantcontacten, is internet daarom het voorkeurskanaal van de Belastingdienst. Via gerichte sturing en vergroting van de mogelijkheden voor burger en bedrijf, stimuleert de Belastingdienst het gebruik van internet. Daarbij wordt aangesloten op de rijksbrede ontwikkelingen op het gebied van e-overheid.

Dienstverlening MKB

De algemene doelstelling van de Belastingdienst is het bevorderen van compliance. De Belastingdienst wil het gedrag van burgers en bedrijven beïnvloeden en daarmee vooraf bepaalde effecten bereiken, zoals het tijdig en juist doen van aangifte. Door het betalingsgedrag actief te monitoren bewaakt de Belastingdienst de tijdige en volledige afdracht van belastingen. Binnen het segment midden- en kleinbedrijf (MKB) wordt vanaf 2011 een nadere segmentering gehanteerd; de Belastingdienst onderscheidt dan (1) starters, (2) zelfstandigen zonder personeel – ZZP-ers – en (3) MKB-ondernemingen met personeel. Voor starters en ZZP-ers wordt een specifieke aanpak ontwikkeld, waarbij de nadruk ligt op dienstverlening en het bevorderen van de zelfredzaamheid onder meer door overleg met softwareleveranciers over kwalitatief goede administratieve systemen voor ZZP-ers. Via onder andere voorlichting op maat en samenwerking met de Kamer van Koophandel wordt de startende ondernemer begeleid in het goed nakomen van zijn verplichtingen. Korte bedrijfsbezoeken gericht op het beoordelen van de opzet van de administratie, ondersteunen deze aanpak. Handhaving binnen MKB-ondernemingen met personeel gaat steeds meer lopen via de lijn van de fiscale intermediairs en het horizontaal toezicht.

De Belastingdienst monitort de effecten door het meten van de klanttevredenheid in de fiscale monitor. De tijdigheid van aangiften en betalingen wordt als indicator eveneens in beeld gebracht.

2.1.3 Beleidsdoorlichtingen

Het ministerie van Financiën is voornemens in 2011 een aantal beleidsdoorlichtingen te starten en/of af te ronden.

Artikel | Onderwerp Beleidsdoorlichting | AD of OD 1 | Start | Afgerond |

|---|---|---|---|---|

2 | Functioneren financiële markten (invloed wet- en regelgeving) | OD 1 | 2011 | 2011 |

2 | Integriteit financieel stelsel | OD 2 | 2011 | 2011 |

7 | Beoordeling gehele rijksvastgoedstelsel/ is het Rijk een sterke speler op de vastgoedmarkt en heeft het zijn vastgoedactiviteiten goed georganiseerd? | OD 1 | 2011 | 2011 |

7 | Efficiënt beheren en vervreemden van onroerende zaken van het Rijk | OD 2 | 2011 | 2011 |

8 | Regeldruk Bedrijven | OD 3 | 2010 | 2011 |

2.1.4 De begroting op hoofdlijnen

In deze paragraaf wordt op hoofdlijnen inzicht gegeven in de samenstelling en ontwikkeling van de uitgaven op begrotingshoofdstuk IXB. De belangrijkste wijzigingen worden toegelicht.

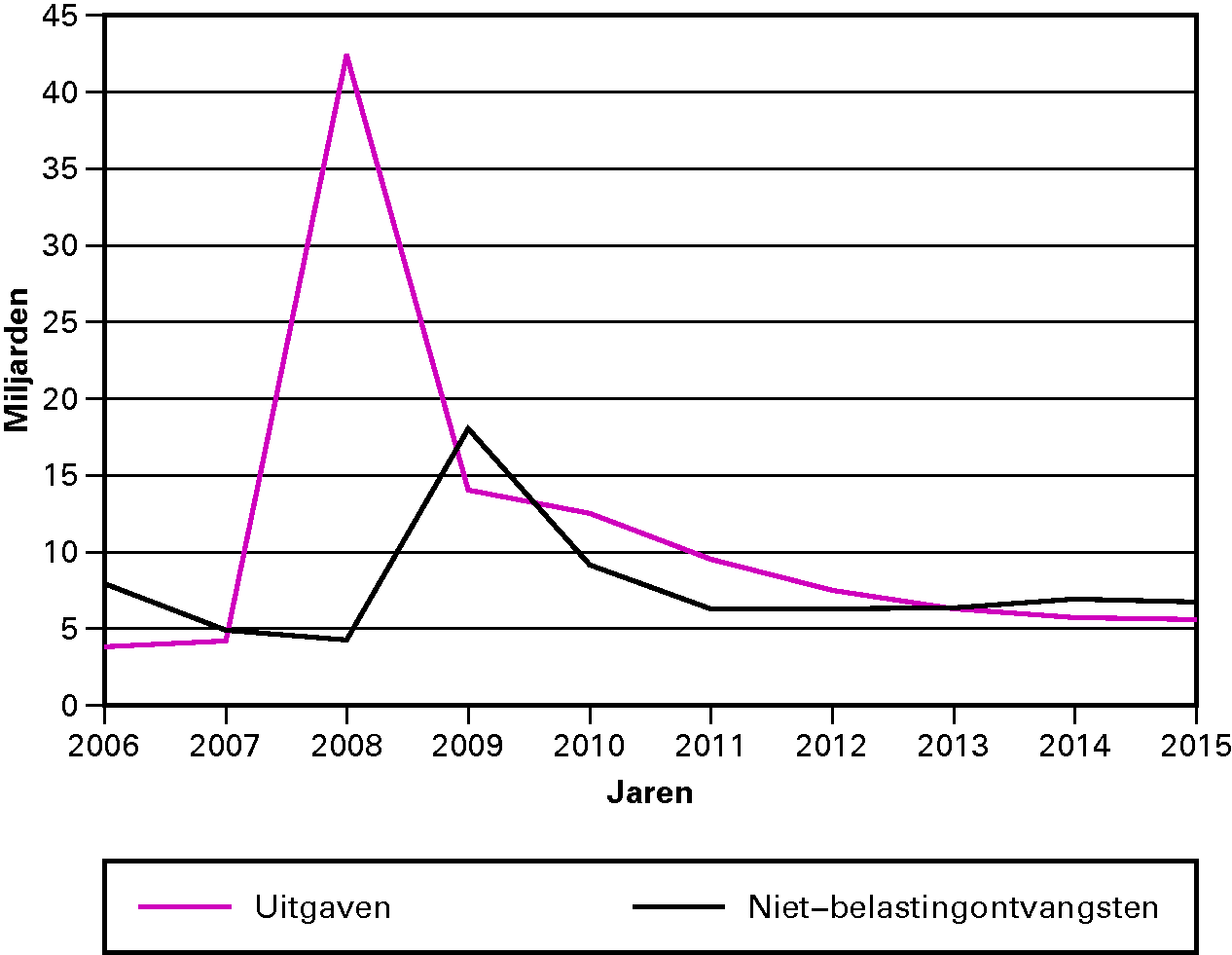

Grafiek 1: Overzicht uitgaven en Niet-belastingontvangsten (x € 1 miljard)

Bovenstaande grafiek laat het verloop zien van de totale uitgaven en totale niet-belastingontvangsten voor de jaren 2006 tot en met 2015. De totalen uit het jaar 2006 tot en met 2009 zijn gebaseerd op de realisatiecijfers (en komen dienovereenkomstig terug in de jaarverslagen over deze jaren). De jaren 2010 en verder zijn gebaseerd op de in voorliggende begroting opgenomen ramingen.

De uitschieter in de uitgaven in 2008 en 2009 worden veroorzaakt door de uitzonderlijke maatregelen die door de minister van Financiën zijn genomen als gevolg van de kredietcrisis. De hogere ontvangsten in 2009 komen voornamelijk door de ING Back-up facility, de verkoop van FCI, de couponbetalingen fonds financiële structuurversterking en de premieontvangsten garantieregelingen bancaire leningen.

De uitgaven bedragen in 2011 ongeveer € 9,5 miljard. De hoogte van de uitgaven laten een daling zien voor de jaren 2011 en verder. Uiteindelijk dalen de uitgaven in 2015 tot € 5,6 miljard. De hoogte van de ontvangsten in 2011 is € 6,2 miljard en laat een wisselend beeld zien in de jaren daarop volgend. De veranderingen in de ontvangsten en uitgaven hangen nauw samen met de kasstromen van de kredietcrisismaatregelen.

Uitgaven | art. | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|---|---|---|

Stand ontwerpbegroting 2010 | 7 281 708 | 6 897 232 | 6 233 524 | 5 887 129 | 5 619 833 | ||

Mutatie 1e suppletore begroting 2010 | 1 t/m 10 | 4 606 632 | 2 073 035 | 983 533 | 249 573 | 29 853 | |

Nieuwe mutaties | |||||||

Heffings- en Invorderingsrente | 1 | – 100 000 | |||||

IABF | 3 | 696 904 | 546 956 | 302 563 | 170 406 | 123 402 | |

Taakstelling Rijk | 10 | – 45 786 | – 45 786 | – 45 786 | |||

Overig | 1 t/m 10 | 2 434 | 7 317 | 6 099 | 5 836 | 5 830 | 5 609 448 |

Stand ontwerpbegroting 2011 | 12 487 678 | 9 524 540 | 7 479 933 | 6 267 158 | 5 733 132 | 5 609 448 |

Toelichting

Bovenstaande tabel laat de belangrijkste budgettaire aanpassingen aan de uitgavenzijde zien sinds de eerste suppletore begroting 2010. Deze aanpassingen zijn toegelicht in het verdiepingshoofdstuk.

Ontvangsten | art. | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|---|---|---|

Stand ontwerpbegroting 2010 | 6 705 473 | 5 232 256 | 4 675 647 | 4 325 677 | 4 051 913 | ||

Mutatie 1e suppletore begroting 2010 | 1 t/m 10 | 602 804 | 779 756 | 577 331 | 944 982 | 1 871 192 | |

Nieuwe mutaties | |||||||

Premieontvangsten garantieregeling bancaire leningen | 2 | 21 398 | 22 546 | 22 545 | 22 545 | 22 545 | |

Opbrengsten Bank Nederlandse Antillen | 2 | 25 000 | |||||

Dividend staatdeelnemingen | 3 | 182 000 | |||||

Winstafdracht DNB | 3 | 430 000 | 44 000 | 25 000 | – 82 000 | ||

Aegon | 3 | 500 000 | |||||

IABF | 3 | 695 904 | 179 602 | – 12 362 | – 100 538 | – 110 165 | |

Stelpost | 10 | 1 029 000 | 1 150 000 | 1 189 000 | |||

Overig | 1 t/m 10 | 13 717 | – 3 406 | – 3 130 | – 3 056 | – 3 022 | 6 718 774 |

Stand ontwerpbegroting 2011 | 9 151 296 | 6 279 754 | 6 289 031 | 6 364 610 | 6 939 463 | 6 718 774 |

Toelichting

Bovenstaande tabel laat de belangrijkste budgettaire aanpassingen aan de ontvangstenzijde zien sinds de eerste suppletore begroting 2010. Het betreft de niet-belastingontvangsten. Deze aanpassingen zijn toegelicht in het verdiepingshoofdstuk.