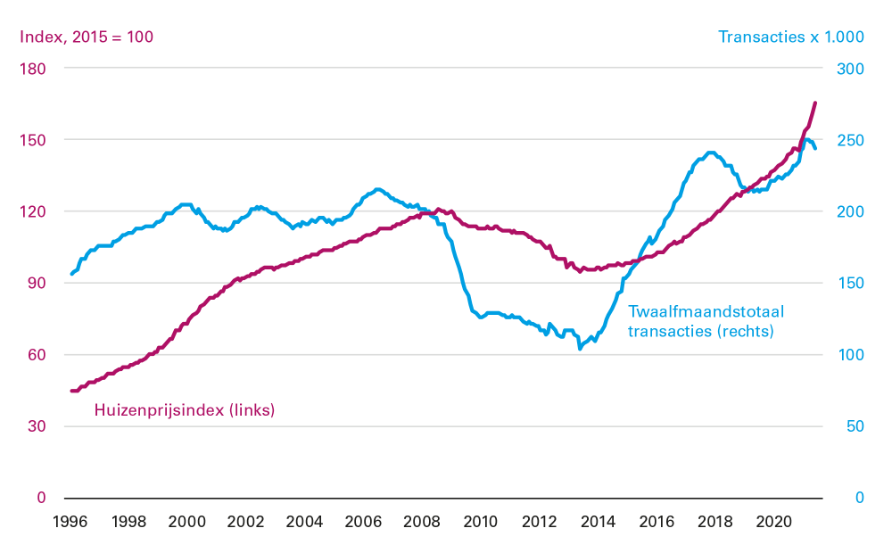

De coronacrisis heeft vooralsnog geen effect op de huizenmarkt. Misschien wel een van de opvallendste ontwikkelingen tijdens de coronacrisis, is de ontwikkeling van de huizenprijzen. De nominale huizenprijzen85 zijn volgens het CBS in juli 2021 ruim 20 procent hoger dan tijdens de eerste lockdown (maart 2020) en 37 procent hoger dan de top in 2008 (zie figuur 3.4.1, linker-as). Gecorrigeerd voor inflatie is de top circa 12 procent hoger. Ook de verkoop van woningen viel tijdens de coronacrisis niet terug, zoals blijkt uit het aantal transacties (zie figuur 3.4.1, rechter-as). Dit is opvallend, omdat uit onderzoek blijkt dat in Nederland huizenprijzen doorgaans dalen tijdens een economische crisis.86 Dit hebben we bijvoorbeeld gezien in de jaren tachtig en bij de financiële crisis van 2008/2009 (zie figuur 3.4.1). Hogere huizenprijzen zijn gunstig voor woningbezitters, want hun vermogen neemt toe. Voor koopstarters wordt een woning hierdoor echter moeilijker te bereiken. Zij moeten bij een hogere prijs meer eigen geld inbrengen of een hogere hypotheeklening afsluiten. Met een gemiddelde huizenprijs van circa 400 duizend euro is het voor lagere- en middeninkomens moeilijk om een huis te kopen. De verschillen tussen mensen die al een huis bezitten en mensen voor wie dat (nog) niet geldt, nemen door deze ontwikkelingen toe. De hoge huizenprijzen kennen drie hoofdoorzaken die hieronder nader worden besproken: 1) de lage rente 2) de krappe markt, en 3) de fiscale behandeling.87

Figuur 3.4.1 Verdere stijging huizenprijzen en transacties ondanks de coronacrisis

Bron: CBS, Kadaster en ministerie van Financiën

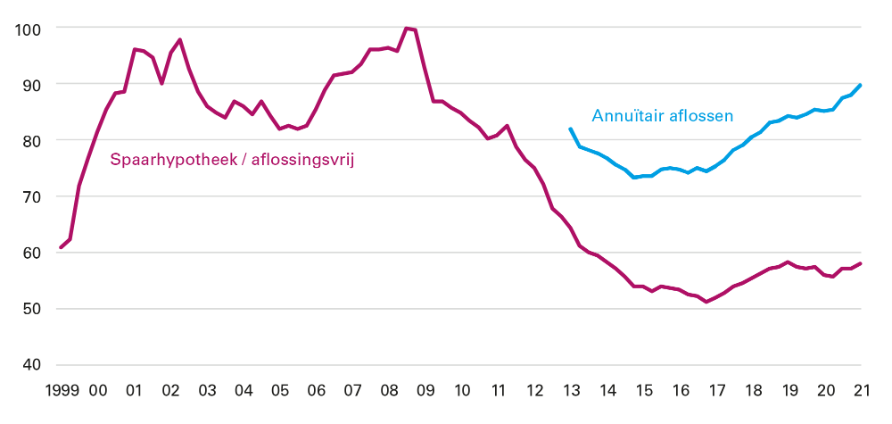

De lage rente leidt tot lagere maandlasten voor huizenbezitters die een hypotheek af- of oversluiten. De gemiddelde Nederlandse hypotheekrente voor nieuwe hypotheken is sinds de jaren tachtig steeds verder gedaald van bijna 13 procent naar circa 1,6 procent in mei 2021. Een lage rente zorgt ervoor dat de maandlasten bij een hogere hypotheeklening beter zijn te dragen. Uit de betaalbaarheidsindex van DNB (zie figuur 3.4.2) blijkt dat de huidige maandlasten voor recente koopstarters88 lager liggen dan bijvoorbeeld in 2008 of begin 2000. De invoering van de fiscale aflossingseis in 2013 om in aanmerking te komen voor hypotheekrenteaftrek vergroot de buffers van eigenwoningbezitters. Ook beperkt deze maatregel – in combinatie met de gemaximeerde loan-to-value van 100 procent (sinds 2018) – eventuele toekomstige restschuldproblematiek.

Figuur 3.4.2 Ontwikkeling betaalbaarheidsindex

Bron: DNB

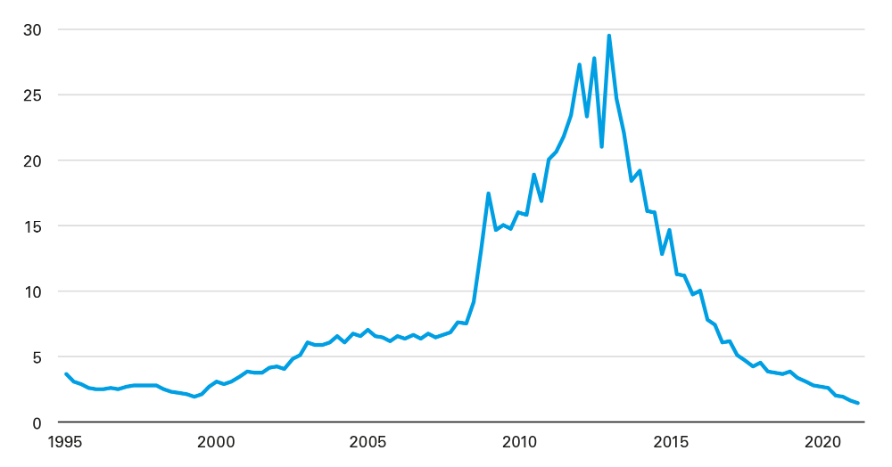

De Nederlandse woningmarkt is zeer krap; er is een forse bouwopgave. De krapte-indicator van de Nederlandse Vereniging van Makelaars (NVM)89 is historisch laag. Gemiddeld konden kopers in 1995-2007 (voor de financiële crisis) volgens de NVM kiezen uit vier à vijf woningen, momenteel is dat volgens de NVM 1,4 (zie figuur 3.4.3). Deze krappe markt uit zich in een sterke stijging van de huizenprijzen.90 De krapte is daarnaast niet alleen relevant voor huizenkopers, maar ook voor huurders en aandachtsgroepen, voor wie het vinden van een geschikte woning ook lastig is. Oorzaken voor de krappe markt zijn onder meer de stikstofproblematiek, onderschatting van de bevolkingsgroei en een te lage capaciteit in de bouwsector in de nasleep van de kredietcrisis (zie BMH-wonen). Er ligt dus een grote bouwopgave en het is van belang om de bestaande voorraad woningen zo goed mogelijk in te zetten en te zorgen dat iedereen goed en betaalbaar kan wonen. De afgelopen kabinetsperiode zijn grote stappen gezet om de krapte aan te pakken, maar de komende tien jaar moet nog veel werk worden verzet. Het komende kabinet kan volgens het rapport BMH-wonen overwegen om een nationale woonagenda uit te zetten, in samenwerking met provincies, gemeenten en corporaties. Daarbij is een aandachtspunt de onbalans tussen de opgaven waarvoor corporaties staan en de middelen die zij hiervoor hebben. Het is daarbij een optie dat de Rijksoverheid de medeoverheden ondersteunt bij het onrendabele deel van de publieke kosten bij woningbouw, zoals de infrastructurele kosten. Een efficiënte inzet van financiële middelen vereist wel dat geen andere knelpunten de bouwcapaciteit op de korte termijn beperken. Een duidelijke stip op de horizon over de bouwopgave en innovatie van het bouwproces kan helpen om de komende jaren de bouwcapaciteit te vergroten.

Figuur 3.4.3 Aantal keuzemogelijkheden voor kopers erg laag

Bron: NVM/Brainbay

Doorstroming draagt eraan bij dat huurders kunnen wonen in een woning die past bij hun inkomen. In de sociale huursector draagt de inkomensafhankelijke huurverhoging eraan bij om de huur voor mensen met hoge (midden)inkomens meer passend te maken bij hun inkomen. Ook komt de huur daardoor meer in de buurt van de lasten die zij in een koopwoning of vrije (midden)huur moeten opbrengen. Als deze huurders met een hoog (midden)inkomen besluiten te verhuizen, komt er een woning beschikbaar voor een huishouden met een lager inkomen. Hiermee zijn in de afgelopen jaren belangrijke stappen gezet in het beperken van het zogenoemde ‘goedkoop scheefwonen’: wonen in een huurwoning die te goedkoop is in verhouding tot het inkomen. Afgelopen jaar hebben woningcorporaties daarnaast voor huurders die ‘duur scheefwonen’ eenmalig de huren verlaagd om de betaalbaarheid te verbeteren en betalingsrisico’s te verminderen.

Verschillende rapporten geven aan dat er verdere stappen kunnen worden gezet in het beperken van de hypotheekschulden en prijscycliciteit. De hypotheekrenteaftrek stimuleert mensen om de aankoop van hun woning te financieren met schulden. Dit geeft mensen een prikkel om relatief veel geld te besteden aan wonen. Nederland heeft mede daardoor met circa 90 procent van het bbp een relatief hoge hypotheekschuld. Mede hierdoor zijn de huizenprijzen in Nederland (net als in Denemarken, met eveneens een bovengemiddelde schuldratio) relatief hoog in Europees perspectief, zeker in vergelijking tot bijvoorbeeld Duitsland.91 Ook de volatiliteit van de Nederlandse huizenprijzen is relatief hoog in internationaal perspectief, volgens het rapport De cycliciteit van de woningmarkt (2020). Daarbij geeft het rapport aan dat het beperken van fiscale stimulering kan bijdragen aan een lagere prijscycliciteit. Het CPB (2020) schat dat de huidige subsidie op het eigenwoningbezit leidt tot ongeveer 14 procent hogere huizenprijzen.92 Het huidige kabinet heeft al belangrijke stappen gezet door de maximale hypotheekrenteaftrek versneld af te bouwen tot circa 37 procent (tarief eerste schijf in box 1), met jaarlijkse stappen van 3 procentpunt (voorheen 0,5 procentpunt) tot en met 2023. Verschillende rapporten van bijvoorbeeld het CPB, DNB, de OESO, de ECB, het IMF en ambtelijke werkgroepen93 adviseren om in de toekomst het fiscale voordeel voor eigenwoningbezitters verder af te bouwen.