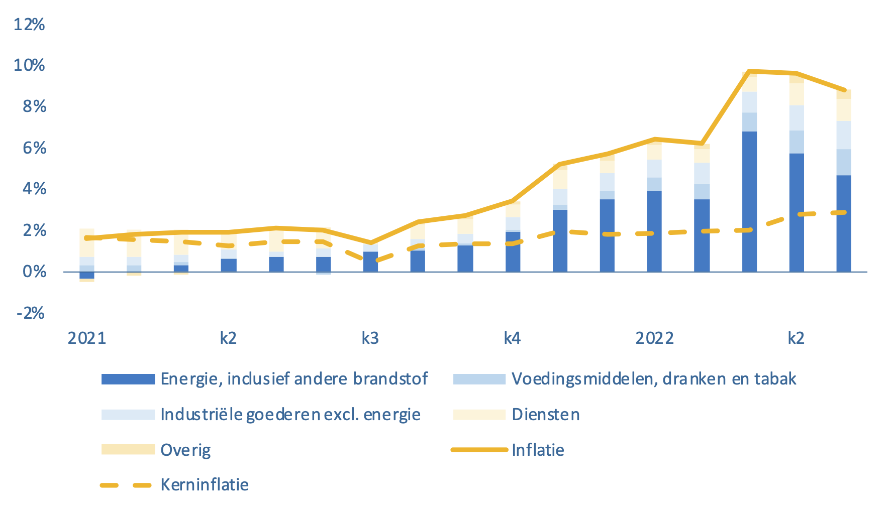

De inflatie is historisch hoog en langdurig sterke prijsstijgingen zijn niet uit te sluiten. De inflatie is opgelopen tot een niveau dat al ruim veertig jaar niet meer is gezien. Zo lagen de prijzen7 in Nederland in augustus 13,6% hoger dan een jaar eerder, in de eurozone als geheel 9,1% en in de Verenigde Staten (VS)8 8,3% op jaarbasis. Figuur 1.1.4 toont aan dat het overgrote deel van de inflatie bestaat uit gestegen energieprijzen en voedselprijzen. De kerninflatie sluit deze categorieën uit9 en is daarmee lager. Energie is een belangrijke kostenpost in de meeste productieprocessen, waardoor hoge energieprijzen doorsijpelen naar de prijzen van andere consumptiegoederen. Het risico is aanwezig dat dit proces zich in toenemende mate voortzet op de middellange termijn.

Figuur 1.1.4 Bijdrage aan de inflatie (Consumenten Prijs Index, jaar-op-jaar mutatie)

Bron: CBS

De gevolgen van inflatie blijven voelbaar, ook als de inflatiecijfers dalen. De inflatie meet immers de stijging van de prijzen. Als de prijzen niet verder stijgen, maar wel op een hoger niveau blijven liggen, valt dit effect weg uit de inflatiecijfers, maar voelen huishoudens nog steeds de gevolgen. Daarbij moet worden bedacht dat het CBS de ontwikkeling van de gas- en elektriciteitsprijzen meet aan de hand van nieuw afgesloten energiecontracten.10 Een deel van de consumenten heeft echter een doorlopend contract met vaste prijzen voor gas en/of elektriciteit. Daardoor hebben zij momenteel nog geen of beperkt last van de hoge energieprijzen, terwijl die al wel volledig zijn opgenomen in het inflatiecijfer. De directe gevolgen van de huidige inflatie van energieprijzen, zoals die in de portemonnee van huishoudens worden gevoeld, worden daarmee overschat. De komende tijd lopen echter steeds meer vaste energiecontracten af en krijgen veel huishoudens daadwerkelijk te maken met de hogere marktprijzen.

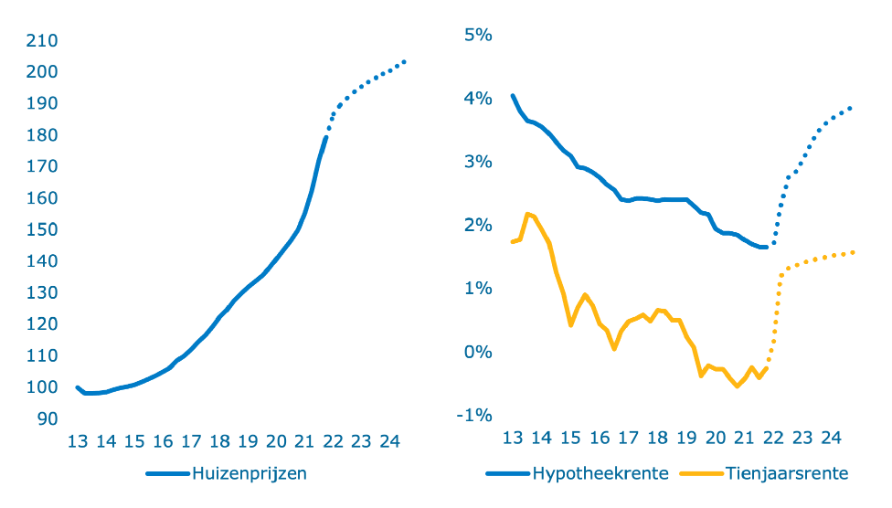

De hoge inflatie en stijgende hypotheekrentes vergroten de verschillen op de huizenmarkt. De hypotheekrente zit sinds begin 2022 sterk in de lift. Een hogere rente maakt het kostbaarder om een woning te financieren, terwijl de inflatie de waarde van de huidige schuld vermindert. Deze combinatie heeft tot op heden nog niet geleid tot een daling van de huizenprijsindex van het CBS/Kadaster. Een deel van de verklaring hiervoor kan zijn dat de rentestijging lager is dan de inflatie. Figuur 1.1.5 laat zien dat de stijging van de huizenprijzen al wel lijkt te zijn afgenomen. De Nederlandse Vereniging van Makelaars wijst op signalen dat een afkoeling van de woningmarkt is ingezet. In vergelijking met afgelopen kwartalen blijft het aantal verkopen achter en er wordt minder overboden.

Door de hoge huizenprijzen en de stijgende hypotheekrente, nemen met name voor starters de maandlasten voor het financieren van een koopwoning sterk toe. Dit maakt het voor hen lastiger om een betaalbare woning te vinden. Daarnaast zorgen de schaarste en de gestegen huizenprijzen voor hogere huurprijzen in de vrije huursector, waardoor de woonlasten van huurders ten opzichte van het inkomen toenemen en de doorstroming van sociale huur naar de vrije huursector wordt belemmerd. Ook zijn er minder huurwoningen beschikbaar voor mensen met een middeninkomen. De gevolgen zijn met name groot voor huishoudens met een lager (midden)inkomen, voor wie de woonlasten een relatief groot aandeel van hun uitgaven vormen.

Vergelijkingen met de jaren zeventig liggen voor de hand, maar de verschillen zijn erg groot. In de jaren zeventig had de oliecrisis forse negatieve economische gevolgen. De crisis die volgde uit de olieprijsschokken in 1973 en 1979 is berucht door de combinatie van hoge inflatie en een stagnerende economie. Dit fenomeen staat bekend als stagflatie. Het plaatst overheden en monetaire beleidsmakers voor een duivels dilemma. Het stimuleren van de economie jaagt de inflatie verder aan, het aanpakken van de inflatie beknot de economie verder. Er zijn belangrijke verschillen met de jaren zeventig, waardoor de inflatieverwachtingen nu lager zijn en de vergelijking niet goed opgaat. Centrale banken voerden destijds stimulerend beleid vanwege veronderstelde positieve werkgelegenheidseffecten, terwijl centrale banken nu hun stimulerende beleid afbouwen met het oog op de inflatie. Daarnaast was de ontwikkeling van de lonen in Nederland toen nog direct aan de inflatie gekoppeld. Dit dreef de prijzen verder op en zorgde zo weer voor hogere lonen. Dit haasje over tussen lonen en prijzen staat bekend als een loon-prijsspiraal. Van dit effect is nu veel minder sprake. Ook is onze economie sindsdien minder energie-intensief geworden, doordat we efficiënter omgaan met energie en een grotere dienstensector hebben. De doorwerking van een externe energieprijsschok is daarmee kleiner dan in de jaren zeventig. Hierbij geldt wel dat de prijzen in 2022 harder zijn gestegen dan destijds. Ten slotte staat het Nederlandse bedrijfsleven er nu over het algemeen beter voor dan toen. Een stagflatiescenario valt echter niet uit te sluiten, gelet op onder meer de impact van de oorlog in Oekraïne en de langzamere economische groei in China. Instituten als de Wereldbank, het Internationaal Monetair Fonds (IMF) en de Bank of International Settlements (BIS) waarschuwen hier dan ook voor in hun vooruitzichten.

Centrale banken grijpen in om de inflatie te beteugelen. De inflatie ligt in de ontwikkelde economieën ver boven de inflatiedoelstelling van de centrale banken. Zij hebben daarom de aankoopprogramma’s van financiële activa (waarmee extra geld in omloop wordt gebracht) versneld stopgezet. Daarnaast zijn beleidsrentes verhoogd om geld lenen duurder te maken. Het achterliggende idee is dat huishoudens en bedrijven dan minder uitgeven, zodat prijzen minder snel oplopen. De Europese Centrale Bank (ECB) verkrapt het beleid in een behoedzamer tempo dan de centrale banken in de Verenigde Staten en het Verenigd Koninkrijk. Die voeren de grootste renteverhogingen door sinds de jaren negentig. Dit verschil komt doordat de inflatie in de eurozone wat langzamer is opgelopen en minder wijdverbreid is. Daarnaast zijn de inflatieverwachtingen in de eurozone op de middellange termijn dichter bij de inflatiedoelstelling dan in andere delen van de wereld. Ook hebben Europese economieën meer last van de oorlog in Oekraïne en de daaruit volgende onzekerheid. Het beleid om langzamer te verkrappen dan andere centrale banken, leidt er echter wel toe dat de waarde van de euro daalt, waardoor importeren voor de eurolanden duurder wordt (met zogenoemde geïmporteerde inflatie als gevolg). Voor het eerst in twintig jaar is de euro evenveel waard als de Amerikaanse dollar. Dit komt mede door het renteverschil met de Verenigde Staten, dat volgt uit het centrale bankbeleid.

De overheid kan de inkomenseffecten van hogere prijzen niet voorkomen. De prijsstijgingen zijn voor een groot deel het gevolg van de invasie van Rusland in Oekraïne. De aanbodschok heeft gezorgd voor sterk gestegen energieprijzen, met een collectief welvaartsverlies als gevolg. Dit kan dan ook niet volledig gecompenseerd worden. Het welvaartsverlies dat volgt uit hogere importprijzen in vergelijking met de exportprijzen – de zogeheten ruilvoet – was volgens het CPB in 2021 beperkt. Een deel van de verklaring is dat Nederlandse bedrijven goed in staat zijn de hogere prijzen door te berekenen in de afzetprijzen van exportproducten. In het tweede kwartaal van 2022 is het ruilvoetverlies echter opgelopen. Het effect van hogere uitgaven op de inflatie plaatst beleidsmakers voor een moeilijke keuze. Gerichte koopkrachtreparatie en hoge overheidsuitgaven – waaronder aan de afgesproken doelen als klimaat en defensie – zijn noodzakelijk, maar gooien mogelijk olie op het vuur van de stijgende prijzen. Om de gevolgen van de eerste oliecrisis in 1973 te verzachten, reageerden veel overheden van ontwikkelde economieën met expansief begrotingsbeleid. Dit beleid zette weinig zoden aan de dijk, omdat de aangezwengelde vraag de prijzen verder opdreef. Een betere oplossing, zo bleek na de tweede oliecrisis in 1979, was minder focus op compenseren en meer op structurele hervormingen om de groei te bevorderen.

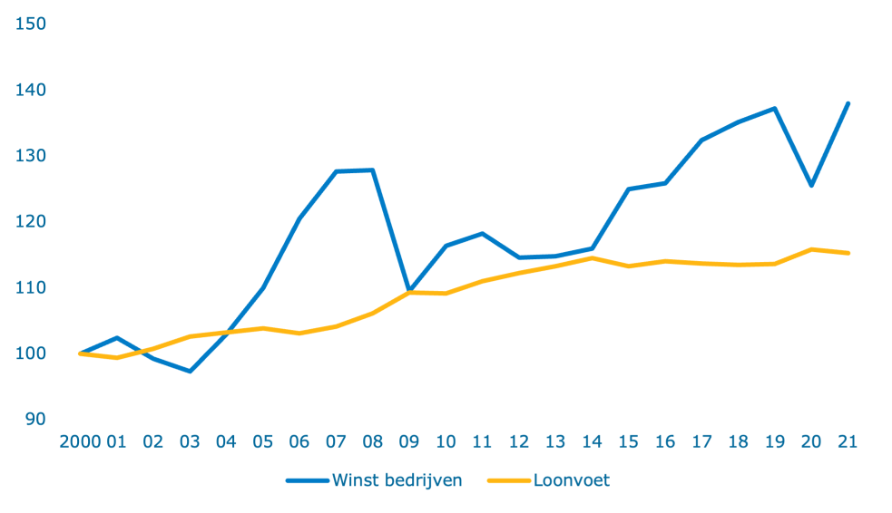

Er is ruimte voor hogere lonen om de gevolgen van hogere prijzen te dempen. De gevolgen van de hoge inflatie slaan nu voor het grootste deel neer bij werkenden. Het benutten van de ruimte om de lonen te verhogen kan een deel van de druk verlichten. Daartoe liggen mogelijkheden bij werkgevers. Het kabinet versnelt en vergroot de voorgenomen verhoging van het minimumloon, zodat het op 1 januari 2023 stijgt met 10% (inclusief de gebruikelijke indexatie). Figuur 1.1.6 laat zien dat de winsten sneller zijn gegroeid dan de lonen. Ook blijft de loongroei al een tijd achter bij de groei van de productiviteit. Beide zijn een indicatie van loonruimte. De concurrentiepositie van Nederlandse bedrijven staat dan ook niet sterk onder druk, in tegenstelling tot in de jaren zeventig. De gemiddelde winstquote ligt nu ruim 10%-punt hoger en het loonaandeel zo’n 5%-punt lager dan destijds. Op macroniveau hebben bedrijven nu meer ruimte om kostenstijgingen op te vangen zonder meteen prijzen te moeten verhogen, waarbij er verschillen tussen bedrijven zijn. Er zijn dan ook nog geen tekenen van het ontstaan van een loon-prijsspiraal.

Figuur 1.1.6 Ontwikkeling van de winsten en de loonvoet (2000=100)12

Bron: CPB, CBS

Het kabinet neemt een groot pakket aan maatregelen om huishoudens te ondersteunen bij de hoge energierekening en werken lonender te maken. In totaal neemt het kabinet voor ruim 17 miljard euro aan koopkrachtmaatregelen per 2023.13 Hiervan is bijna 5 miljard euro structureel. Het koopkrachtpakket dat in 2022 is ingezet, wordt in 2023 grotendeels voortgezet en uitgebreid. De maatregelen richten zich vooral op de meest kwetsbare huishoudens door het extra verhogen van de zorg- en huurtoeslag en het kindgebonden budget. Net als in 2022 stelt het kabinet budget beschikbaar voor gemeenten om een energietoeslag uit te keren aan kwetsbare huishoudens. Het kabinet hanteert hierbij een richtbedrag van 1300 euro en trekt hiervoor 1,4 miljard euro uit. Ook wordt het minimumloon eerder en verder verhoogd dan eerder gepland. De belastingtarieven op energie worden verder verlaagd en de verlaging van de brandstofaccijns verlengd (beide tijdelijk). Om werken aantrekkelijker te maken, worden daarnaast de lasten op arbeid structureel verlaagd. Op deze manier worden ook middeninkomens ondersteund. Een nadere toelichting op het koopkrachtpakket is te vinden in paragraaf 2.1. Dit pakket aan maatregelen heeft volgens de berekeningen van het CPB een opwaarts effect op de groei (+0,5%-punt) en een neerwaarts effect op de inflatie (-1,75%-punt). Deze ramingen van economische groei en inflatie zijn echter met uitzonderlijk veel onzekerheid omgeven.