In 2019 zijn de belasting- en premieontvangsten 0,7 miljard euro lager uitgekomen dan werd geraamd in de Miljoenennota 2019. Dat is een relatief klein verschil van 0,2 procent.

Tabel 2.2.1 toont het verschil in miljarden euro voor de belasting- en premieontvangsten tussen de Miljoenennota 2019 en het Financieel Jaarverslag van het Rijk 2019.

Miljoenennota 2019 | FJR 2019 | Verschil | |

|---|---|---|---|

Belastingen en premies volksverzekeringen | 234,1 | 234,1 | 0,0 |

- waarvan belastingen | 190,6 | 194,7 | 4,1 |

- waarvan premies volksverzekeringen | 43,5 | 39,4 | ‒ 4,1 |

Premies werknemersverzekeringen | 69,0 | 68,3 | ‒ 0,7 |

Totaal | 303,1 | 302,4 | ‒ 0,7 |

Deze paragraaf licht de ontwikkeling van de ontvangsten toe aan de hand van de veranderingen in onderliggende macro-economische indicatoren. Daarbij komt eerst het verschil aan bod tussen de uiteindelijke ontvangsten over 2019 en de geraamde ontvangsten in de begroting voor dat jaar (verticale toelichting). Daarna volgt de ontwikkeling van 2019 in aansluiting op 2018 (de horizontale ontwikkeling).

2.2.1 Belasting- en premieontvangsten ten opzichte van de raming (verticale raming)

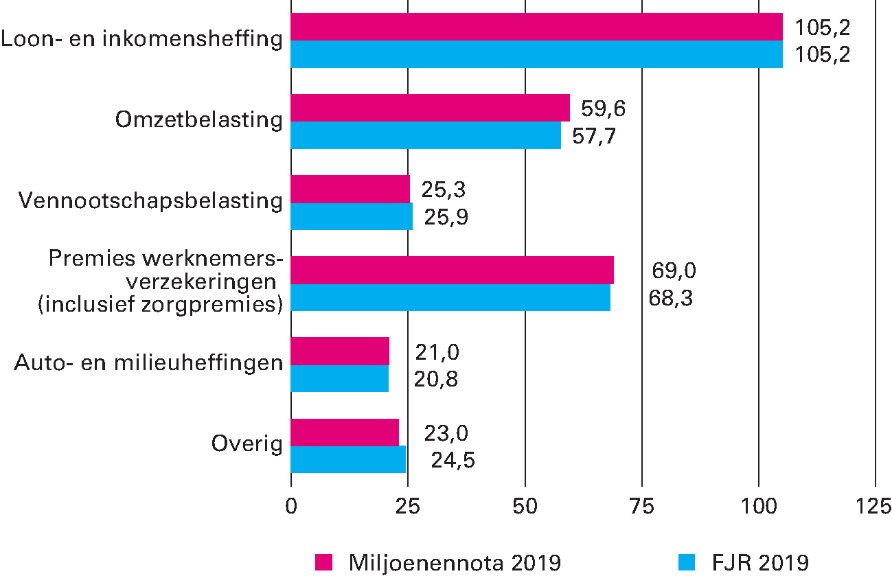

Hoewel het totale verschil tussen de raming voor de Miljoenennota 2019 en dit Financieel Jaarverslag Rijk relatief klein is, is onderliggend voor de verschillende belastingsoorten sprake van grotere verschillen. Dat is terug te zien in figuur 2.2.1. Van de grote belastingsoorten vallen de premies werknemersverzekeringen (-0,7 miljard euro), de auto- en milieuheffingen (-0,2 miljard euro) en de omzetbelasting (-1,9 miljard euro) lager uit. De vennootschapsbelasting (+0,6 miljard euro) en de dividendbelasting (+0,7 miljard euro) laten meevallers zien.3

Figuur 2.2.1 Raming uit Miljoenennota 2019 en gerealiseerde belasting- en premieontvangsten in 2019 (in miljarden euro)

Tabel 2.2.2 splitst het verschil in totale ontvangsten uit in verschillen die zijn ontstaan door nieuw beleid dat na de Miljoenennota 2019 tot stand is gekomen en de zogenoemde endogene ontwikkeling. De endogene ontwikkeling volgt uit verschillen zoals een hogere of lagere economische groei dan werd geraamd of wijzigingen in de uitvoering die niet voorzien waren.

Miljoenennota 2019 | 303,1 |

|---|---|

Totale mutatie | ‒ 0,7 |

Beleidsmatige ontwikkeling | ‒ 1,3 |

- waarvan premies werknemersverzekeringen (inclusief zorgpremies) | ‒ 0,7 |

- waarvan vennootschapsbelasting | 0,4 |

- waarvan dividendbelasting | ‒ 0,4 |

- waarvan loon- en inkomensheffing | ‒ 0,6 |

- waarvan overige belastingsoorten | 0,0 |

Endogene ontwikkeling | 0,6 |

- waarvan vennootschapsbelasting | 0,3 |

- waarvan loon- en inkomensheffing | 0,6 |

- waarvan omzetbelasting | ‒ 1,9 |

- waarvan premies werknemersverzekeringen | 0,0 |

- waarvan accijnzen | ‒ 0,2 |

- waarvan overdrachtsbelasting | 0,2 |

- waarvan schenk- en erfbelasting | 0,4 |

- waarvan invoerrechten | 0,2 |

- waarvan belastingen op een milieugrondslag | ‒ 0,3 |

- waarvan dividendbelasting | 1,1 |

- waarvan belasting op personenauto's en motorrijtuigen | 0,1 |

- waarvan overige belastingsoorten | 0,1 |

Financieel Jaarverslag van het Rijk 2019 | 302,4 |

Beleidswijzigingen na de Miljoenennota 2019

Beleidswijzigingen die na de Miljoenennota 2019 in de begroting verwerkt zijn, zorgen voor 1,3 miljard euro lagere ontvangsten. De belangrijkste wijziging is een lagere nominale zorgpremie dan het kabinet verwachtte bij het opstellen van de begroting. Dat leidt tot een beleidsmatige lastenverlichting van 0,7 miljard euro.

De overige beleidsmatige mutaties ten opzichte van de Miljoenennota 2019 komen vooral door beleidsmutaties die samenhangen met een heroverweging van het pakket Vestigingsklimaat. Kort samengevat heeft het kabinet bij deze heroverweging gekeken naar het hele pakket aan fiscale maatregelen dat erop gericht is het vestigingsklimaat te versterken. Onderdeel van het pakket was dat het kabinet de dividendbelasting heeft gehandhaafd en daarmee heeft afgezien van eerdere voornemens om deze belastingsoort af te schaffen. Andere beleidsmatige wijzigingen in het pakket die gevolgen hadden voor de belasting- en premieontvangsten van 2019 zagen op de vennootschapsbelasting (vpb) en de loon- en inkomensheffing.

De wijzigingen in de vpb leidden per saldo tot een hogere ontvangst van 0,4 miljard euro. Onderliggend bestond dat vooral uit uitstel van de verlaging van het hoge tarief in de vpb. In de loon- en inkomensheffing is een overgangsrecht ingevoerd voor de huidige gebruikers van de 30-procentregeling. Het gaat hier specifiek om de gebruikers die in 2019 of 2020 geen gebruik meer van deze regeling konden maken, doordat ze te maken zouden krijgen met de verkorting van de maximale looptijd. Verder werd de aangekondigde rekening-courantmaatregel voor directeuren-grootaandeelhouders (dga’s) verzacht. Met de aangekondigde rekening-courantmaatregel wordt excessief lenen van de eigen vennootschap door dga’s ontmoedigd, maar dit gebeurt met de verzachting in mindere mate. De verzachting van de rekening-courantmaatregel heeft een drukkend effect gehad op de betaalde dividendbelasting door een kleiner anticipatie-effect. Als een vennootschap dividend uitkeert aan de aandeelhouder(s), dan wordt daarover dividendbelasting geheven.

Endogene ontwikkeling

De gerealiseerde belasting- en premieontvangsten zijn door economische ontwikkelingen 0,6 miljard euro hoger dan geraamd in de Miljoenennota 2019. Dat is ondanks het feit dat de economische groei lager was in 2019 dan in de Miljoenennota 2019 geraamd. De loon- en inkomensheffing viel 0,6 miljard hoger uit. Dat hing samen met een hoger dan geraamde groei van de werkgelegenheid. De vpb viel 0,3 miljard euro hoger uit. Hoogstwaarschijnlijk hing dat samen met de hogere bedrijfswinsten in 2019. De opbrengst uit de dividendbelasting viel 1,1 miljard euro hoger uit. Dit komt vooral doordat dga’s extra winst hebben uitgekeerd anticiperend op de verhoging van het box-2-tarief per 2020. Dit blijkt uit aangifte-informatie die aantoont dat de dividenduitkeringen vanuit bv’s fors meer stegen dan uitkeringen vanuit overige entiteiten. Dit anticipatie-effect was meegenomen bij de raming in de Miljoenennota 2019 en werd becijferd op 1,0 miljard euro. Naar nu blijkt hebben dga’s voor ongeveer 2,0 miljard euro geanticipeerd. De schenk- en erfbelasting was 0,4 miljard euro hoger dan bij de raming in de Miljoenennota 2019. Mogelijk is het nagelaten vermogen groter dan oorspronkelijk geraamd. Zo steeg de huizenprijs in 2019 sterker dan geraamd ten tijde voor de Miljoenennota 2019. Daarnaast is de voorraad te verwerken aangiften verder gereduceerd, wat ook geleid heeft tot kasontvangsten in 2019.

Miljoenennota 2019 | FJR 2019 | Verschil | |

|---|---|---|---|

Arbeidsvolume in arbeidsjaren | 1,4% | 1,9% | 0,5% |

Contractloonstijging | 2,7% | 2,5% | ‒ 0,2% |

Incidentele loonstijging | 0,7% | 0,2% | ‒ 0,5% |

Tabelcorrectiefactor | 1,2% | 1,2% | 0,0% |

Aftrek pensioenpremies | 0,1% | 0,1% | 0,0% |

Omvang hypotheekrenteaftrek | ‒ 14,8% | ‒ 2,9% | 11,9% |

Arbeidsinkomenquote (niveau) | 75,4% | 74,6% | ‒ 0,8% |

De endogene ontvangsten uit de omzetbelasting (btw) zijn in 2019 1,9 miljard euro lager dan geraamd in de Miljoenennota 2019. De particuliere consumptie was lager dan geraamd in de Miljoenennota 2019 (zie tabel 2.2.4). Ook is minder geïnvesteerd in woningen en heeft de overheid minder geïnvesteerd dan initieel geraamd.

Miljoenennota 2019 | FJR 2019 | Verschil | |

|---|---|---|---|

Particuliere consumptie, waardemutatie | 4,9% | 4,0% | ‒ 0,9% |

Investeringen in woningen, waardemutatie | 8,8% | 6,7% | ‒ 2,2% |

Overheidsinvesteringen, waardemutatie | 7,1% | 3,9% | ‒ 3,2% |

De ontvangsten uit de overdrachtsbelasting zijn 0,2 miljard euro hoger uitgevallen. Onderliggend is zowel de prijsontwikkeling van woningen als het aantal verkochte woningen hoger uitgevallen dan geraamd bij de Miljoenennota 2019.

Miljoenennota 2019 | FJR 2019 | Verschil | |

|---|---|---|---|

Bbp-groei, waardeontwikkeling | 5,2% | 4,7% | ‒ 0,5% |

Prijsmutatie, verkopen bestaande woningen | 6,2% | 6,9% | 0,7% |

Volumemutatie verkopen bestaande woningen | ‒ 6,5% | 0,0% | 6,5% |

2.2.2 Belasting- en premieontvangsten in 2019 ten opzichte van 2018

Ten opzichte van 2018 stijgen de totale belasting- en premieontvangsten — gecorrigeerd voor beleid — met 4,8 procent. Dat is in lijn met de ontwikkeling van de waarde van het bbp (+4,7 procent). Veruit de meeste belastingsoorten nemen endogeen toe ten opzichte van 2018.

De totale kostprijsverhogende belastingen namen in 2019 endogeen toe met 2,3 procent. Hiervan is de omzetbelasting de grootste belastingsoort, met een aandeel van ongeveer 60 procent. De groei van de omzetbelasting met 3,4 procent hing in 2019 samen met de toegenomen particuliere consumptie (+4,0 procent), de waardetoename van de investeringen in woningen (+6,7 procent) en de waardetoename van de overheidsinvesteringen (+3,9 procent).

De invoerrechten stegen in lijn met de stijging van de import, in zowel volume als prijs. De accijnzen daalden met 1,4 procent. De endogene ontvangsten uit de overdrachtsbelasting daalden met 0,8 procent ten opzichte van 2018. Hoewel de woningprijzen hoger lagen, was het aantal transacties niet hoger dan in 2018. Naast huizentransacties wordt de overdrachtsbelasting ook geheven over transacties van commercieel vastgoed. De daling van de ontvangst van de overdrachtsbelasting wordt daarom vermoedelijk verklaard door minder opbrengst uit transacties van commercieel vastgoed. De assurantiebelasting steeg ten opzichte van 2018 (+6,1%). De ontwikkeling van de verhuurderheffing volgt de toegenomen WOZ-waarde.

2019 | |

|---|---|

Kostprijsverhogende belastingen | 2,3% |

Invoerrechten | 8,5% |

Omzetbelasting | 3,4% |

Belasting op personenauto's en motorrijwielen | 6,8% |

Accijnzen | ‒ 1,4% |

Overdrachtsbelasting | ‒ 0,8% |

Assurantiebelasting | 6,1% |

Motorrijtuigenbelasting | 1,0% |

Belastingen op een milieugrondslag | ‒ 4,4% |

Bankbelasting | 0,4% |

Verbruiksbelasting van alcoholvrije dranken en andere producten | ‒ 3,0% |

Belasting op zware motorrijtuigen | 0,5% |

Verhuurderheffing | 4,4% |

Belastingen op winst, inkomen en vermogen en premies volksverzekeringen | 6,6% |

Loon- en inkomensheffing | 6,8% |

Dividendbelasting | 14,6% |

Kansspelbelasting | 7,9% |

Vennootschapsbelasting | 3,7% |

Erf- en schenkbelasting | 12,2% |

Overige belastingontvangsten | 18,2% |

Belastingen en premies volksverzekeringen in totaal | 4,9% |

Premies werknemersverzekeringen | 4,2% |

Belastingen en premies volksverzekeringen en premies werknemersverzekeringen in totaal | 4,8% |

Nominale groei bbp | 4,7% |

De directe belastingen en de premies volksverzekeringen namen in 2019 ten opzichte van 2018 met 6,6% toe. De werkgelegenheid nam toe en de contractlonen stegen.

De stijging van de vennootschapsbelasting (vpb) met 3,7 procent in 2019 hangt samen met de stijgende winsten van niet-financiële vennootschappen van 2,7 procent.4 Overigens zijn er niet alleen macro-economische verklaringen voor de hogere inkomsten uit de vpb; ook de vormgeving van de vpb is van invloed. Zo kunnen bedrijven belasting over hun winsten verrekenen met verliezen uit het verleden. De ontvangsten uit de dividendbelasting stegen met 14,6 procent in 2019. Hierbij zal de anticipatie op de verhoging van het tarief in box 2 een rol hebben gespeeld.

De ontvangsten uit de schenk- en erfbelasting kwamen 12,2 procent hoger uit dan in 2018. In 2019 werkte de Belastingdienst verder aan de reductie van de aangiftevoorraad. Dat leidde (vertraagd) tot kasontvangsten. Ook is de ontwikkeling van de kasontvangst uit de schenk- en erfbelasting afhankelijk van de ontwikkeling van de grondslag. Voor de schenk- en erfbelasting is de relevante grondslag het nagelaten vermogen. In 2019 nam de totale grondslag verder toe. Zo steeg de huizenprijs. Beide factoren droegen waarschijnlijk bij aan de endogene stijging van de kasontvangsten ten opzichte van 2018.

De ‘overige belastingontvangsten’ vormen een kleine post, waarbij een kleine mutatie in euro’s een grote mutatie in procenten veroorzaakt. Onderdeel van deze post zijn de belasting- en premieontvangsten uit Caribisch Nederland.

Ten slotte steeg de opbrengst van de premies werknemersverzekeringen in 2019 ten opzichte van een jaar eerder met 4,2 procent door de gestegen werkgelegenheid en de lonen.