Het vertrouwen in het pensioenstelsel is kleiner dan voorheen. Dat heeft ten eerste te maken met de financiële situatie van de pensioenfondsen. Als gevolg van de kredietcrisis van 2008 en de gestegen levensverwachting kwam het overgrote deel van de pensioenfondsen in financiële problemen. Naar aanleiding daarvan is en wordt noodzakelijk onderhoud gepleegd aan het pensioenstelsel – in de vorm van bijvoorbeeld de Wet versterking bestuur pensioenfondsen, de Wet aanpassing financieel toetsingskader en de Wet pensioencommunicatie (zie hoofdstuk 1). Tegelijkertijd leiden demografische, economische, arbeidsmarktgerelateerde en sociaal-culturele ontwikkelingen tot nieuwe vragen bij het huidige stelsel. Deze ontwikkelingen plaatsen het stelsel voor nieuwe uitdagingen.82

Het kabinet is daarom gestart met de Nationale Pensioendialoog. Voor draagvlak onder het pensioenstelsel is het van belang dat het stelsel blijft aansluiten op de omstandigheden, trends en opvattingen van de deelnemers. Gegeven deze fundamentele vragen is het van belang om dit gesprek breed te voeren. Het pensioenstelsel raakt uiteindelijk immers iedere Nederlander. Om deze reden is de Nationale Pensioendialoog van start gegaan. Het kabinet heeft de oriëntatiefase hiervoor inmiddels achter de rug. Via de website www.denationalepensioendialoog.nl zal de opbrengst van de oriëntatiefase worden verspreid. Vooralsnog tekenen zich onderstaande maatschappelijke trends en ontwikkelingen af, die een gesprekspunt zullen vormen in het vervolg van de dialoog.

-

• Meer arbeidsmarktdynamiek en heterogene voorkeuren. Mensen wisselen vaker van baan. Dit heeft deels te maken met globalisering en technologische ontwikkelingen, waardoor vaker sprake is van «creatie en destructie» van banen. Ook veranderen bijvoorbeeld individuele voorkeuren waardoor mensen vaker een nieuwe baan zoeken. De persoonlijke verbintenis van de werknemer met het bedrijf of de bedrijfstak is hierdoor vermoedelijk kleiner dan in het verleden. De standaardoptie van een fulltime werkende kostwinner met een vaste arbeidsrelatie heeft plaatsgemaakt voor een rijk palet aan opties met onder meer tweeverdieners, zzp’ers, uitzendkrachten, deeltijdwerkers en arbeidsmigranten.

-

• Andere rol werkgevers. De pensioenrisico’s die werkgevers lopen zijn groter en zichtbaarder geworden. Bedrijven zijn hierdoor steeds minder geneigd om eventuele tekorten in de pensioenfondsen (deels) bij te passen. Ook de boekhoudregels die hen dwingen de pensioenrisico’s op hun balans op te nemen, dragen hieraan bij.

-

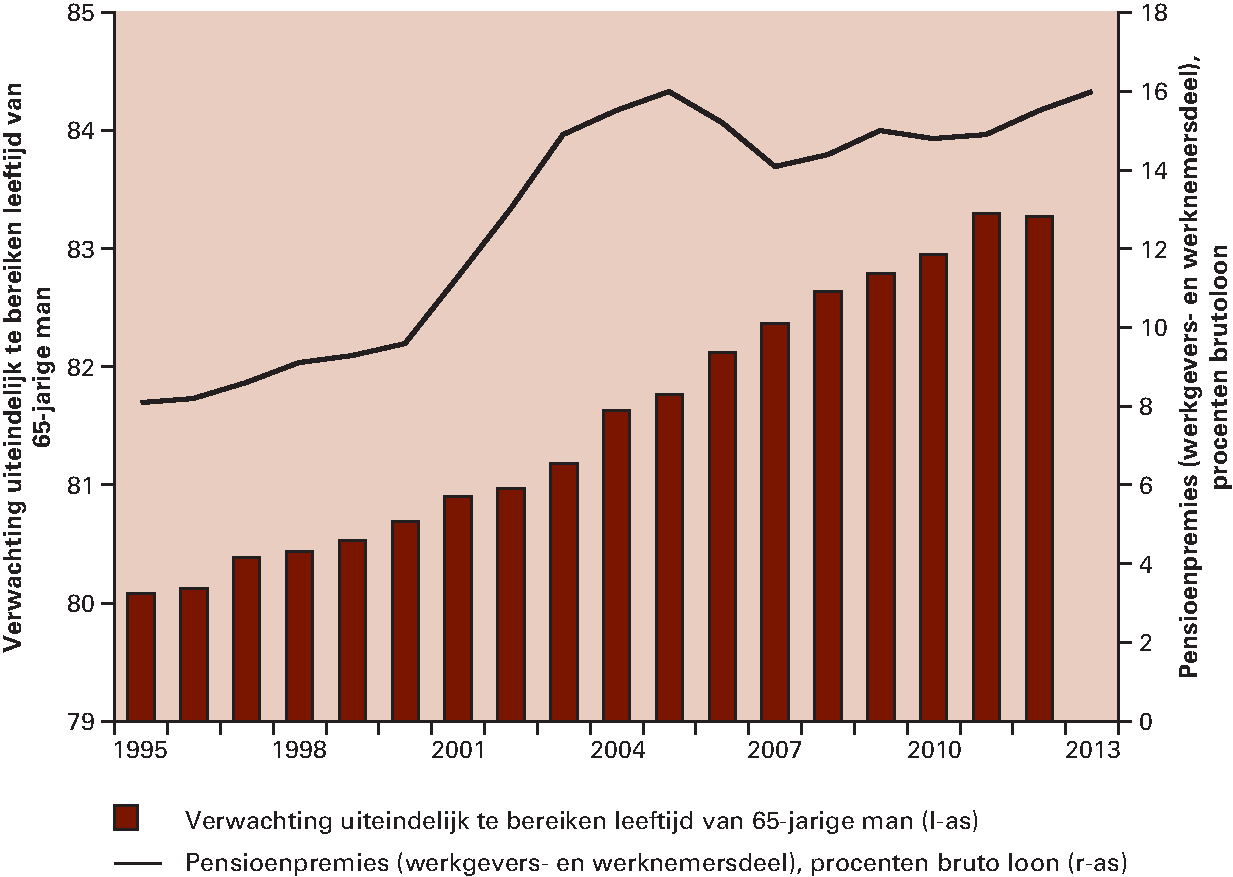

• Vergrijzing. Het deelnemersbestand van de pensioenfondsen vergrijst: het aantal inactieve deelnemers groeit ten opzichte van de actieve deelnemers. Het Nederlandse pensioensysteem is – doordat bijna alle werknemers via het pensioenfonds zelf sparen voor hun oude dag – minder gevoelig voor de vergrijzing ten opzichte van veel andere landen. Vergrijzing betekent echter ook dat negatieve schokken over een steeds kleinere groep actieve deelnemers kunnen worden omgeslagen. De vergrijzing zet zo druk op de solidariteit tussen generaties en zorgt ervoor dat bij schokken eerder rechten en uitkeringen niet worden geïndexeerd of gekort. Dit hangt onder meer samen met de sterk toegenomen pensioenpremies (zie figuur 2.3.5). Deze premiestijging is onder andere het gevolg van de sterk toegenomen levensverwachting in combinatie met de langdurige daling van de lange rente. Door de hoogte van de premie en de verschuivende verhouding van actieven ten opzichte van inactieven is het premie-instrument bot geworden.

Figuur 2.3.5 Pensioenpremies en levensverwachting snel gestegen

-

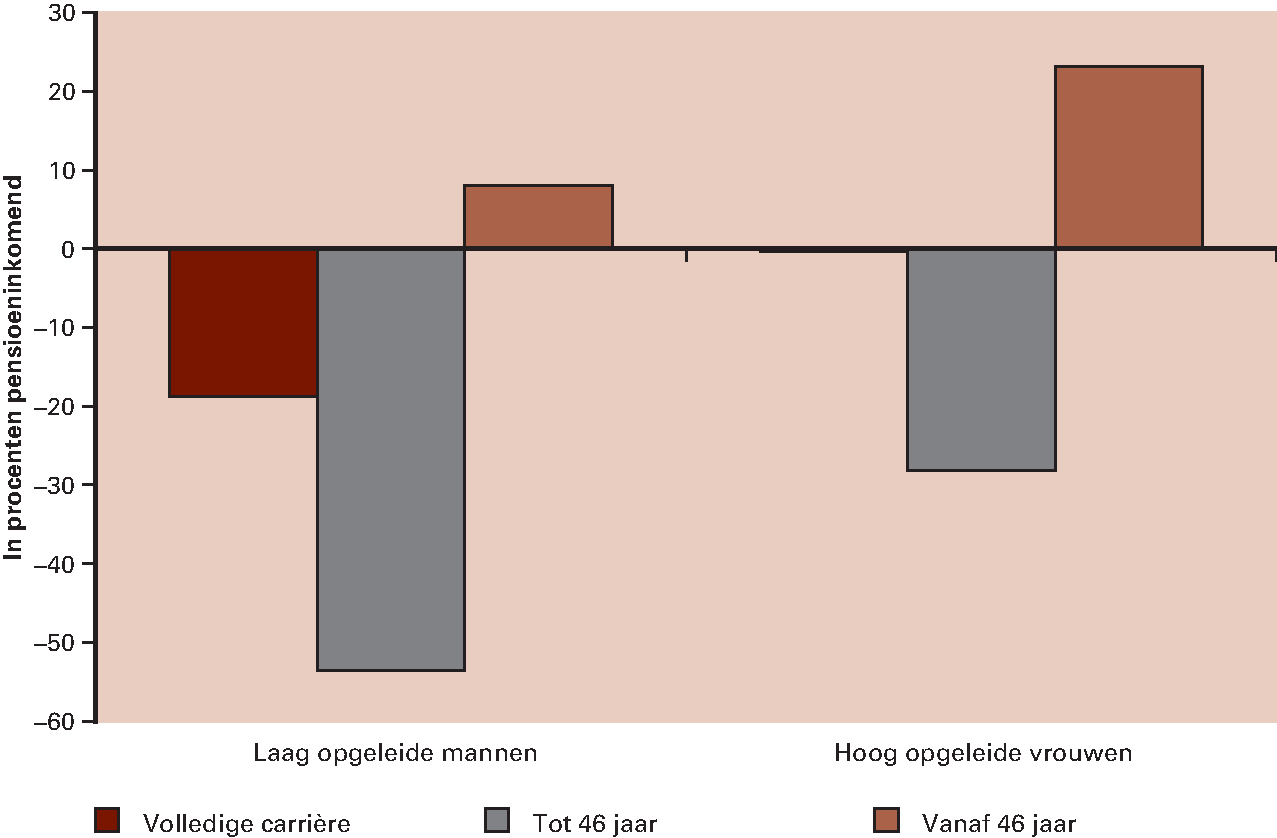

• Doorsneesystematiek. De meer flexibele arbeidsmarkt leidt ook tot vragen over de doorsneesystematiek. Binnen het pensioenstelsel is sprake van overdrachten tussen verschillende groepen. Enerzijds komt dit tot stand via de inkomensafhankelijke AOW-premie (eerste pijler), anderzijds speelt de collectiviteit en de zogenoemde «doorsneesystematiek» in de tweede pijler een grote rol. Deze systematiek houdt in dat alle deelnemers binnen een pensioenregeling dezelfde premie betalen voor dezelfde opbouw, ongeacht bijvoorbeeld geslacht, leeftijd of gezondheid. Dit terwijl bijvoorbeeld de premie van jonge werknemers langer rendeert en meer waard is bij pensionering. In een marktsituatie zou deze deelnemer met dezelfde premie een hogere opbouw kunnen realiseren. Dit systeem heeft zijn oorsprong in de tijd dat werknemers vaak hun hele arbeidsleven bij hetzelfde bedrijf of in dezelfde bedrijfstak werkten. Naast de doorsneesystematiek veroorzaakt ook de collectieve inrichting van de pensioenregelingen een overdracht van inkomen tussen groepen die gemiddeld langer leven met groepen die relatief korter leven (van mannen naar vrouwen en laagopgeleiden naar hoogopgeleiden). Vooral deelnemers die halverwege hun loopbaan uit de collectieve pensioenregeling stappen en bijvoorbeeld zzp’er worden, kunnen aanzienlijke nadelen ondervinden (zie figuur 2.3.6). Een laagopgeleide man die tot zijn 46e pensioen opbouwt in het doorsneesysteem, ontvangt bijvoorbeeld naar schatting ruim de helft minder pensioen dan in theorie bereikt kan worden aan de hand van de ingelegde premies. Een deelnemer die juist in de tweede helft van de loopbaan pensioen opbouwt, ontvangt gemiddeld een subsidie op de ingelegde premies. Een overgang naar een meer actuarieel neutraal stelsel kent forse transitiekosten en vereist breed draagvlak. Het CPB haalt in een recente studie verschillende alternatieven aan, waaronder progressieve premies (gelijke opbouw, maar premies die toenemen met de leeftijd) en degressieve opbouw (doorsneepremie, maar een opbouwpercentage dat daalt naar mate men ouder wordt).83 Een optie buiten het collectieve pensioencontract is een individuele pensioenrekening. Het verlaten van de doorsneesystematiek brengt echter een omvangrijk verdelingsvraagstuk met zich mee. Zonder compenserende maatregelen verliezen deelnemers tussen de dertig en zestig jaar ongeveer tien procent van het aanvullend pensioen, ongeveer 100 miljard euro, ten bate van jongere generaties. Via compenserende maatregelen kan de transitielast meer worden gespreid. Vanwege collectieve elementen blijft in veel van de alternatieven overigens altijd sprake van zekere mate van overdrachten als gevolg van verschillen in persoonskenmerken. De doorsneesystematiek zal één van de onderdelen van de nationale pensioendialoog zijn die het kabinet dit najaar voert.

Figuur 2.3.6 Inkomensoverdrachten in de tweede pijler

Bron: CPB-notitie «Eindrapportage voor- en nadelen van de doorsneesystematiek». De figuur geeft het netto profijt weer voor twee relatief extreme gevallen (laagopgeleide mannen en hoogopgeleide vrouwen) in procenten van het pensioeninkomen bij verschillende in- en uittredingsmomenten in het pensioenfonds. De figuur laat zien laat zien dat een deelnemer die tot halverwege de loopbaan pensioen opbouwt door onder meer het negeren van tijdswaarde te weinig pensioen ontvangt gegeven zijn inleg. Een deelnemer die juist in de tweede helft van de loopbaan pensioen opbouwt, ontvangt gemiddeld genomen een subsidie ten opzichte van de inleg.

Deze ontwikkelingen roepen vragen op over de mate van keuzevrijheid, solidariteit en collectiviteit in het stelsel en over de verantwoordelijkheidsverdeling die daarbij hoort. De antwoorden hierop kunnen effecten hebben op de fundamenten van het stelsel. Denk hierbij niet alleen aan het bovengenoemde vraagstuk van de doorsneepremie, maar ook aan zaken als de verplichtstelling. Voor het einde van het jaar zal de Sociaal Economische Raad (SER) een advies uitbrengen over het stelsel als onderdeel van de Pensioendialoog. In het voorjaar van 2015 informeert het kabinet de Tweede Kamer via een hoofdlijnennotitie, waarin het kabinet ook beleidsvarianten presenteert.84