2.2.1 Belastingen

A: Algemene doelstelling

Het genereren van inkomsten voor de financiering van overheidsbeleid. Solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving is hiervoor de basis. Doeltreffende en doelmatige uitvoering van die wet- en regelgeving zorgen er voor dat burgers en bedrijven bereid zijn hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance).

B: Rol en verantwoordelijkheid

De minister is verantwoordelijk voor het beleid en de uitvoering op het terrein van de belastingen.

Het beleid is gericht op een eenvoudig, solide en fraudebestendig belastingstelsel. Een belastingstelsel dat begrijpelijk is en dat de administratieve lasten voor burgers en bedrijven en de uitvoeringskosten voor de Belastingdienst waar mogelijk reduceert. Een belastingstelsel dat een solide belastingopbrengst oplevert, zonder willekeurige schommelingen. Een eerlijk belastingstelsel waarbij uitholling van de belastinggrondslag effectief kan worden bestreden zodat ieder zijn deel bijdraagt.

De minister bevordert, middels inzet van de Belastingdienst, compliance door passende dienstverlening te leveren, adequaat toezicht uit te oefenen en zo nodig naleving bestuurs- of strafrechtelijk af te dwingen. De Belastingdienst stelt in zijn handelen burgers en bedrijven centraal en gaat uit van vertrouwen waar dat gerechtvaardigd is. De Belastingdienst stemt zijn handhaving af op houding en beweegredenen van burgers en bedrijven inzake naleving. Uit de instrumenten waarover de Belastingdienst beschikt, zal hij die kiezen die het meest bijdragen aan de compliance. Dit wordt handhavingsregie genoemd.

De minister is verantwoordelijk voor:

-

• de uitvoering van de heffing en inning van de rijksbelastingen en douanerechten;

-

• de controle op VGEM-aspecten (veiligheid, gezondheid, economie en milieu) bij invoer, doorvoer en uitvoer van goederen;

-

• de heffing en inning van de premies werknemers- en volksverzekeringen;

-

• de uitvoering van de inkomensafhankelijke bijdragen Zorgverzekeringswet;

-

• handhavingstaken op het gebied van de economische ordening en financiële integriteit;

-

• de vaststelling en de uitkering van toeslagen;

-

• de heffing en inning voor derden van een aantal belastingen, heffingen en overige vorderingen.

Compliant gedrag manifesteert zich in:

-

• zich (terecht) registreren voor belastingplicht;

-

• (tijdig) aangifte doen;

-

• juist en volledig aangifte doen;

-

• (tijdig) betalen.

De Belastingdienst bevordert de compliance door:

-

• passende dienstverlening;

-

• adequaat toezicht en opsporing;

-

• efficiënte uitvoering van massale processen.

Deze instrumenten komen hierna nader aan de orde.

De Belastingdienst richt zich in de uitvoering van de handhaving op die segmenten en branches die een groot nalevingstekort kennen. In het bijzonder gaat het om de tijdigheid van de aangifte, juistheid en volledigheid van de aangifte, tijdigheid en volledigheid van betaling. Het aspect (terechte) registratie voor belastingplicht is niet in beeld gebracht omdat onbekende belastingplicht zich per definitie aan het zicht onttrekt en daardoor niet goed objectief meetbaar is. Het opsporen van onbekende belastingplicht maakt overigens wel integraal onderdeel uit van de handhavingsactiviteiten van de Belastingdienst. De resultaten zijn in de volgende tabel opgenomen.

| Uitkomsten meting 20091 | Uitkomsten meting 2010 | |

|---|---|---|

| Percentage aangiften omzetbelasting tijdig ontvangen. | 94,9% | 95,0% |

| Percentage aangiften loonheffingen tijdig ontvangen. | 97,5% | 97,9% |

| Juist en volledig aangifte doen; percentage gemiste belastingopbrengst op basis van de steekproef particulieren (uitgedrukt als percentage van de totale belastingopbrengst voor dit segment). | 1,5% | 1,5%2 |

| Juist en volledig aangifte doen; percentage gemiste belastingopbrengst op basis van de steekproef midden- en kleinbedrijf (uitgedrukt als percentage van de totale belastingopbrengst voor dit segment). | 6,2%-9,2% | 6,1% |

| Percentage aangiften/aanslagen op tijd betaald. | 88% | 86% |

Naast de bovenstaande nieuwe meting van gedragseffecten, meet de Belastingdienst van oudsher de houding van burgers en bedrijven ten aanzien van het voldoen aan fiscale verplichtingen en de klanttevredenheid door middel van een set enquêtevragen in de Fiscale Monitor2. Aan de geënquêteerden wordt ondermeer gevraagd of zij belastingontduiking onaanvaardbaar achten, of zij de stelling onderschrijven dat zelf belasting ontduiken uitgesloten is, en of zij van mening zijn dat belasting betalen betekent iets moeten bijdragen. Afgelopen jaren is gebleken dat de houding van belastingplichtigen tegenover belasting is verbeterd.

D1: Budgettaire gevolgen van beleid

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | 3 331 291 | 3 508 946 | 3 544 852 | 3 398 901 | 3 279 708 | 3 217 705 | 3 191 828 |

| Uitgaven (1) + (2) | 3 400 073 | 3 508 946 | 3 544 852 | 3 398 901 | 3 279 708 | 3 217 705 | 3 191 828 |

| (1) Programma-uitgaven | 470 975 | 760 706 | 766 244 | 740 514 | 703 414 | 686 464 | 688 104 |

| Waarvan: | |||||||

| Rente | |||||||

| Heffings- en invorderingsrente | 466 035 | 755 000 | 760 530 | 735 800 | 693 700 | 676 750 | 678 390 |

| Rentevergoeding depotstelsel | 5 000 | 5 000 | 5 000 | ||||

| Bekostiging | |||||||

| Proceskosten | 3 185 | 3 536 | 3 536 | 2 536 | 2 536 | 2 536 | 2 536 |

| Overige programma-uitgaven | 1 755 | 2 170 | 2 178 | 2 178 | 2 178 | 2 178 | 2 178 |

| (2) Apparaatsuitgaven | 2 929 098 | 2 748 240 | 2 778 608 | 2 658 387 | 2 576 294 | 2 531 241 | 2 503 724 |

| Personele uitgaven | 2 026 257 | 1 939 859 | 1 881 722 | 1 849 789 | 1 829 845 | ||

| waarvan: Eigen personeel | 1 904 682 | 1 823 467 | 1 768 819 | 1 738 802 | 1 720 054 | ||

| waarvan: Inhuur externen | 121 575 | 116 392 | 112 903 | 110 987 | 109 791 | ||

| Materiële uitgaven | 752 351 | 718 528 | 694 572 | 681 452 | 673 879 | ||

| waarvan: ICT | 165 517 | 158 076 | 152 806 | 149 919 | 148 253 | ||

| waarvan: Bijdrage SSO's | 195 611 | 186 817 | 180 589 | 177 178 | 175 209 | ||

| Ontvangsten (3) + (4) | 112 796 429 | 112 574 479 | 118 134 875 | 126 079 102 | 134 759 234 | 140 606 888 | 140 512 547 |

| (3) Programma-ontvangsten | 112 768 155 | 112 553 507 | 118 124 903 | 126 069 130 | 134 749 262 | 140 596 916 | 140 502 575 |

| Waarvan: | |||||||

| Belastingontvangsten | 111 828 181 | 111 413 854 | 117 065 150 | 125 004 377 | 133 684 509 | 139 532 163 | 139 437 822 |

| Rente | |||||||

| Heffings- en invorderingsrente | 580 676 | 822 900 | 740 000 | 747 000 | 747 000 | 747 000 | 747 000 |

| Boetes en schikkingen | |||||||

| Ontvangsten boetes en schikkingen | 162 890 | 129 477 | 132 477 | 130 477 | 130 477 | 130 477 | 130 477 |

| Bekostiging | |||||||

| Kosten vervolging | 196 408 | 187 276 | 187 276 | 187 276 | 187 276 | 187 276 | 187 276 |

| (4) Apparaatsontvangsten | 28 274 | 20 972 | 9 972 | 9 972 | 9 972 | 9 972 | 9 972 |

Toelichting

Verplichtingen

In 2012 zijn de geraamde verplichtingen gelijk aan de geraamde uitgaven. Voor een nadere toelichting wordt verwezen naar de toelichtingen bij de uitgaven.

Programmabudgetten

Programma-uitgaven

De programma-uitgaven ad € 766,2 mln. bestaan voor het grootste deel uit betalingen heffings- en invorderingsrente, namelijk € 760,5 mln. Het resterende deel betreft o.a. de Rijksbijdrage aan de Waarderingskamer3 (€ 0,7 mln.) en vergoeding van proceskosten (€ 3,5 mln.).

Programmaontvangsten

Belastingontvangsten

De belastingontvangsten in de tabel budgettaire gevolgen zijn netto-ontvangsten. De netto ontvangsten zijn gelijk aan de totale belastingontvangsten minus de afdrachten aan het Gemeentefonds en het Provinciefonds op grond van de Financiële verhoudingswet, en minus de afdracht aan het BTW-Compensatiefonds. In onderstaande tabel staat de aansluiting van de Miljoenennota 2012 met de begroting IXB. De Miljoenennota bevat een toelichting op de belastingontvangsten.

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|

| Totale belastingontvangsten | 134 481 346 | 134 230 834 | 139 639 687 | 147 511 197 | 156 072 553 | 161 367 863 | 161 367 863 |

| Afdracht Gemeentefonds | – 18 381 101 | – 18 572 981 | – 18 334 127 | – 18 297 677 | – 18 192 813 | – 17 799 762 | – 17 906 486 |

| Afdracht Provinciefonds | – 1 482 633 | – 1 218 219 | – 1 116 489 | – 1 131 197 | – 1 117 285 | – 958 391 | – 946 008 |

| Afdracht BTW-Compensatiefonds | – 2 789 431 | – 3 025 780 | –3 123 921 | – 3 077 946 | –3 077 946 | – 3 077 547 | – 3 077 547 |

| Belastingontvangsten IXB | 111 828 181 | 111 413 854 | 117 065 150 | 125 004 377 | 133 684 509 | 139 532 163 | 139 437 822 |

Conform de conclusie van het kabinet naar aanleiding van de «beleidsdoorlichting evaluatie belastinguitgaven» (Kamerstukken II 2009/10, 31 935, nr. 6), worden de belastinguitgaven, die onder verantwoordelijkheid vallen van het ministerie van Financiën in deze begroting weergegeven. Het zijn vooral fiscale faciliteiten die geen directe relatie hebben met een specifiek beleidsterrein van andere departementen.

| Belastinguitgaven | Budgettair belang (in mln. €) 2012 |

|---|---|

| Doorschuiving winst aanmerkelijk belang bij aandelenfusie | 93 |

| Kindertoeslag forfaitair rendement | |

| Ouderentoeslag forfaitair rendement | 112 |

| Vrijstelling rechten op kapitaalsuitkering bij overlijden forfaitair rendement | 19 |

| Vrijstelling rechten op bepaalde kapitaalsuitkeringen | 782 |

| Aftrek wegens geen of geringe eigenwoningschuld | 362 |

| Giftenaftrek | 388 |

| Faciliteiten successiewet algemeen nut beogende instellingen | 193 |

| Omzetbelasting vrijstelling vakbonden, werkgeversorganisaties, politieke partijen, kerken | 107 |

| Omzetbelasting vrijstelling fondswerving | 128 |

| Vrijstelling motorrijtuigenbelasting motorrijtuigen ouder dan 25 jaar | 157 |

| Vrijstelling motorrijtuigenbelasting reinigingsdiensten | 1 |

Overige programmaontvangsten

Naast de belastingontvangsten, bestaan de programmaontvangsten uit heffings- en invorderingsrente (€ 740 mln.), schikkingen en boetes (€ 132,5 mln.) en terug te ontvangen kosten van vervolging (€ 187,3 mln.).

Apparaatsbudgetten

Apparaatsuitgaven

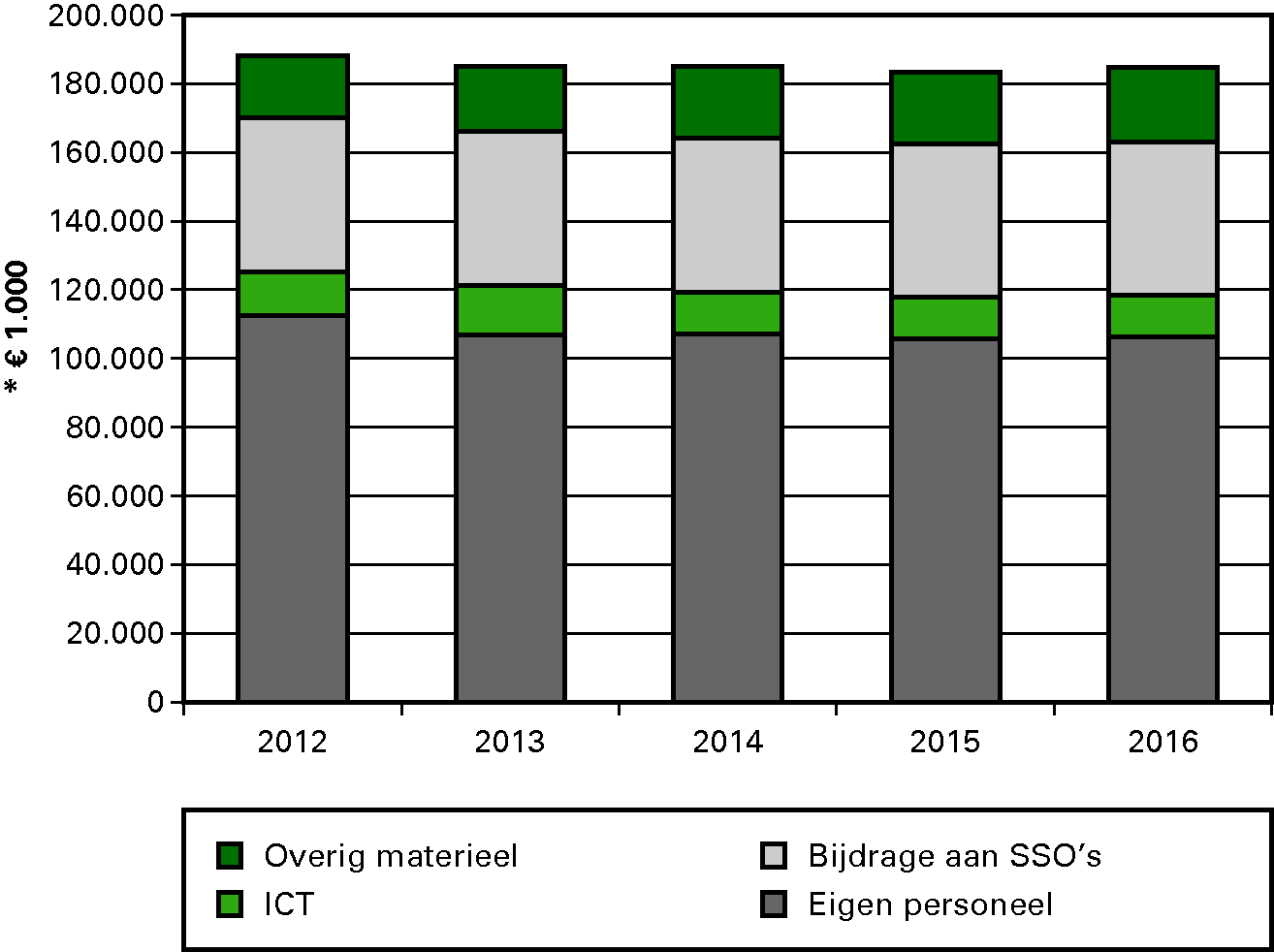

De apparaatuitgaven van de Belastingdienst betreffen personeel (ca. € 2,0 mld.) en materieel (ca. € 0,75 mld.)4. Het apparaatbudget betreft de uitvoeringskosten voor het primaire proces en de ondersteuning daarvan. Het primaire proces omvat de dienstonderdelen: Belastingregio’s, Douane, Toeslagen, FIOD, BelastingTelefoon, Centrale Administratie en het Directoraat-generaal Belastingdienst. De ondersteuning betreft: huisvesting en facilitaire dienstverlening, ICT, kennis en communicatie.

BES

In 2012 zullen de operationele processen, belastingen en douane, van de Belastingdienst Caribisch Nederland (B/CN) op de BES- eilanden verder worden versterkt. Dit is mede mogelijk omdat in 2012 de laatste delen van de ondersteunende automatiseringsystemen worden opgeleverd. Deze verdere versterking wordt ondersteund door voortzetting van de training en opleiding van de medewerkers van B/CN. Voor 2012 e.v. is ca. € 8 mln. aan uitgaven begroot voor B/CN.

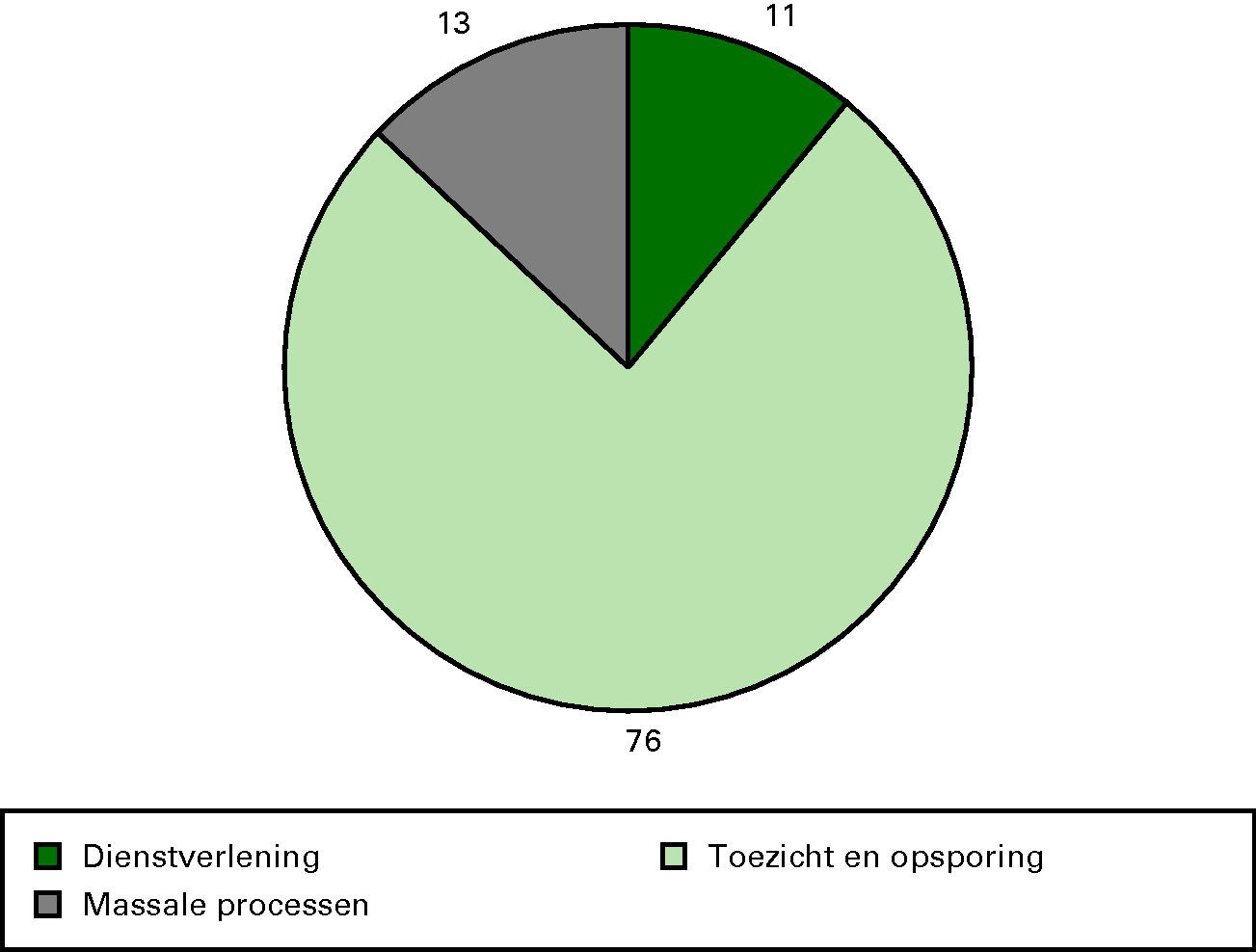

Onderstaande cirkeldiagram geeft een verdeling op hoofdlijnen (in %) van de inzet van personele capaciteit naar de instrumenten dienstverlening, toezicht en opsporing, en massale processen. De verdeling is op basis van de formatie van de Belastingdienst in 2011 (ca. 30 700 FTE).

Inzet personeel op instrumenten (in %)

Apparaatsontvangsten

De apparaatsontvangsten ad € 10 mln. bestaan o.a. uit ontvangsten in verband met werkzaamheden die de Belastingdienst voor andere overheidsorganisaties uitvoert en uit ontvangsten voor uitleen van personeel.

D2: Budgetflexibiliteit

De programma-uitgaven vloeien voort uit o.a. de Algemene wet inzake rijksbelastingen, de Invorderingswet 1990, de Algemene wet bestuursrecht en de Wet waardering onroerende zaken. De uitgaven zijn in beginsel niet alternatief aanwendbaar.

E: Operationele doelstellingen

Fiscaal beleid en wetgeving

E.1: Genereren van inkomsten - fiscale wet- en regelgeving

Het generen van inkomsten ten behoeve van uitgaven voor de rijksbegroting, de sociale fondsen en de zorgverzekeringen door middel van het ontwikkelen van solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving die ook in internationale context werkbaar is.

De minister ontwerpt solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving voor het genereren van inkomsten. De ramingen van de belastingopbrengsten worden getoetst aan de hand van de realisatie van de belastingontvangsten. De ontwikkeling en realisatie van de belastingontvangsten komen onder andere aan de orde in de Voorjaarsnota, de Najaarsnota en het Financieel jaarverslag van het Rijk.

Belastingheffing dient zodanig plaats te vinden dat de geraamde opbrengsten worden gerealiseerd, met een minimum aan administratieve lasten en uitvoeringkosten. Instrumenten zijn bijvoorbeeld het Belastingplan 2012, de wetsvoorstellen Overige fiscale maatregelen, uitwerking van de Autobrief en de zogenoemde Geefwet. Speerpunten in deze voorstellen zijn vereenvoudiging, soliditeit en fraudebestendigheid. In dat kader kan met name worden gewezen op afschaffing van zeven kleine belastingen met soms relatief hoge administratieve lasten en uitvoeringskosten. Daarnaast wordt vormgegeven aan een aantal maatregelen uit het Regeerakkoord, onder andere de herziening van de zelfstandigenaftrek en de herziening van de renteregeling bij de heffing van belasting.

Wat betreft de internationale context worden bilaterale belastingverdragen afgesloten en uitgevoerd, bijvoorbeeld met het oog op het voorkomen van dubbele belastingen. Nederland hoopt bijvoorbeeld belastingverdragen te kunnen sluiten met Costa Rica en Ethiopië. Nederland heeft al een vrij uitgebreid netwerk van verdragen dat ook regelmatig terugkerend onderhoud vergt. In dat kader bestaat het voornemen om onderhandelingen te voeren of voort te zetten met landen als Brazilië, China en India met als doel de bestaande belastingverdragen te herzien. Daarnaast worden besprekingen gevoerd met Aruba, Curaçao en Sint Maarten om – gegeven de nieuwe staatkundige verhoudingen per 10 oktober 2010 – de Belastingregeling voor het Koninkrijk aan die nieuwe verhoudingen aan te passen.

Belastingdienst

E.2: Dienstverlening

De Belastingdienst bevordert met passende dienstverlening dat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Passende dienstverlening ondersteunt belastingplichtigen en toeslaggerechtigden om verplichtingen na te komen en rechten te effectueren. Daarvoor is het nodig dat de dienstverlening van de Belastingdienst aansluit op de behoeften van burgers en bedrijven door te laten merken dat we hun fiscale situatie kennen, een communicatievorm aan te bieden die hen past, op het juiste moment beschikbaar te zijn en voor hen begrijpelijke taal te gebruiken. De dienstverlening is daarom in beginsel gericht op snelheid, gemak en kwaliteit. Passende dienstverlening is ook dat er gedifferentieerd ondersteund kan worden, indien tijd en aandacht nodig is belastingplichtigen en/of toeslaggerechtigden aan nader toezicht te onderwerpen. Er gelden dan minder hoge eisen voor dienstverlening.

De dienstverlening omvat onder andere:

-

• Afgestemd producten- en dienstenaanbod;

-

• Kanaalsturing;

-

• Vooraf ingevulde aangifte;

-

• Voorlichting via diverse media (krant, radio en tv, website).

De communicatie met en dienstverlening aan burgers en bedrijven kennen een grote omvang en diversiteit. De effectiviteit en efficiency van communicatie en dienstverlening kunnen worden vergroot als de afstemming van de producten, diensten en kanalen verbetert. In 2010 is daarom een (meerjarig) plan van aanpak opgesteld om te komen tot een centrale regie over de verschillende dienstverleningskanalen: internet; telefonie; balie en post.

Internet wordt daarbij steeds meer gepositioneerd als voorkeurskanaal. De komende jaren ontwikkelt de Belastingdienst gefaseerd een persoonlijk domein voor burgers. Via dit domein kunnen burgers algemene informatie verkrijgen, persoonlijke gegevens opvragen en controleren en wijzigingen doorgeven. In 2012 zal een eerste proef plaatsvinden. Daarnaast kunnen toeslaggerechtigden in 2012 zelf hun zaken, zoals het aanvragen of stopzetten van toeslagen of het doorgeven van wijzigingen, regelen via het toeslagen domein.

Meetbare gegevens5

| Prestatie-indicator in % | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 | |

|---|---|---|---|---|---|

| Bereikbaarheid Belastingtelefoon | 74 | 83 | 80–85 | 80–85 | |

| Kwaliteit beantwoording fiscale vragen Belastingtelefoon (extern gemeten) | 81 | 87 | 80–85 | 80–87 | |

| Afgehandelde bezwaren binnen AWB-termijn | 87 | 87 | 95–100 | 95–100 | |

| Afgehandelde klachten binnen AWB-termijn | 94 | 98 | 98–100 | 98–100 | |

| Klanttevredenheid | |||||

| • | Internet | 89 | 70–75 | 80–90 | |

| • | Balie | 91 | 75–85 | 80–90 | |

| • | Telefonie | ||||

| – Algemeen | 78 | 70–75 | 70–80 | ||

| – Intermediairs | 87 | 80–85 | 80–90 | ||

Toelichting

-

• Bereikbaarheid.

De bereikbaarheidsnorm geeft het percentage weer van het aantal bellers dat daadwerkelijk verbinding heeft gekregen met de BelastingTelefoon. Gedurende het jaar is in een aantal maanden het aanbod zo groot dat het de capaciteit overtreft. Het vergroten van de capaciteit, gericht op het afvangen van dit piekaanbod, is niet doelmatig. Daarom wordt in deze maanden de bereikbaarheidsnorm niet volledig gerealiseerd. De doelstelling van 80–85% geldt als gemiddelde jaardoelstelling.

-

• Kwaliteit beantwoording fiscale vragen BelastingTelefoon.

De Belastingtelefoon streeft kwalitatief goede beantwoording na. Dit wordt bereikt door goed opgeleide telefoniemedewerkers en voorzieningen op de werkplek voor dialoogondersteuning. Door externe bureaus wordt gemeten of de goede fiscale antwoorden worden gegeven.

-

• Bezwaren en klachten.

Bezwaren en klachten worden AWB-conform behandeld. Gekozen is voor een bandbreedte omdat gelet op de omvang van het aantal bezwaarschriften volledige afdoening binnen de wettelijke termijnen in de praktijk niet altijd haalbaar is.

-

• Klanttevredenheid.

De klanttevredenheid wordt jaarlijks met behulp van de Fiscale Monitor voor alle kanalen gemeten.

E.3: Toezicht en opsporing

De Belastingdienst oefent adequaat toezicht uit en dwingt, zo nodig, naleving af zodat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Bij de uitvoering van zijn taken laat de Belastingdienst zich leiden door rechtszekerheid, eenheid van beleid en uitvoering en rechtsgelijkheid. Kwaliteit in termen van professionaliteit, duidelijkheid en snelheid is daarbij van belang. Waar nodig richt de Belastingdienst zich op gedragsverandering. De nadruk ligt op preventieve instrumenten en toezicht in de actualiteit. De bedoeling is goed gedrag te stimuleren, fouten te voorkomen en, indien nodig, in de actualiteit bij te sturen. Bij de uitvoering wordt samenwerking gezocht. Waar mogelijk worden vormen van horizontaal toezicht toegepast.

De Belastingdienst maakt onderscheid in individuele en groepsgewijze klantbehandeling. In het segment Middelgrote/Zeer Grote Organisaties (MGO/ZGO) vindt individuele klantbehandeling plaats. Voor de segmenten Particulieren (P) en Midden- en Kleinbedrijf (MKB) is gegeven de omvang van deze segmenten sprake van relatief meer groepsgewijze klantbehandeling, uiteindelijk resulterend in correcties op individuele aangiften.

Binnen het segment MKB onderscheidt de Belastingdienst starters, Zelfstandigen Zonder Personeel (ZZP) en MKB-ondernemingen met personeel (MKB-P). Hierbij wordt om redenen van effectiviteit en efficiency waar mogelijk gekozen voor een thematische werkwijze.

Het toezicht bij Toeslagen is gericht op het correct, dat wil zeggen op basis van de wettelijke grondslagen, uitbetalen van het juiste bedrag. Het toezichtbeleid komt tot stand in afstemming met de departementen die beleidsinhoudelijk verantwoordelijk zijn voor de inkomensafhankelijke regelingen.

Door toezicht op goederen die via Nederland de Europese Unie (EU) binnenkomen of verlaten, draagt de Douane bij aan een veilig en gezond Europa. Gelijktijdig worden ook Europese (en Nederlandse) fiscale en economische belangen bewaakt. Daarbij wordt zoveel mogelijk samengewerkt met het bedrijfsleven en andere handhavingspartners, al dan niet in internationaal verband. Bij het toezicht hanteert de Douane een risicogerichte aanpak en kiest op basis daarvan de meest passende toezichtvormen die verschillen naar aard en intensiteit. Toezichtvormen zijn:

-

• toezicht op vervoersstromen (het elektronisch volgen van vaar- en vliegbewegingen en bij cameratoezicht);

-

• toezicht op specifieke objecten (zoals het controleren van containers en zendingen);

-

• systeemtoezicht bij vergunninghouders en convenantpartners (daarbij gaat het om controles, gericht op het functioneren van bedrijfseigen controlemechanismen en kwaliteits- en veiligheidssystemen).

Het beleid van de Douane is erop gericht het grootste deel van de goederenstroom met systeemtoezicht af te dekken. Bedrijven komen hiervoor in aanmerking en krijgen daarvoor een vergunning als zij aan de gestelde eisen voldoen.

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Organisaties waarbij de mogelijkheden tot horizontalisering zijn beoordeeld (als percentage van het aantal organisaties in dit segment): • MGO • ZGO | 35–45% 70–80% | 40–50% 75–85% | ||

| Organisaties waarbij de Belastingdienst zicht heeft op de kwaliteit van de opzet en bestaan van de fiscale beheersing (als percentage van het aantal organisaties in dit segment): • ZGO • MGO | 20–25% 40–50% | 15–25% 45–55% | ||

| Organisaties waarbij de Belastingdienst zicht heeft op de kwaliteit van de werking van de fiscale beheersing (als percentage van het aantal organisaties in dit segment). • MGO • ZGO | 10–15% 20–30% | 5–15% 25–35% |

Toelichting

De Belastingdienst richt zich bij de individuele klantbehandeling in het segment MGO6/ZGO op het vergroten van de zekerheid over de juistheid en volledigheid van de belastingontvangsten. De Belastingdienst ondersteunt en stimuleert organisaties om de kwaliteit van de aangifte te versterken. Zicht op de kwaliteit van de fiscale beheersing staat daarbij centraal. De Belastingdienst bespreekt met de organisatie hoe hij zijn verantwoordelijkheid invult met betrekking tot zijn aangifte. Daarbij wordt vastgesteld hoe de organisatie omgaat met fiscaliteit en of de randvoorwaarden aanwezig zijn om te komen tot een adequate beheersing daarvan. De organisatie beoordeelt daarna cyclisch de opzet, het bestaan en de werking van de interne beheersing van de (fiscaal relevante) bedrijfsprocessen en deelt de resultaten daarvan met de Belastingdienst. De Belastingdienst monitort dit proces en bepaalt in welke mate gesteund kan worden op deze interne beheersing. Periodiek wordt dit getoetst, doorgaans door de uitvoering van een steekproef. Waar horizontalisering van het toezicht (nog) niet mogelijk is, voert de Belastingdienst op basis van handhavingsregie passende interventies uit.

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Aantal MKB ondernemingen onder een horizontaal toezichtconvenant 1 | 15 000–30 000 | 50 000–75 000 | ||

| Percentage contacten met starters: startersbezoeken en klantgesprekken (ten opzichte van het totaal aantal starters) | 15–25% | 15–25% | ||

| Tijdigheid aangiften: Percentage bereikte belastingplichtigen na verzuim (OB) | 50–60% | 50–60% | ||

| Tijdigheid aangiften: Percentage bereikte belastingplichtigen na verzuim (LH) | 90–95% | 90–95% | ||

| Tijdigheid aangiften: Percentage bereikte belastingplichtigen na verzuim (IH niet winst) | 90–95% | 90–95% | ||

| Tijdigheid betalen: Achterstand invordering | 2,4% | 2,5% | 2,5%–3,0% | 2,5%–3,0% |

Toelichting

-

• Horizontaal toezicht MKB.

De Belastingdienst geeft horizontaal toezicht een belangrijke plaats in zijn handhavingsaanpak voor het MKB-segment. Hiervoor streeft de Belastingdienst naar het maken van afspraken met fiscaal intermediairs. Ondermeer betekent dit dat aangiften die verzorgd worden door intermediairs aan kwaliteitseisen moeten voldoen. Aangiften worden steekproefsgewijs gecontroleerd. Horizontalisering krijgt tevens vorm door de samenwerking op te zoeken met fiscaal administratieve dienstverleners, brancheorganisaties en aanbieders van ICT-oplossingen. De Belastingdienst overlegt daarbij ondermeer over de controleerbaarheid van te ontwikkelen administratieve software.

-

• Tijdigheid aangifte.

Een gedeelte van de burgers en bedrijven doet niet of niet altijd tijdig hun aangifte. In 2012 continueert de Belastingdienst het beleid op het tijdig ontvangen van deze aangiften door zo snel mogelijk contact op te nemen.

-

• Tijdigheid betaling.

Een gedeelte van de burgers en bedrijven betaalt niet of niet altijd tijdig hun belastingen. De Belastingdienst stelt daarom een grens aan de betalingsachterstand bij invordering. Het bedrag van de betalingsachterstand bij invordering wordt weergegeven als een percentage van de totale belasting- en premieontvangsten.

Naast tijdigheid van de aangifte en tijdigheid van betaling is uiteraard ook de juistheid en volledigheid van de aangifte een belangrijk aspect van het toezicht door de Belastingdienst.

Belangrijke thema’s daarbij zijn de startersaanpak, vastgoed, buitenlands vermogen, arbeidsmarkt, auto, carrouselfraude en voorlopige teruggave (VT) fraude. Onderdeel van de thema’s is het opsporen van onbekende belastingplichtigen en het tegengaan van onterechte registratie voor belastingteruggaven.

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Toeslagen | Deels behaald | Het toezicht wordt volgens planning uitgevoerd. | Het toezicht wordt volgens planning uitgevoerd. |

Toelichting

De zorgtoeslag, huurtoeslag en kinderopvangtoeslag berusten op grondslagen die voor het overgrote deel geverifieerd kunnen worden met gegevens uit onafhankelijke registraties. Dit gebeurt in het massale toezicht. Omdat voorafgaand toezicht praktisch niet mogelijk is, vindt dat zoveel mogelijk in de loop van het toeslagjaar plaats en in ieder geval bij het definitief toekennen. Door toezicht uit te voeren, wordt gerealiseerd dat de grondslaggegevens in afdoende mate zijn geverifieerd vóór het moment van definitief toekennen. Door zowel gebruik te maken van bij andere organisaties aanwezige contra-informatie als convenanten af te sluiten met brancheorganisaties (horizontaal toezicht), worden de toezichtlasten zoveel mogelijk beperkt.

Het kabinet hecht belang aan de aanpak van misbruik en oneigenlijk gebruik bij de toeslagen. Misbruik en oneigenlijk gebruik zetten het resterende budget voor de «echte» doelgroep onnodig onder druk. De aanpak van misbruik en oneigenlijk gebruik bij toeslagen gebeurt niet alleen door meer controle vooraf, maar ook door het opleggen van passende boetes. Daarnaast is er in sommige gevallen sprake van het aanvragen van te hoge toeslagvoorschotten met bijbehorende terugvorderingproblematiek. Belastingdienst/Toeslagen is in 2011 gestart met het controleren van inkomensgegevens van specifieke groepen gedurende het toeslagjaar en zo nodig de toeslag stop te zetten. Deze actie wordt in 2012 geëvalueerd en bij succes geïntensiveerd.

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Controles op de goederenstroom | 305 000 | 330 000 | 280 000–345 000 | 295 000–365 000 |

| Gecertificeerde goederenstromen | n.v.t. | > 70% | ||

| Controles op passagiersvluchten | 11 500–14 000 | 12 000–15 000 |

Toelichting

-

• Controles op de goederenstromen7.

De Douane voert controles uit op de reguliere goederenstroom (vracht en post). Daarbij gaat het om scancontroles en fysieke controles.

-

• Gecertificeerde goederenstromen.

De prestatie-indicator geeft aan welk deel van de reguliere goederenstroom (in- en uitvoer) gecertificeerd is en daarmee onder systeemtoezicht valt.

-

• Controles op passagiersvluchten.

De Douane gaat bij de controle van passagiersvluchten uit van een gradatie in risico's op vluchtniveau, met bijbehorende controledichtheid en inzet van handhavingsmiddelen. Die controledichtheid varieert van 100% (de hoog-risicovluchten) tot 5% (de laag-risicovluchten). Handhavingsmiddelen omvatten o.a. fysieke controles op passagiers, profiling, inzet van speurhonden en security-scan. De prestatie-indicator geeft het aantal gecontroleerde passagiersvluchten weer.

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Percentage processen-verbaal dat leidt tot veroordeling/transactie (%) | 86 | 76 | 82–85 | 82–85 |

Toelichting

De Belastingdienst geeft bij het selecteren van aanmeldingen voor strafrechtelijk onderzoek prioriteit aan zaken die niet alleen financieel, maar ook anderszins maatschappelijk van voldoende gewicht zijn. De doelstelling voor het percentage processen-verbaal dat leidt tot een veroordeling of een transactie door het aanleveren van kwalitatief goede zaken is een resultante van het overleg tussen het Openbaar Ministerie, de financiële toezichthouders en de FIOD (Fiscale Inlichtingen- en Opsporingsdienst). De FIOD verdeelt haar capaciteit evenredig over fiscale zaken en financieel-economische zaken (vastgoed, carrouselfraude, integriteit financieel stelsel).

E.4: Massale processen

De Belastingdienst voert zijn massale processen efficiënt uit.

De Belastingdienst maakt bij zijn werkzaamheden veel gebruik van ICT toepassingen, waarmee de verschillende bedrijfsprocessen op een snelle en efficiënte wijze worden uitgevoerd. Voor burgers en bedrijven betekent dit dat zij sneller zekerheid krijgen over hun fiscale positie.

Meetbare gegevens

| Prestatie-indicator | Waarde 2009 | Waarde 2010 | Streefwaarde 2011 | Streefwaarde 2012 |

|---|---|---|---|---|

| Aantal zendingen zonder fouten | 99% | 100% | ≥ 99% | ≥ 99% |

Toelichting

De Belastingdienst wil ervoor zorgen dat belastingplichtigen en toeslaggerechtigden de juiste berichten ontvangen. Grote stromen beschikkingen (aanslagen, toeslagen) worden voor verzending systematisch gecontroleerd op juistheid, volledigheid en inhoudelijke (fiscale) kwaliteit. Het gaat om tienduizenden verzendpartijen die goed zijn voor meer dan 100 miljoen poststukken.

2.2.2 Financiële Markten

A. Algemene doelstelling:

Randvoorwaarden te creëren die een integer en stabiel systeem bevorderen en er toe bijdragen dat de activiteiten van financiële instellingen gericht zijn op het leveren van betrouwbare dienstverlening aan burgers en bedrijven met acceptabele en transparante risico’s, waarbij de kosten van overmatig risicovol gedrag niet worden afgewenteld op de belastingbetaler.

B. Rol en verantwoordelijkheid minister

Financiële markten en -instellingen vormen een onmisbare bouwsteen in het maatschappelijk verkeer. Een stabiel en adequaat financieel stelsel is nodig om de Nederlandse economie te laten functioneren, en daarmee onze welvaart en de economische vooruitgang te bevorderen. De kredietcrisis heeft laten zien hoe groot de systeemrisico’s op de financiële markten kunnen zijn en welke impact dit kan hebben op de Nederlandse economie.

De minister van Financiën bevordert het goed functioneren van het financiële stelsel. De minister is verantwoordelijk voor de Nederlandse wetten en regels ten aanzien van de financiële markten, de institutionele structuur van het toezicht, en voor de besluitvorming over eventuele besteding van publieke middelen bij een crisis. Het daadwerkelijke toezicht op de financiële markten wordt uitgevoerd door De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM).

De randvoorwaarden die de minister stelt voor een integer en stabiel systeem hebben hun basis in de Wet op het financieel toezicht (Wft). Hierin is de regelgeving en het toezicht geregeld die financiële instellingen stimuleert en verplicht om acceptabele en transparante risico’s te nemen. En met deze regelgeving en dit toezicht wordt eraan bijgedragen dat consumenten met voldoende informatie en vertrouwen financiële producten kunnen afnemen.

Een van de lessen uit de crisis van de afgelopen jaren is dat sterk toezicht zowel op instellings- als ook op systeemniveau noodzakelijk is. De bedoeling is tevens hiermee de risico’s voor de belastingbetaler zoveel mogelijk te beperken. Wanneer problemen echter niet meer op andere wijze kunnen worden opgelost dient de toezichthouder en uiteindelijk de minister tijdig en effectief in te grijpen bij financiële instellingen. Hiervoor is een passend instrumentarium beschikbaar.

De minister bevordert de educatie van de burger op financieel gebied, streeft naar een integer financieel stelsel met passende regelgeving in de Wet ter voorkoming van witwassen en het financieren van terrorisme (Wwft) en is verantwoordelijk voor de ongestoorde voorziening van voldoende munten in circulatie.

C. Beleidswijzigingen

Breed gedragen is dat de financiële crisis heeft kunnen ontstaan door een veelvoud aan factoren die elkaar beïnvloedden en versterkten. De financiële crisis heeft duidelijk gemaakt dat een hervorming van de wet- en regelgeving in de financiële sector noodzakelijk is. In de G20, het Bazels Comité voor bankentoezicht en in Europa zijn hiertoe een grote hoeveelheid voorstellen gedaan, die grotendeels door middel van richtlijnen in nationale regelgeving worden geïmplementeerd.

Ook in eigen land deed de commissie de Wit onderzoek naar de oorzaken van de kredietcrisis en concludeerde dat het noodzakelijk is om de regelgeving aan te scherpen. Deze regelgeving zou bij voorkeur mondiaal of Europees moeten worden aangepast, maar indien mogelijk en nodig ook nationaal.

In het licht van de crisis en de aanbevelingen van de commissie heeft de minister een actieplan financiële sector opgesteld. Hierin is een aantal hervormingen opgenomen dat ook het komend jaar zijn beslag moet krijgen. Zo wordt de aansprakelijkheid van de toezichthouder beperkt, de bekostigingssystematiek van het financieel toezicht gewijzigd, de vakbekwaamheid van financieel dienstverleners beter geborgd en de kapitaals- en liquiditeitseisen van de financiële instellingen aangescherpt.

In de kern moeten financiële ondernemingen ten gevolge van de hervormingen meer solide, verantwoordelijk en transparant worden. Het toezicht moet worden versterkt en verbeterd. De overheid dient zich hiervoor actief in te zetten, om daarmee te borgen dat zij in de toekomst niet meer gedwongen zal zijn om met belastinggeld financiële ondernemingen te ondersteunen. De minister stuurt jaarlijks een wetgevingsbrief aan de Tweede Kamer, om aan te geven hoe ver de hervormingen zijn. In de wetgevingsbrief wordt aangegeven welke wet- en regelgeving op het programma staat, wat het meest urgent is en wordt een reactie gegeven op de wensen van de toezichthouders. Ook zal de minister halfjaarlijks de Tweede Kamer een update geven over de vorderingen op de aanbevelingen van de commissie de Wit. Er zal tevens een indicator zijn die de tijdigheid van het implementeren van richtlijnen meet en er zal een indicator komen die voor Nederlandse financiële instellingen de ontwikkeling van de hoeveelheid kernkapitaal meet.

Wat betreft de bestrijding van witwassen en van terrorismefinanciering (de Wwft) is Nederland in 2011 door de Financial Action Task Force geëvalueerd. Hieruit is een aantal aanbevelingen gekomen, die onder andere nopen tot een wetsvoorstel tot wijziging van de Wwft.

Invoering ex-ante gefinancierd depositogarantiestelsel

Het is de bedoeling dat in 2012 banken voor het eerst een bijdrage leveren aan de financiering van een ex-ante gefinancierd depositogarantiestelsel (DGS).

Transparantie

Markten en producten dienen inzichtelijker en begrijpelijker te worden voor de afnemers. Daarom gaan er meer transparantie-eisen gelden op diverse terreinen in 2012. Ook worden alternatieve beleggingsfondsen, kredietbeoordelaars en de over-the-counter derivatenhandel onder toezicht gesteld om de handel hierin transparanter te maken.

Voor financiële instellingen zal in 2012 een wetsvoorstel komen om verder te gaan in bestaande «ken uw klant» procedures. Dit om de rol die financiële instellingen hebben in het financiële stelsel te versterken.

Om advies aan de consument op het terrein van financiële producten en diensten te verbeteren zal in 2012 een wetsvoorstel komen om de eisen voor vakbekwaamheid van financiële dienstverleners op te schroeven.

Beloningsprincipes

In september 2011 komt de Monitoring Commissie Code Banken met haar bevindingen op het gebied van het beloningsbeleid van banken. Indien de naleving van de Code onder de maat blijkt te zijn, zal de minister niet schromen om spoedig wettelijke maatregelen te treffen.

D. Budgettaire gevolgen van beleid

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | – 7 898 419 | – 3 130 575 | 64 244 | 60 524 | 59 844 | 59 199 | 59 089 |

| waarvan garantieverpichtingen | |||||||

| Garantie kredietfaciliteit AFM | – 15 000 | – 18 000 | |||||

| Garantieregeling bancaire leningen | – 8 102 903 | – 3 193 999 | |||||

| Garantie en waarborg NWB | – 6 769 | ||||||

| Uitgaven | 228 478 | 81 424 | 64 244 | 60 524 | 59 844 | 59 199 | 59 089 |

| Subsidies | 1 905 | 1 852 | 1 594 | 1 217 | 1 214 | 1 215 | 1 216 |

| Geldmuseum | 1 256 | 1 030 | 780 | 780 | 780 | 780 | 780 |

| CDFD | 649 | 822 | 814 | 437 | 434 | 435 | 436 |

| Bekostiging | 72 308 | 15 344 | 15 950 | 14 937 | 14 937 | 14 937 | 14 937 |

| Rechtspraak Financiële Markten | 580 | 1 258 | 1 000 | 1 000 | 1 000 | 1 000 | 1 000 |

| Caribbean Financial Action Taskforce | 31 | 32 | 32 | 32 | 32 | 32 | 32 |

| Muntcirculatie | 5 581 | 9 970 | 13 985 | 13 385 | 13 385 | 13 385 | 13 385 |

| Afname munten in circulatie | 65 736 | ||||||

| IASB | 380 | 380 | 380 | 380 | 380 | 380 | 380 |

| Boetes EC | 3 704 | ||||||

| monitoring commissie code Verzekeraars | 125 | ||||||

| monitoring commissie code Banken | 140 | 140 | 140 | 140 | 140 | ||

| monitoring commissie Corporate Governance | 288 | ||||||

| Garanties | 0 | 4 481 | |||||

| Terugbet.fee gar.banc.leningen | 4 481 | ||||||

| Leningen | 93 219 | ||||||

| Voorfinanciering DNB (DGS) | 93 219 | ||||||

| Opdrachten | 3 884 | 3 210 | 2 300 | 1 250 | 1 250 | 1 250 | 1 250 |

| Platform CentiQ | 3 884 | 3 210 | 2 300 | 1 250 | 1 250 | 1 250 | 1 250 |

| Bijdrage aan ZBO’s en RWT’s | 57 162 | 56 537 | 44 400 | 43 120 | 42 443 | 41 797 | 41 686 |

| Bijdrage toezicht AFM | 28 666 | 30 167 | 26 384 | 25 749 | 25 471 | 25 208 | 25 165 |

| Bijdrage toezicht DNB | 28 496 | 26 370 | 18 016 | 17 371 | 16 972 | 16 589 | 16 521 |

| Ontvangsten | 412 754 | 487 007 | 242 739 | 184 753 | 184 753 | 7 677 | 7 677 |

| Garanties | 407 210 | 365 893 | 231 324 | 177 076 | 177 076 | ||

| feeopbrengsten gar. banc. leningen | 407 210 | 365 893 | 231 324 | 177 076 | 177 076 | ||

| Leningen | 89 481 | 3 738 | |||||

| terugontv. voorfinanciering DNB (DGS) | 89 481 | 3 738 | |||||

| Bekostiging | 2 276 | 4 140 | 5 184 | 5 184 | 5 184 | 5 184 | 5 184 |

| ontvangsten muntwezen | 2 276 | 4 140 | 5 184 | 5 184 | 5 184 | 5 184 | 5 184 |

| toename munten in circulatie | |||||||

| Overig | 3 268 | 27 493 | 2 493 | 2 493 | 2 493 | 2 493 | 2 493 |

D2. Budgetflexibiliteit

Bijdrage toezicht AFM en DNB

De bijdrage van Financiën aan de toezichthouders AFM en DNB voor de kosten van toezicht is geregeld in de Wet op het financieel toezicht (Wft). Alleen door wetswijziging kunnen de middelen anders besteed worden.

Overig

De minister van Financiën heeft een wettelijke betalingsverplichting voor de tuchtrechtspraak voor accountants op grond van artikel 21, eerste lid van de Wet tuchtrechtspraak accountants. Deze wet is halverwege 2009 in werking getreden. Voor CentiQ, het geldmuseum en het College Deskundigheid Financiële Dienstverlening (CDFD) zijn privaatrechtelijke afspraken van toepassing.

E Toelichting op de financiële instrumenten

Subsidies Geldmuseum en CDFD

Subsidies aan Stichting Geld- en Bankmuseum en aan Stichting Centrum voor Arbeidsverhoudingen COAP Overheidspersoneel ten behoeve van het College Deskundigheid Financiële Dienstverlening (CDFD).

CentiQ

Het platform CentiQ, Wijzer in geldzaken heeft het vergroten van financiële kennis en vaardigheden in Nederland de afgelopen twee jaar met succes op de kaart gezet. Medio 2010 werd HKH Prinses Máxima der Nederlanden Erevoorzitter van het platform. Uitgangspunt voor de begroting van platform CentiQ, Wijzer in geldzaken is dat het ministerie van Financiën samen met een aantal spilpartners het platform gezamenlijk financiert. Het ministerie van Financiën is de initiatiefnemer en heeft daarom de eerste jaren relatief gezien meer bijgedragen dan de andere deelnemers (onder andere ministeries, ZBO’s, branchevertegenwoordigers en een universiteit). Voor de komende jaren neemt de bijdrage van het ministerie van Financiën af. Voor de succesvolle continuering van het platform is het noodzakelijk dat er sprake is van een cofinanciering (partners en het ministerie van Financiën dragen ieder 50% bij). De bijdrage van de partners zal verdubbeld worden door het ministerie van Financiën tot een maximale bijdrage van € 1,25 mln. per jaar.

Rechtspraak Financiële Markten (accountantskamer)

De Accountantskamer beoordeelt klachten over gedragingen van accountants bij hun beroepsmatig handelen. Het gaat dan om gedragingen van de accountant in strijd met de wet of de gedrags- en beroepsregels en om gedragingen van de accountant in strijd met het belang van een goede uitoefening van het accountantsberoep. In een tuchtprocedure staat het belang van een goede beroepsuitoefening voorop. Een tuchtprocedure beoogt bij te dragen aan het (herstel van) vertrouwen van het publiek in de beroepsuitoefening van accountants.

Carribean Financial Action Taskforce

Deze uitgave betreft een bijdrage in de kosten van een regionale organisatie die in het Caribische gebied witwassen en het financieren van terroristen bestrijdt. Nederland betaalt mee uit hoofde van de overzeese gebiedsdelen van het Koninkrijk der Nederlanden.

De monitoring commissies Code Banken, Verzekeraars en Corporate Governance

De drie monitoring commissies houden toezicht op de naleving van respectievelijk de Code Banken, Verzekeraars en de Corporate Governance op basis van het «pas toe of leg uit»-beginsel.

Muntcirculatie

Muntcirculatie bestaat uit uitgaven die betrekking hebben op de muntproductie en de vergoeding van de kosten van het Nationaal Analysecentrum voor Munten. De muntproductie in de jaren 2012 en verder is afhankelijk van de ontwikkelingen in de muntvraag.

Munten in circulatie

Het in omloop brengen van reguliere euromunten leidt tot ontvangsten voor de Staat en tegelijkertijd tot een schuld aan het publiek. Wanneer er meer munten in omloop worden gebracht dan dat er uit omloop terugkomen, neemt het aantal munten in circulatie toe. Deze toename leidt tot een netto ontvangst omdat de nominale waarde van de munten wordt ontvangen door de Staat. Wanneer er minder munten in omloop worden gebracht dan dat er uit omloop terugkomen, leidt dit tot een afname van munten in circulatie en tot een netto uitgave, omdat de nominale waarde wordt terugbetaald. Met de invoering van de euro deed ook de migratie van deze munten haar intrede. De realisaties van voorgaande jaren laten een wisselend beeld zien met zowel positieve als negatieve resultaten. Om deze reden wordt een stelpost van nul opgenomen voor zowel de ontvangst als de uitgave aan munten in circulatie.

IASB

Jaarlijks betaalt Financiën een contributie aan het International Accounting Standards Board (IASB).

Bijdrage toezicht AFM en DNB

De bijdrage van Financiën aan de toezichthouders AFM en DNB voor de kosten van toezicht is geregeld in de Wet op het financieel toezicht. De Staat neemt, naast een aantal specifieke werkzaamheden van de toezichthouders, in het algemeen de financiering van repressievehandhavingsactiviteiten voor zijn rekening. De afgelopen jaren is de overheidsbijdrage sterk toegenomen. Het is de bedoeling om de hoogte ervan terug te brengen naar het niveau van voor het uitbreken van de financiële crisis (2007: ongeveer € 40 mln.). Naar het zich laat aanzien, wordt in het najaar van 2011 een wetsvoorstel ter herziening van de bekostiging van het financieel toezicht ingediend bij de Tweede Kamer.

Ontvangsten

Feeopbrengsten

Als onderdeel van de exit-strategie wordt sinds 1 januari 2011 aan banken die onder de garantieregeling leningen hadden uitgegeven de mogelijkheid geboden gegarandeerde leningen terug te kopen. ABN AMRO bank heeft gebruik gemaakt van deze mogelijkheid. Als gevolg van de terugkoop heeft de Staat in 2011 een closing out fee ontvangen ad € 3,7 mln. Hiertegenover staat dat de in 2012 geraamde feeopbrengsten die samenhangen met de gegarandeerde leningen met € 24,4 mln. lager uitvallen.

Aflossing voorfinanciering DGS door DNB

DNB heeft in 2011 meer afgelost (€ 2,3 mln) dan wat oorspronkelijk in de begroting is geraamd. DNB heeft in werkelijkheid meer terug kunnen vragen van de banken, omdat het eigen vermogen van die banken is gestegen, waarmee ook voor 2011 de 5% grens voor die banken minder knellend werd. De Wft bepaalt namelijk dat banken per kalenderjaar maximaal 5% van hun eigen vermogen mogen bijdragen aan het DGS. Het restant zal door DNB in 2012 van de banken worden gevraagd. Doordat in 2011 meer is afgelost, is het restant van de voorfinanciering, dat in 2012 volledig zal worden afgelost met hetzelfde bedrag neerwaarts bijgesteld.

Ontvangsten muntwezen

De ontvangsten muntwezen hebben betrekking op de uitgifte van bijzondere euromunten, de afdracht van de Koninklijke Nederlandse Munt (KNM) aan de Staat, van de totale nominale waarde van uitgegeven muntsets, de bijzondere euromunten en van royalty's. Royalty's zijn vergoedingen die de Staat ontvangt voor dukaten die KNM produceert en verkoopt. De ontvangsten muntwezen hebben tevens betrekking op verkocht metaalschroot: dit betreft metaal van vernietigde euromunten die als gevolg van beschadiging niet meer bruikbaar zijn voor de circulatie.

2.2.3 Financieringsactiviteiten publiek-private sector

A: Algemene beleidsdoelstelling

Optimaal financieel resultaat bij de realisatie van publieke doelen bij investeren in en verwerven, afstoten en beheren van de financiële en materiële activa van de Staat.

B: Rol en verantwoordelijkheid

De minister van Financiën ziet in algemene zin toe op een verantwoorde en doelmatige besteding van overheidsmiddelen. De publieke doelstellingen worden met inzet van zo min mogelijk (financiële) middelen gerealiseerd of gegeven de hoeveelheid middelen wordt een zo hoog mogelijke kwaliteit nagestreefd. Bedrijfseconomische expertise wordt ingezet bij staatsdeelnemingen, complexe investeringsprojecten en transacties van de rijksoverheid en publiek-private investeringen (PPI) in Nederland.

De minister van Financiën is verantwoordelijk voor:

-

• een optimaal financieel resultaat bij het beheren, aangaan en afstoten van staatsdeelnemingen met inachtneming van de betrokken publieke belangen;

-

• het toetsen van en adviseren over bedrijfseconomische doelmatigheid bij het realiseren van publieke investeringsprojecten die in samenwerking met de markt worden verwezenlijkt, zodat vakdepartementen in staat worden gesteld de projecten binnen budget, op tijd en met de gewenste kwaliteit te realiseren; voorbeelden van deze projecten zijn DBFM(O)-projecten, complexe investeringsprojecten, verdelen van schaarse vergunningen en beheer, ontwikkeling en aan- en verkoop van overtollige gronden;

-

• het beheren en afwikkelen van de tijdelijke overheidsinvesteringen in de gesteunde financiële instellingen;

-

• het beheren van de Illiquid Asset Back-up Facility binnen de contractvoorwaarden;

-

• zwaarwegende en principiële beslissingen (o.a. exitstrategie en beloningsbeleid) van de NLFI.

De minister van Financiën heeft een aantal instrumenten tot zijn beschikking, die kunnen worden ingezet voor de invulling van zijn verantwoordelijkheid:

-

• bevoegdheden die de minister van Financiën heeft op basis van de Comptabiliteitswet en als aandeelhouder op basis van Boek 2 Burgerlijk Wetboek en de statuten van de onderneming;

-

• de gedragsregels uit de Corporate Governance Code;

-

• bedrijfseconomische, juridische en corporate governance-expertise en kennis en kunde op het gebied van projectfinanciering en risicomanagement;

-

• structureel en incidenteel overleg met bestuurders en commissarissen van de staatsdeelnemingen;

-

• overleg met betrokken vakdepartementen over de mate waarin en de wijze waarop de relevante publieke belangen worden geborgd;

-

• PPS-code: de beheercode binnen de rijksoverheid gericht op een doelmatige en rechtmatige inzet van het instrument van publiek-private samenwerking bij de realisatie en de exploitatie van (met name meerjarige) investeringsprojecten;

-

• Wet Stichting Administratiekantoor beheer financiële instellingen (NLFI)

Bovenstaande instrumenten zijn verschillend van aard. De bevoegdheden die voortvloeien uit het Burgerlijk Wetboek en Comptabiliteitswet vormen de basis van de (formele) zeggenschap. De overige instrumenten hebben een meer informeel karakter, zijn richtinggevend (zoals de Corporate Governance Code) of dienen als randvoorwaarde om de invulling te kunnen geven aan de beleidsdoelstelling (zoals de beschikbaarheid over en/of toegang tot de benodigde kennis).

De minister beoogt jaarlijks de effecten van zijn aandeelhouderschap in de reguliere staatsdeelnemingen te kunnen meten. Hiervoor zijn de volgende meetbare indicatoren en streefwaarden opgenomen:

| Indicator1 | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|

| Percentage deelnemingen dat de Corporate Governance Code «comply-or-explain» toepast | 100% | 100% | 100% | 100% | 100% |

| Percentage van deelnemingen dat minimaal een C-rating heeft conform de richtlijnen van het Global Reporting Initiative (GRI) | 100% | 100% | 100% | 100% | 100% |

| Percentage deelnemingen waarvan het beloningsbeleid conform de methodiek2 is vastgesteld | 100% | n.v.t. | n.v.t. | n.v.t. | n.v.t. |

| Percentage van deelnemingen met dividend pay-out ratio3van ten minste 40% | 80% | 90% | 90% | 90% | 90% |

| Percentage van deelnemingen met een met een minimum return on equity (RoE) van 8% | 65% | 70% | 80% | 80% | 80% |

Deelnemingen met volwaardige bedrijfsactiviteiten en waarvan het aandeelhouderschap in het beheer is van de minister van Financiën zijn meegenomen in de kengetallen. Voor beloningsbeleid zijn Thales en KLM buiten beschouwing gelaten vanwege de beperkte toepasbaarheid van de methodiek.

Tweede Kamer, vergaderjaar 2008–2009, 28 479, nr. 39.

Vanwege de publieke verantwoordelijkheid van de Staat bestaan de doelstellingen voor een staatsdeelneming niet uitsluitend uit het behalen van bedrijfseconomische voordelen. Echter, publieke belangen zijn vaak niet in een kwantitatief meetbare prestatie-indicator te vertalen, zeker niet voor alle staatsdeelnemingen gezamenlijk. De bedrijfseconomische doelen zijn dit veelal wel, maar liggen niet altijd binnen de directe invloedsfeer van de staat als aandeelhouder. Bovenstaande indicatoren zijn meetbaar en liggen (min of meer) binnen de directe invloedssfeer van de Staat als aandeelhouder.

Om de doelmatige contractkeuze te meten is het aantal goed uitgevoerde Public Private Comparators (PPC) een indicator. Een PPC bevat een kostenvergelijking, waarbij de realisatie van een project in een DBFM(O)-variant wordt vergeleken met de realisatie van hetzelfde project in een traditionele variant. Over het toepassen van de PPC zijn afspraken gemaakt binnen het Rijk:

| Kengetal | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|

| Percentage van projecten binnen het Rijk (infrastructuur, Rijkshuisvesting, Defensie) waar een PPC voor is uitgevoerd zoals afspraken voorschrijven | 100% | 100% | 100% | 100% | 100% |

| Pecentage PPC’s met meerwaarde voor DBFM(O) waarvoor «comply-or-explain» is toegepast | 100% | 100% | 100% | 100% | 100% |

| Aantal PPC’s met meerwaarde voor DBFM(O) waarvoor gekozen is voor DBFM(O) | 80% | 90% | 90% | 90% | 90% |

Bron: Vakdepartementen; vakdepartementen geven aan als ze een PPC hebben uitgevoerd en wat de uitkomst is. Op basis van deze informatie komt de tabel tot stand. De voortgang en prestaties op het gebied van DBFM(O) worden uitvoeriger beschreven in de tweejaarlijkse DBFM(O) voortgangsrapportage aan de Tweede Kamer.

C: Beleidswijzigingen

In de nieuwe Kabinetsvisie op DBFM(O) [Kamerstuknummer 28 753-23] heeft het kabinet de voordelen van DBFM(O) optimaal te benutten en DBFM(O) bij zoveel mogelijk projecten toe te passen. Het Rijk zal daarom in principe voor DBFM(O) kiezen indien dit meerwaarde oplevert. Het wil door versterkte inzet van DBFM(O) meer kwaliteit voor minder geld realiseren bij de aanleg, het onderhoud en het beheer van met name gebouwen, zoals rijkskantoren, kazernes en gevangenissen; infrastructuur zoals wegen en spoor en «natte» infrastructuur zoals sluizen en kanalen. De minister van Financiën zal als systeemverantwoordelijke voor DBFM(O) toetsen op transparante besluitvorming over en toepassing van DBFM(O) door de vakdepartementen binnen de kaders.

Tevens heeft de minister voortbordurend op de kansspelbrief van maart 2011 toegezegd te onderzoeken of de huidige betrokkenheid van de Staat als pseudo-aandeelhouder nog langer geschikt is voor Holland Casino en Staatsloterij.

Daarnaast zal de verantwoordelijkheid van het aandeelhouderschap in ABN AMRO en ASR Nederland overgedragen worden aan de Stichting administratiekantoor beheer financiële instellingen. Deze overdracht, die bij wet is geregeld, vond plaats op aandringen van de Tweede Kamer en beoogt de politieke invloed op het aandeelhouderschap te minimaliseren.

In juni 2010 heeft ING de verkoop van ING Direct US aangekondigd. De Tweede Kamer is geïnformeerd over de gevolgen van de verkoop van ING Direct US voor de Illiquid Assets Back-up Faciliteit (Kamerstukken II, 2010–2011, 31 371, nr. 362). Voor de kasstromen in 2011 zijn er vooralsnog geen gevolgen. Met ingang van 2012 zal naar verwachting het aantal kasstromen met één worden uitgebreid.

Het betreft een vergoeding die de Staat van ING ontvangt voor het omzetten van de kasstromen naar een verhandelbare lening die in de repo kan worden gebruikt (Kamerstukken II, 2010–2011, 31 371, nr. 362). In een volgende (suppletoire) begroting, als er meer duidelijkheid is over het precieze moment waarop de afspraken in werking treden, zal de raming voor de IABF worden uitgebreid met een raming voor de vergoeding. Het precieze moment is afhankelijk van de juridische afwikkeling van de verkoop van ING Direct US.

D1: Budgettaire gevolgen van beleid

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | – 27 774 350 | 911 618 | 296 620 | 325 618 | 303 617 | 264 617 | 217 618 |

| waarvan betalingsverplichting: | |||||||

| Verplichting tweede herkapitalisatie ABN AMRO | 1 031 000 | ||||||

| Meerjarenverplichting aan ING | 1 618 794 | 274 000 | 282 000 | 311 000 | 289 000 | 250 000 | 203 000 |

| Verplichting superdividend naar Prorail | 1 400 000 | ||||||

| Verplichting kapitaalstorting Tennet | 600 000 | ||||||

| waarvan garantieverplichting: | |||||||

| Verplichtingen counter indemnity | – 32 611 091 | ||||||

| Uitgaven | 6 833 293 | 3 396 218 | 2 377 720 | 1 899 218 | 1 633 217 | 1 463 217 | 1 249 218 |

| Vermogensverschaffing | |||||||

| Kapitaaluitbreiding TenneT | 300 000 | 300 000 | |||||

| Uitkering superdividend NS | 1 400 000 | ||||||

| Tweede herkapitalisatie ABN AMRO | 928 000 | ||||||

| Kapitaalstorting couponbetaling MCN | 103 000 | ||||||

| Bekostiging/bijdrage | |||||||

| PPS | 6 | ||||||

| NLFI (voorheen STAK) | 5 500 | 5 000 | 5 000 | 5 000 | 5 000 | 5 000 | |

| Lening | |||||||

| Management fee IABF | 46 592 | 39 000 | 32 000 | 29 000 | 24 000 | 19 000 | 16 000 |

| Funding fee IABF | 4 345 040 | 3 018 000 | 2 030 000 | 1 855 000 | 1 594 000 | 1 429 000 | 1 218 000 |

| Garantie | |||||||

| Regeling Bijzondere Financiering | 1 600 | 1 100 | 600 | 600 | 600 | 600 | |

| Dotatie begrotingsreserve TenneT | 1 644 | 4 800 | 4 800 | 4 800 | 4 800 | 4 800 | 4 800 |

| Overig | |||||||

| Uitvoeringskosten staatsdeelnemingen | 9 011 | 27 318 | 4 820 | 4 818 | 4 817 | 4 817 | 4 818 |

| Ontvangsten | 7 970 200 | 10 192 203 | 7 891 115 | 3 157 515 | 2 344 015 | 2 091 901 | 1 971 460 |

| Vermogensonttrekking | |||||||

| Opbrengst onttrekking vermogenstitels | 154 600 | ||||||

| Dividend staatsdeelnemingen | 617 686 | 377 060 | 216 460 | 246 860 | 247 360 | 247 360 | 347 360 |

| Winstafdracht DNB | 1 658 738 | 1 119 000 | 549 000 | 492 000 | 338 000 | 281 000 | 281 000 |

| Afdrachten Holland Casino | 9 839 | 0 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 |

| Afdrachten Staatsloterij | 108 395 | 90 000 | 100 000 | 96 000 | 96 000 | 90 000 | 90 000 |

| Opbrengst verkoop vermogenstitels | 355 | ||||||

| Dividend financiële instellingen | 6 410 | 200 239 | 419 000 | 394 000 | |||

| Bekostiging | |||||||

| NLFI (voorheen STAK) | 3 150 | 4 300 | 4 300 | 4 300 | 4 300 | 4 300 | |

| Leningen | |||||||

| Verwachte portefeuille ontvangsten IABF | 4 058 123 | 2 788 000 | 1 839 000 | 1 680 000 | 1 453 000 | 1 313 000 | 1 122 000 |

| Garantie fee IABF | 102 502 | 85 000 | 71 000 | 65 000 | 52 000 | 43 000 | 36 000 |

| Additionele fee IABF | 77 067 | 56 000 | 46 000 | 42 000 | 35 000 | 28 000 | 22 000 |

| Additionele garantie fee IABF | 153 939 | 128 000 | 106 000 | 97 000 | 78 000 | 64 000 | 54 000 |

| Rente en aflossing div. leningen | 67 007 | 62 999 | |||||

| Aflossing kapitaalversterkingen ING, Aegon en SNS Reaal | 500 000 | 3 500 000 | 3 000 000 | ||||

| Couponbetaling en/of boetebetaling kapitaalversterking ING, Aegon en SNS Reaal | 154 715 | 1 750 000 | 1 500 000 | ||||

| Renteontvangsten Mandatory Convertible Note | 103 000 | ||||||

| Garantie | |||||||

| Regeling Bijzondere Financiering | 258 | ||||||

| Premie-ontvangsten garantie Tennet | 1 644 | 4 800 | 4 800 | 4 800 | 4 800 | 4 800 | 4 800 |

| Premie-inkomsten Capital Relief Instrument | 165 482 | ||||||

| Premie-inkomsten counter indemnity | 25 555 | 25 555 | 25 555 | 25 555 | 25 555 | 6 441 | |

| Overig | |||||||

| Terug te vorderen uitvoeringskosten staatsdeelnemingen | 4 884 | 2 400 |

D2: Budgetflexibiliteit

De budgetflexibiliteit van de uitgaven is zeer beperkt. Het overgrote deel van de gebudgetteerde uitgaven is juridisch verplicht. Hier liggen contracten aan ten grondslag. Voorbeelden hiervan zijn de contracten die ten grondslag liggen aan de kapitaalstorting in TenneT en de contracten die tussen de staat en ING zijn afgesloten in het kader van de Illiquid Back-up faciliteit.

E: Toelichting op de instrumenten

Vermogensverschaffing

In 2011 is de staat de verplichting aangegaan om het kapitaal van TenneT uit te breiden met in totaal € 600 mln. Van deze € 600 mln. wordt € 300 mln. in 2012 gestort.

Vermogensonttrekking

De vermogensonttrekkingen zien op het onttrekken van vermogen – in de vorm van dividend – aan de bij de minister van Financiën onder beheer staande staatsdeelnemingen. De geraamde bedragen zien op de reguliere staatsdeelnemingen zoals Holland Casino, de NS, Schiphol en de tijdelijke deelneming in ABN AMRO.

Bekostiging

De stichting administratiekantoor beheer financiële instellingen – een rechtspersoon met een wettelijke taak – is in juli 2011 opgericht. De netto-kosten om uitvoering te geven aan deze wettelijke taak zijn € 1,7 mln.

Lening

De back-up faciliteit is een constructie gedefinieerd rond kasstromen. In de transactie was initieel sprake van vier kasstromen. De Staat heeft 80% van het risico op de Alt-A portefeuille van ING overgenomen en ontvangt van ING 80% van alle kasstromen die binnenkomen op de portefeuille. Daarnaast ontvangt de Staat een garantiefee. Voor 20% van de portefeuille is het risico op de balans van ING gebleven. De Staat betaalt een funding fee en een management fee aan ING. In oktober 2009 is een additionele betaling overeengekomen tussen de Staat en ING, waardoor twee extra kasstromen zijn toegevoegd1. De extra betalingen komen overeen met een verhoging van de garantiefee met 0,826 procentpunt en een verlaging van de rentecomponent van de funding fee met 0,5 procentpunt. De management fee en de (extra) garantie fee worden jaarlijks berekend over de resterende omvang van de portefeuille. De overige kasstromen zijn maandelijkse betalingen. Iedere dollar die in 2012 wordt ontvangen wordt naar verwachting gebruikt om de verplichting aan ING versneld af te bouwen.

Garantie

Onder het instrument garanties staan de regeling BF, de garantie aan de Stichting Beheer Doelgelden en de counter indemnity.

Onder de regeling BF – die wordt afbeheerd – staan nog een paar kredieten uit, die mogelijk tot schade kunnen leiden. Hiervoor is € 1,1 mln. geraamd.

De Staat heeft in 2010 een garantie verstrekt van maximaal € 300 mln. ten behoeve van de Stichting Beheer Doelgelden tegen een marktconforme vergoeding8. Mede hierdoor heeft TenneT Holding de financiering rondgekregen voor de overname van Transpower. De jaarlijkse, marktconforme premie die de staat ontvangt, wordt afgestort in een begrotingsreserve.

Er zijn wederzijdse aansprakelijkheden ontstaan door de afsplitsing van HBU (Newbank) uit het oude ABN AMRO, nu RBS N.V. genaamd. Indien RBS N.V. in default raakt, kunnen crediteuren onder specifieke voorwaarden tot maximaal € 950 mln. claimen bij HBU, hiervoor heeft ABN AMRO een vrijwaring afgegeven. Aangezien ABN AMRO het risico van uitbetaling niet zelf kan lopen, is er een counter indemnity door de Staat afgegeven. Voor deze garantie ontvangt de staat een premie van € 25,6 mln. op jaarbasis.

2.2.4 Internationale Financiële Betrekkingen

A. Doelstelling

Een bijdrage leveren aan een gezond en welvarend Europa en een evenwichtige internationale financieel-economische ontwikkeling.

B. Rol en verantwoordelijkheid

De Nederlandse economie wordt door zijn openheid en relatief beperkte grootte sterk beïnvloed door economische ontwikkelingen van de handelspartners waaronder de lidstaten van de Europese Unie. Verreweg het grootste deel van de Nederlandse export en import gaat naar of komt uit andere Europese landen. Een sterke Europese economie heeft daarmee een directe weerslag op de Nederlandse economie. Mede om die reden is Nederland gebaat bij een gezonde financieel economische ontwikkeling en een stabiele budgettaire en monetaire ontwikkeling in de Europese Unie en haar lidstaten, waarbij ook de financiële stabiliteit binnen de eurozone gewaarborgd is. De minister van Financiën speelt in Nederland op dit gebied een belangrijke rol en maakt daarbij gebruik van een aantal instrumenten.

Ten behoeve van de preventie van financiële instabiliteit neemt de minister actief deel aan multilateraal toezicht ter bevordering van de begrotingsdiscipline van lidstaten van de EU en een stabiele macro-economische omgeving in de EMU. Hieronder valt ook de uitwerking van de afspraken omtrent de versterking van de economische beleidscoördinatie in de EU en de EMU, zoals door een versterkt Stabiliteits- en Groeipact, een procedure voor economische onevenwichtigheden, en een richtlijn voor nationale begrotingsraamwerken. Verder neemt de minister van Financiën besluiten over het Nederlandse oordeel over aanvragen voor het Exchange Rate Mechanism (ERM-II) en voor euro-invoering, en draagt de minister van Financiën het Nederlandse standpunt over de EU begroting en het Meerjarig Financieel Kader van de EU uit.

De minister van Financiën draagt bij aan de totstandkoming van stabilisatiemechanismen zoals het EFSF en het ESM ten behoeve van het bewaken van de financiële stabiliteit, ook in financieel-economisch moeilijke tijden. Dit doet de minister door actief deel te nemen aan Europese overleggen zoals de Eurogroep en Ecofin en door een intensieve lobby bij Europese partners.

Internationale financiële instellingen beïnvloeden internationale financieel-economische ontwikkelingen, bijvoorbeeld door financieel-economische beleidssurveillance, en door de rol als financieel vangnet in geval van een crisis. Goed beleid van deze instellingen draagt daarom bij aan een evenwichtige internationale financieel-economische ontwikkeling en de ontwikkeling van lage- en middeninkomenslanden. De minister draagt hieraan bij door toezicht te houden op de uitvoering van de taken van de Internationale Financiële Instellingen (IFI’s) en hun financiële soliditeit. Daarnaast levert de inbreng van de minister bij discussies in internationale fora zoals de Ecofin, Eurogroep, Working Party 3 (van de OESO) en discussies bij de G20, het Internationaal Monetair Fonds, de Wereldbank en andere IFI’s een bijdrage aan de beïnvloeding van de internationale beleidsdiscussie en beleidsrespons.

C. Beleidswijzigingen

In internationaal verband worden maatregelen getroffen om de wereldeconomie minder gevoelig te maken voor financieel economische crisissen en te zorgen dat de gevolgen, mocht een dergelijke crisis toch plaatsvinden, zo beperkt mogelijk blijven. Hierbij zal de discussie over het versterken van het internationaal monetair systeem, op gang gekomen in 2011, een centrale plaats innemen. Daarnaast zal het versterken van de rol van de Internationale Financiële Instellingen bij crisispreventie en het vormen van een vangnet voor landen die in ernstige problemen dreigen te raken voortgezet worden. De minister van Financiën heeft hier voor Nederland als bewaker van de financiële belangen van de Nederlandse overheid en burger een centrale rol in. Ook wordt in 2012 gestart met de onderhandelingen over de IMF quotaformule. Een adequate Nederlandse representatie wordt hierbij van groot belang geacht.

Op Europees vlak zal er in 2012 ook substantiële aandacht zijn voor het herstellen en bewaken van de financiële stabiliteit van de eurozone. De Europese schuldencrisis heeft aanleiding gegeven tot wijziging en uitbreiding van afspraken omtrent economische beleidscoördinatie (o.a. versterkt Stabiliteits- en Groeipact). Gekoppeld hieraan is aandacht voor de lopende steunprogramma’s voor Griekenland, Ierland en Portugal, het EFSF en de afronding van de oprichting van het permanente noodmechanisme ESM in 2013. De minister van Financiën neemt namens Nederland deel aan discussies en besluitvorming op ministerieel niveau in Eurogroep en Ecofin verband over deze onderwerpen. Eurogroep en Ecofin vergaderingen vinden in beginsel iedere maand plaats. Tijdens de bijeenkomst van staatshoofden en regeringsleiders van de eurozone van 21 juli 2011 is overeenstemming bereikt over een nieuw pakket voor Griekenland, aanpassingen van de huidige leningvoorwaarden voor Griekenland, Ierland en Portugal en is besloten het EFSF (en parallel daarmee het ESM) toe te staan nieuwe instrumenten in te zetten. De budgettaire gevolgen van de wijzigingen zijn nog niet in de huidige begroting verwerkt omdat in Brussel de exacte vormgeving van de maatregelen nog uitgewerkt wordt. In de Miljoenennota wordt dit nader toegelicht.

Daarnaast zal in 2012 de minister van Financiën, tezamen met de minister president en de minister van Buitenlandse Zaken, zich inzetten voor een voor Nederland gunstige afronding van de onderhandelingen over het Meerjarig Financieel Kader van de EU door pro actieve lobby. Conform het Regeerakkoord zal Nederland zich inzetten voor een substantiële vermindering van de afdrachten aan de EU. Nederland streeft naar een sobere en effectieve begroting waarin duidelijke prioriteiten worden gesteld en waarbij de afdrachten evenwichtiger en transparanter worden verdeeld.

D1. Budgettaire gevolgen van beleid

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | 40 449 218 | 35 249 115 | 344 086 | 40 333 568 | 1 070 794 | 289 505 | 286 897 |

| waarvan garantieverplichtingen: | 35 744 164 | 34 517 745 | 288 191 | 35 757 568 | 289 505 | 289 505 | 286 897 |

| Deelneming multilaterale ontwikkelingsbanken en -fondsen | 277 118 | 223 300 | 174 746 | 180 123 | 176 060 | 176 060 | 173 452 |

| Garantie aan DNB inzake IMF deelname | 5 416 546 | 4 142 000 | |||||

| Garantie DNB inzake BIS | 0 | 113 445 | 113 445 | 113 445 | 113 445 | 113 445 | 113 445 |

| Kredieten EU-betalingsbalanssteun | 1 232 500 | ||||||

| EFSF | 25 872 000 | 30 039 000 | |||||

| EFSM | 2 946 000 | ||||||

| ESM | 35 464 000 | ||||||

| Uitgaven | 1 304 504 | 2 528 805 | 1 249 472 | 1 123 415 | 1 174 822 | 1 268 190 | 1 148 586 |

| Deelneming multilaterale (ontwikkelings) banken en -fondsen | |||||||

| Multilaterale ontwikkelingsbanken en fondsen | 55 897 | 337 205 | 158 472 | 33 215 | 259 622 | 352 990 | 233 386 |

| EFSF | 1 054 | 600 | |||||

| ESM | 915 200 | 915 200 | 915 200 | 915 200 | |||

| Lening | |||||||

| Griekenland | 1 247 553 | 2 191 000 | 1 091 000 | 175 000 | |||

| Ontvangsten | 39 495 | 110 621 | 183 036 | 226 480 | 307 418 | 591 665 | 913 672 |

| Deelneming multilaterale ontwikkelingsbanken en -fondsen | |||||||

| Ontvangsten IFI's | 9 611 | 9 621 | 9 036 | 8 480 | 4 418 | 665 | 672 |

| Lening | |||||||

| Aflossing lening Griekenland | 42 000 | 318 000 | 669 000 | ||||

| Rente ontvangsten lening Griekenland | 23 646 | 90 000 | 169 000 | 217 000 | 261 000 | 273 000 | 244 000 |

| Service fee ontvangsten lening Griekenland | 6 238 | 11 000 | 5 000 | 1 000 |

D2. Budgetflexibiteit

De budgetflexibiliteit van de uitgaven is beperkt aangezien deze veelal afkomstig zijn uit meerjarige internationale en Europese verplichtingen.

E. Toelichting op de instrumenten

Met het oog op de financiële stabiliteit van de eurozone en Nederland zijn verschillende maatregelen genomen, waaronder de leningen aan Griekenland en de stabilisatiemechanismen EFSF en ESM. Het Nederlandse aandeel in het programma zoals dat in mei 2010 overeengekomen is bedraagt € 4,7 mld. Onder dit programma wordt voor 2012 geraamd dat circa € 1,1 mld. aan leningen verstrekt zal worden aan Griekenland. Voor 2012 wordt geraamd dat er op de leningen in totaal € 174 mln. aan betalingen ontvangen zal worden van Griekenland.

Mogelijk wordt het deel van de bilaterale leningen aan Griekenland dat nog niet is uitgekeerd uit het EFSF verstrekt. Hierover lopen momenteel besprekingen in Brussel.

De minister van Financiën vertegenwoordigt de Nederlandse belangen bij de totstandkoming van stabilisatiemechanismen zoals het EFSF en het ESM ten behoeve van het bewaken van de financiële stabiliteit, ook in financieel-economisch moeilijke tijden. Daarnaast vertegenwoordigt de minister van Financiën de Nederlandse belangen bij het tot stand komen van leningen aan Griekenland. Dit doet de minister door actief deel te nemen aan Europese overleggen zoals de Eurogroep en Ecofin en door een intensieve lobby bij Europese partners.

Het overige deel van de raming voor garantieverplichtingen heeft betrekking op het zogenaamde garantiekapitaal van de internationale financiële instellingen (het deel van de verplichting dat waarschijnlijk niet tot betaling komt, het «callable capital»), op garantie-overeenkomsten tussen de Staat en DNB (onder meer de Nederlandse deelneming in IMF) en deelneming in de door de BIS te verstrekken kredietfaciliteiten.

Daarnaast draagt Nederland in het kader van de ontwikkelingssamenwerking via algemene bijdragen bij aan multilaterale ontwikkelingsbanken en -fondsen. Deze bijdragen zijn direct na ondertekening meerjarig en onvoorwaardelijk verschuldigd. Voor een deel van de verplichtingen- en uitgavenramingen geldt dat door wisselkoersinvloeden de realisaties kunnen afwijken van de ramingen; dit deel van de realisaties is daarmee niet beleidsmatig te beïnvloeden.

2.2.5 Exportkredietverzekeringen en investeringsgaranties

A. Doelstelling

Het bieden van mogelijkheden voor verzekering van betalingsrisico’s die zijn verbonden aan export en investeringen in het buitenland, in aanvulling op de markt, en het creëren en handhaven van een gelijkwaardig speelveld voor bedrijven op dit vlak.

B. Rol en verantwoordelijkheid

Op basis van de Kaderwet Financiële Verstrekkingen Financiën biedt de Nederlandse Staat, ter aanvulling op de private markt, faciliteiten aan waarmee Nederlandse ondernemers en hun financiers betalingsrisico’s kunnen afdekken bij de Staat. Door middel van onder andere exportkrediet- en investeringsverzekeringen (de «EKV-faciliteit») wordt het concurrentievermogen van het Nederlandse bedrijfsleven bevorderd, zodat Nederlandse bedrijven grote en middellang of langlopend gefinancierde exportorders kunnen verwerven, hetgeen een positief effect heeft op de werkgelegenheid.

Sinds de stelselwijziging die op 1 januari in 2010 in werking is getreden, treedt de Staat op als verzekeraar en voert Atradius Dutch State Business N.V. de EKV-faciliteit uit, op naam en voor rekening en risico van de Staat. De Minister van Financiën is budgetverantwoordelijk. De Minister van Financiën is, samen met de Minister van Economische Zaken, Landbouw en Innovatie, beleidsverantwoordelijk voor het verstrekken van de verzekeringen.

Om te bevorderen dat Nederlandse exporteurs en hun financiers internationaal onder gelijke voorwaarden kunnen concurreren, wordt door Nederland in internationaal overleg gewerkt aan een gelijk speelveld op het gebied van de exportfinancieringssteun die door overheden wordt verleend. Zo worden in OESO- en EU-verband afspraken gemaakt over de voorwaarden waaronder exportkredietverzekeringen mogen worden verstrekt, zoals minimum premies, maximale looptijden, het gebruik van ontwikkelingshulpgelden als instrument voor exportbevordering, maatschappelijk verantwoord ondernemen en verantwoord leenbeleid. De OESO en de EU proberen op hun beurt te overleggen met niet-lidstaten over beperking van de overheidssteun.

Om inzicht te krijgen in de concurrentiepositie van de Nederlandse exportkredietverzekeringsfaciliteit, wordt door het Ministerie van Financiën jaarlijks een vergelijkend onderzoek uitgevoerd tussen de Nederlandse faciliteit en faciliteiten in een aantal voor de concurrentie relevante landen (de zogenaamde «benchmark»).

Ook wordt de doorlooptijd van verzekeringsaanvragen gemeten; het streven is deze termijn verder te verkorten zonder de kwaliteit van de beoordeling tekort te doen.

| In dagen | Realisatie 2010 | Begroting 2011 | Begroting 2012 | Begroting 2013 | Begroting 2014 | Begroting 2015 |

|---|---|---|---|---|---|---|

| Behandelduur | 39 | 34 | 34 | 34 | 34 | 34 |

| informatienavraag | 33 | 14 | 14 | 14 | 14 | 14 |

| Totale doorlooptijd | 72 | 48 | 48 | 48 | 48 | 48 |

Verder wordt het aanbod aan EKV- producten regelmatig herzien, om beter aan te sluiten bij de behoeften van exporteurs en de wijzigingen in het marktaanbod.

Internationaal is afgesproken dat exportkredietverzekeringsfaciliteiten over een langere periode kostendekkend moeten zijn, om concurrentievervalsing en daardoor marktverstoring te voorkomen. Dat betekent dat op lange termijn de premie-inkomsten voldoende moeten zijn om de uitvoeringskosten van de EKV-faciliteit en de schade-uitkeringen die niet teruggevorderd kunnen worden te dekken. De kostendekkendheid wordt door het Ministerie van Financiën gemeten middels het model voor Bedrijfseconomische Resultaatbepaling (BERB). Daaruit blijkt dat de Nederlandse EKV- faciliteit over de periode 1999 t/m 2010 een positief resultaat van € 123 mln. heeft geboekt.

Ook op het risicoprofiel van de bestaande EKV-portefeuille en van nieuwe aanvragen wordt door het Ministerie van Financiën nauwlettend toezicht gehouden, door middel van een Risk Management Framework, zodat onverantwoord grote schades worden voorkomen.

C. Beleidswijzigingen

Er zijn vooralsnog geen grote beleidswijzigingen voorzien in 2012. Diverse maatregelen die in 2010 en 2011 zijn genomen om exportkredietverzekeringen toegankelijker te maken zullen ook doorwerken in 2012.

Om de mogelijkheden voor het verzekeren van export door het Nederlandse midden- en kleinbedrijf te verbeteren, is in 2011 de MKB-exportversneller gelanceerd. Door eenvoudigere aanvraagprocedures is de exportkredietverzekeringfaciliteit toegankelijker gemaakt voor het MKB.

Voorts is besloten om de werkkapitaaldekking te verlengen zonder einddatum. Deze verzekering is tijdens de financiële crisis ingesteld om voorfinanciering door exporteurs te vergemakkelijken. Ook is de exportkredietgarantiefaciliteit verlengd tot en met 2012. Meer informatie over deze faciliteiten staat in de brief aan de Kamer van 10 november 2010 (kamerstuk 31 371, nr 354).