Algemene toelichting

Alle bedragen zijn opgenomen tegen nominale waarden en vermeld in duizenden euro’s tenzij anders vermeld. Door afronding van bedragen op duizenden euro’s, kunnen totaaltellingen niet aansluiten bij de som der delen. In de tabellen zijn specificaties cursief weergegeven. Belangrijke posten worden hieronder nader toegelicht. Hierbij is de nummering van de saldibalans aangehouden.

Specifieke toelichting per saldibalanspost

1. Uitgaven ten laste van de begroting

Deze post bevat de nog niet met het Ministerie van Financiën (Rijkshoofdboekhouding) verrekende begrotingsuitgaven 2014. Verrekening van de begrotingsuitgaven zal plaatsvinden nadat de Slotwet door de Staten-Generaal is vastgesteld.

2. Ontvangsten ten gunste van de begroting

Deze post betreft de nog niet met het Ministerie van Financiën (Rijkshoofdboekhouding) verrekende begrotingsontvangsten 2014. Verrekening van de begrotingsontvangsten zal plaatsvinden nadat de Slotwet door de Staten-Generaal is vastgesteld.

3. Liquide middelen

De liquide middelen bestaan uit de saldi op bankrekeningen en de bij kasbeheerders aanwezige kasgelden.

4. Rekening-courant Rijkshoofdboekhouding

Deze post geeft de financiële verhouding met de Rijkshoofdboekhouding weer. Het bedrag is per 31 december 2014 in overeenstemming met de opgave van de Rijkshoofdboekhouding.

5a. Begrotingsreserves

De interne begrotingsreserve Seno-Gom bedraagt ultimo 2014 ruim € 39 mln. De Seno-Gom portefeuille (onderdeel EKV) wordt afbeheerd.

In 2010 heeft Tennet de overname van het transportnet van E.ON (Transpower) definitief afgerond. Om deze overname te financieren heeft de staat een garantie van € 300 mln. aan de Stichting Beheer Doelgelden afgegeven. De premie die voortvloeit uit de garantie wordt jaarlijks in de per 1 januari 2010 opgerichte begrotingsreserve afgestort. De stand hiervan is 20,8 mln. ultimo 2014. Eventuele betalingen vloeien eveneens voort uit deze reserve.

In overeenstemming met het garantiekader voor risicoregelingen is er een begrotingsreserve voor de Exportkredietverzekering opgericht. Ultimo 2014 bedraagt de stand van deze reserve ruim 186 mln.

6. Uitgaven buiten begrotingsverband (=intra-comptabele vorderingen)

Onder de uitgaven buiten begrotingsverband zijn posten opgenomen, die met derden moeten worden verrekend.

7. Ontvangsten buiten begrotingsverband (=intra-comptabele schulden)

Onder de ontvangsten buiten begrotingsverband zijn de posten opgenomen, die aan derden moeten worden betaald. De stand ultimo 2014 heeft grotendeels betrekking op in het verleden ontvangen bedragen die nog verrekend moeten worden uit hoofde van provinciale opcenten, eurovignetten, afdrachten ABP en afdrachten loonheffing. Ultimo 2014 bevatte de consignatiekas ongeveer € 94,3 mln.

In 2006 en 2007 heeft DRZ in beslag genomen mobiele telefoons en central processing units, in verband met een vermeende BTW carrousel, verkocht om waardedaling te voorkomen. Justitie heeft in 2010 aangegeven dat de waarde van deze goederen uitgekeerd moet worden aan de rechtmatige eigenaren, omdat de BTW carrousel niet kan worden aangetoond. Zolang de rechthebbenden niet gevonden zijn, is het verschuldigde bedrag (€ 11,6 mln.) op de saldibalans van Financiën opgenomen. Justitie heeft nu aangegeven dat de rechthebbenden niet kunnen worden achterhaald en dat er sprake is van verbeurdverklaring. Dientengevolge is de € 11,6 mln. als ontvangst op de Financiënbegroting verwerkt.

9. Openstaande rechten

Deze post kan als volgt worden gespecificeerd.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Belastingvorderingen | 18.424.509 | 17.606.039 |

| Vorderingen Domeinen Roerende Zaken | 546.099 | 240.349 |

| BTW-Compensatiefonds | 5.942 | 2.348 |

| Overige | 25 | 25 |

| Totaal | 18.976.575 | 17.848.761 |

Toelichting openstaande rechten

Belastingvorderingen

De belangrijkste posten van de ultimo 2014 openstaande belastingvorderingen zijn vorderingen inzake:

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Vennootschapsbelasting | 4,5 | 4,5 |

| Inkomstenbelasting/premies volksverzekeringen | 4,5 | 4,5 |

| Omzetbelasting | 2,3 | 2,5 |

| Erf- en schenkbelasting | 0,9 | 1,1 |

| Loonbelasting/premies volksverzekeringen | 1,9 | 0,6 |

| Totaal | 14,1 | 13,2 |

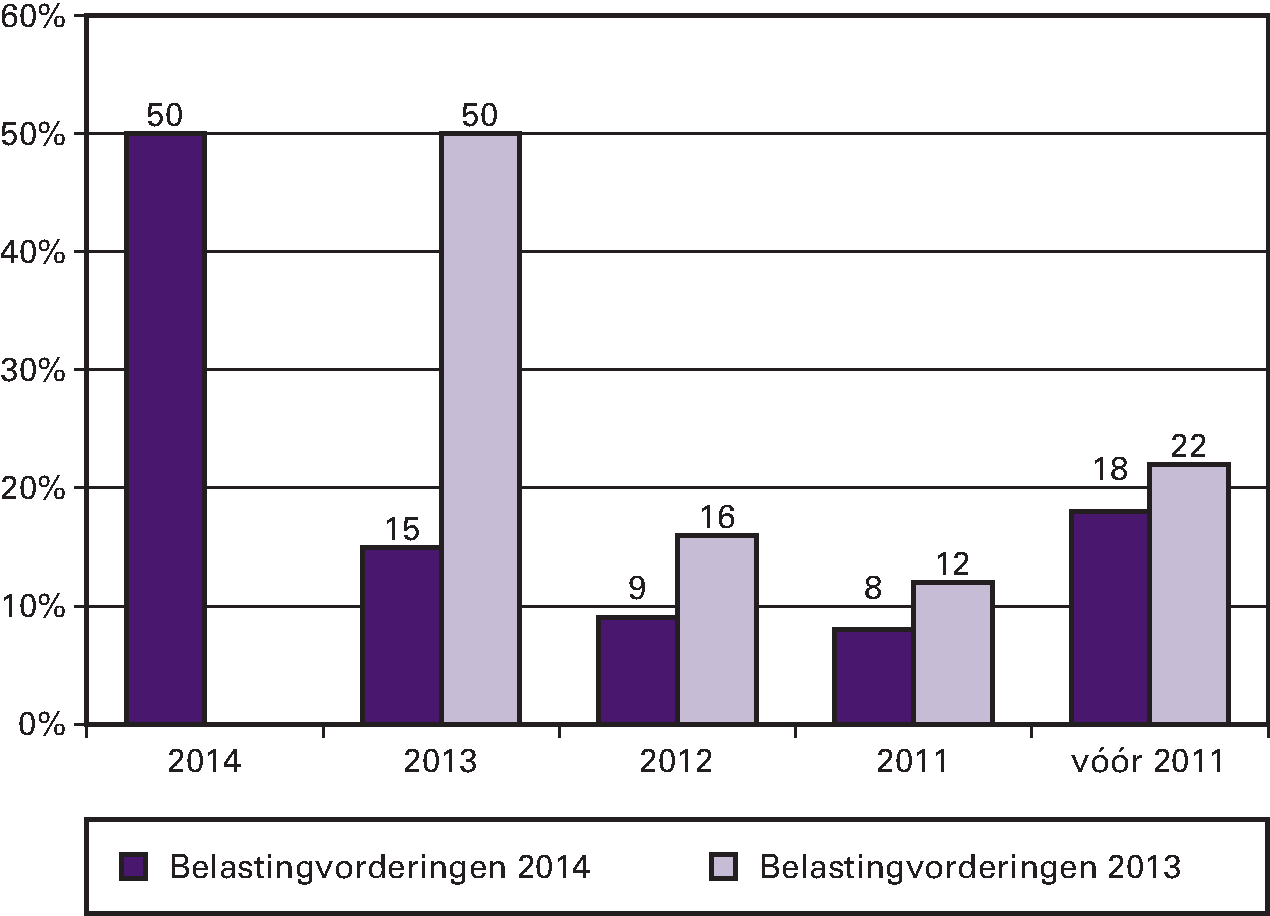

Het volgende overzicht geeft aan in welk jaar de belastingvorderingen zijn ontstaan.

Belastingvorderingen in procenten

Van het totale te vorderen bedrag zal uiteindelijk een aanzienlijk gedeelte niet inbaar zijn. Bij 43 % van de openstaande vorderingen is de betalingstermijn verstreken. Van deze achterstandsposten is 37% aan te merken als betwist, bijvoorbeeld omdat een bezwaarschrift is ingediend. Ook van de niet-betwiste rechten met een betalingsachterstand zal een gedeelte niet of moeilijk inbaar zijn, bijvoorbeeld als gevolg van faillissementen.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Ultimo vorig jaar | 17.606.039 | 19.142.596 |

| Conserverende aanslagen en rechten BCN vorig jaar | – 3.465.541 | – 3.641.682 |

| Ontstane rechten | 71.734.211 | 70.283.407 |

| Vervallen rechten: | ||

| – ontvangsten en overloop | – 2.390.236 | – 2.051.651 |

| – verleende verminderingen en negatieve aanslagen | – 65.442.813 | – 65.368.230 |

| – oninbaarlijdingen en kwijtscheldingen | – 1.961.047 | – 2.020.505 |

| – overloop | – 1.016.904 | – 2.203.437 |

| – rechten Belastingdienst Caribisch Nederland | 54.165 | 52.637 |

| – conserverende aanslagen lopend jaar IB/PVV | 3.156.180 | 3.212.556 |

| – conserverende aanslagen Erf- en schenkbelasting | 150.455 | 200.348 |

| Totaal | 18.424.509 | 17.606.039 |

Naast de niet direct invorderbare conserverende aanslagen (€ 3,3 mld.) zijn als rechten de openstaande belastingvorderingen (€ 15,1 mld.) opgenomen. Dit betreft het nominale bedrag van de in de debiteurenadministraties van de Belastingdienst geregistreerde openstaande invorderingsopdrachten. Deze zijn gecorrigeerd voor de betalingen die ultimo 2014 waren ontvangen maar nog niet waren verwerkt in de debiteurenadministraties.

Vorderingen Domeinen Roerende Zaken

De vorderingen van Domeinen bestaan voor 99,99% uit strategische verkopen roerende zaken.

De ouderdom van de vorderingen Domeinen is als volgt:

| Ontstaan in 2014 | 379.224 |

| Ontstaan in 2013 | 100.112 |

| Ontstaan in 2012 | 4.195 |

| Ontstaan in 2011 | 0 |

| Ontstaan vóór 2011 | 62.568 |

| Totaal | 546.099 |

Niet uit de saldibalans blijkende vordering

Tot de voorwaardelijke vorderingen kan het saldo van de Maintenance Of Value (MOV) posities worden gerekend (betreft internationale instellingen). De stand van de MOV-posities bedroeg 30 november 2014 € 65,8 mln. Het saldo van de MOV-posities kan afhankelijk van wisselkoersfluctuaties een vordering dan wel een verplichting voorstellen. Door de aandeelhouders van de internationale instellingen is echter besloten dat er geen uitkering van de MOV-verplichtingen zal plaatsvinden. Zodoende zullen er geen financiële transacties op basis van de MOV plaatsvinden, tenzij de aandeelhouders besluiten deze bevriezing op te heffen.

10. Extra-comptabele vorderingen

Deze post kan als volgt worden gespecificeerd.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Geconsolideerde vorderingen exportkredietverzekering | 605.750 | 646.104 |

| Overige vorderingen exportkredietverzekering | 271.519 | 273.629 |

| Leningen | 45.000 | 45.000 |

| Diverse toeslagen Belastingdienst | 1.520.617 | 1.386.148 |

| Overige | 90.038 | 65.659 |

| Subtotaal | 2.532.924 | 2.416.540 |

| Ontstaan als gevolg van de kredietcrisis | ||

| Security ING | 0 | 1.500.000 |

| Overbruggingskrediet SNS REAAL N.V. | 1.100.000 | 1.100.000 |

| Vordering IJslandse DGS | 158.765 | 720.903 |

| Alt-A portefeuille | 0 | 4.685.757 |

| Lening Griekenland | 3.198.380 | 3.198.380 |

| Subtotaal | 4.457.145 | 11.205.040 |

| Totaal | 6.990.069 | 13.621.580 |

Toelichting extra-comptabele vorderingen

Geconsolideerde vorderingen exportkredietverzekering

Verreweg het grootste deel van de geconsolideerde vorderingen (excl. consolidatierente) ad € 0,61 mld. is opgenomen in consolidatie-overeenkomsten in het kader van de Club van Parijs. Vorderingen begrepen in consolidatie-overeenkomsten zijn door landen erkende schulden waar een betalingsregeling voor geldt en kunnen derhalve worden beschouwd als recuperabel. Landen zijn echter niet altijd in staat de betalingsverplichtingen uit hoofde van zo’n regeling na te komen. In die gevallen worden doorgaans herconsolidaties afgesloten. Hierdoor verschuift de geplande ontvangst van provenu’s naar de toekomst. In de Club van Parijs wordt de kwijtschelding van schulden van de allerarmste landen vorm gegeven (in het kader van het Heavily Indebted Poor Countries (HIPC) initiatief). Als gevolg hiervan zullen deze landen in aanmerking komen voor verdergaande kwijtschelding van hun schulden uit hoofde van de exportkredietverzekering.

Leningen

Het bedrag van de leningen heeft betrekking op Kliq. Kliq is ontstaan uit het voormalige re-integratiebedrijf van Arbeidsvoorziening (Ministerie van Sociale Zaken en Werkgelegenheid) dat in 2002 is verzelfstandigd. In december 2005 is Kliq failliet gegaan. De liquidatie is nog niet afgerond.

Diverse toeslagen Belastingdienst

Deze vorderingen hebben betrekking op terugvorderingen van verstrekte toeslagen (kindgebonden budget, huur-, kinderopvang- en zorgtoeslag). De Belastingdienst heeft in 2014 op deze vorderingen € 1.934 mln. ontvangen. Een gedeelte van de toeslagvorderingen zal uiteindelijk niet of moeilijk inbaar zijn. In 2014 is voor € 90 mln. aan toeslagvorderingen buiten invordering gesteld.

Ouderdomsoverzicht van de vorderingen

De ouderdom van de vorderingen exclusief de geconsolideerde en overige vorderingen exportkredietverzekeringen, is als volgt:

| Ontstaan in 2014 | 270.434 |

| Ontstaan in 2013 | 1.558.812 |

| Ontstaan in 2012 | 339.717 |

| Ontstaan in 2011 | 199.069 |

| Ontstaan vóór 2011 | 3.744.768 |

| Totaal | 6.112.800 |

Security ING

In 2008 ontving ING een kapitaalinjectie van de staat van € 10 mld. De resterende € 1,5 mld. aan hoofdsom vergezeld van een vergoeding van € 750 mln. aan rente en premies is in 2014 ontvangen. Hiermee is de kapitaalinjectie in totaal afgelost.

Overbruggingskrediet SNS REAAL N.V.

Om te voorzien in de liquiditeitsbehoefte van SNS REAAL N.V. heeft de Staat bij de nationalisatie een overbruggingskrediet van € 1,1 mld. aan de holding verstrekt. Het overbruggingskrediet is in 2014 doorgerold, omdat SNS REAAL Holding in 2014 niet in staat was om zelfstandig in de financiering te voorzien.

Vordering IJslandse DGS

In 2008/2009 heeft De Nederlandsche Bank na het faillissement van Landsbanki een bedrag uitgekeerd van € 1,6 mld. aan de depositohouders. Hiervan namen de Nederlandse banken € 208 mln. voor hun rekening en de Nederlandse Staat € 1,4 mld. Als gevolg hiervan is er een vordering ontstaan van DNB op de boedel van Landsbanki en op het IJslandse DGS. Door de verkoop van de resterende vordering op de boedel (€ 623 mln.) bestaat het bedrag op de balans alleen uit de opgebouwde rente € 158,7 mln. Dit bedrag is gebaseerd op het akkoord wat weliswaar in een referendum door IJsland is verworpen, maar dat tot nadere orde in de saldibalans als uitgangspunt wordt genomen voor de berekening van de rente. Bij de IJslandse rechter loopt momenteel een procedure tegen het IJslandse depositogarantiestelsel om zowel de rentekosten als de uitvoeringskosten vergoed te krijgen. In IJsland staat bovendien nog een bedrag van circa € 11 mln. aan al eerder ontvangen IJslandse Kronen.

Alt-A portefeuille

In december 2013 heeft een eerste veiling van een deel van de Alt-A portefeuille plaatsgevonden. Begin 2014 hebben de laatste twee veilingen van de Alt-A portefeuille plaatsgevonden en is de lening van ING aan de staat volledig afgelost. Per eind 2014 is het uiteindelijke resultaat op de IABF gelijk aan € 1,46 mld. (inclusief € 0,4 mld. die was ontvangen van ING ter compensatie van de toekomstige garantiefees)29.

Lening Griekenland

In 2010 had Griekenland als eerste land van de eurozone problemen om zichzelf te blijven financieren op de markt. Als gevolg besloten de lidstaten van de eurozone samen met het IMF tot het verlenen van financiële steun door het verstrekken van bilaterale leningen. Deze zogenaamde Greek Loan Facility (GLF) bestond oorspronkelijk uit € 80 mld. aan bilaterale leningen van de landen van de eurozone en € 30 mld. van het IMF. In juli 2011 is besloten om de nog niet uitgekeerde leningen uit de GLF over te hevelen naar het EFSF. Vanuit de GLF is € 52,9 mld. uitgekeerd aan Griekenland. In 2012 zijn geen nieuwe leningen meer verstrekt aan Griekenland. Het Nederlandse aandeel in de GLF is daarmee in totaal € 3,2 mld.

Opeisbaarheid van de vorderingen

Het volgend overzicht geeft inzicht in de mate van opeisbaarheid van de extra-comptabele vorderingen.

| Opeisbaarheid | Bedrag |

|---|---|

| Direct opeisbare vorderingen | 938.407 |

| Op termijn opeisbare vorderingen | 6.051.662 |

| Totaal | 6.990.069 |

11. Extra-comptabele schulden

De schuld vloeit grotendeels voort uit verkopen van strategische goederen door Domeinen. Immers, de opbrengst moet worden doorbetaald aan het Ministerie van Defensie.

De ouderdom van de schulden is als volgt:

| Ontstaan in 2014 | 380.109 |

| Ontstaan in 2013 | 100.112 |

| Ontstaan in 2012 | 4.195 |

| Ontstaan in 2011 | 0 |

| Ontstaan vóór 2011 | 62.567 |

| Totaal | 546.983 |

12. Voorschotten

Deze post kan als volgt worden gespecificeerd.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Toeslagen | 14.297.538 | 18.270.322 |

| Personeel en Materieel | 54.125 | 43.596 |

| BTW-Compensatiefonds | 160.232 | 177.306 |

| Overige | 121.379 | 119.953 |

| Totaal | 14.633.274 | 18.611.177 |

Toeslagen

Deze post bestaat uit kinderopvangtoeslag (€ 3.516 mln.), huurtoeslag (€ 3.846 mln.), zorgtoeslag (€ 5.485 mln.) en kindertoeslag / kindgebonden budget (€ 1.450 mln.).

De voorschotten toeslagen zijn als volgt opgebouwd.

| Voorschotten Toeslagjaar | Kinderopvang | Huurtoeslag | Zorgtoeslag | Kindertoeslag / Kindgebonden budget |

|---|---|---|---|---|

| 2010 e.o. | 193 | 37 | 47 | 12 |

| 2011 | 197 | 256 | 336 | 89 |

| 2012 | 370 | 52 | 81 | 35 |

| 2013 | 796 | 279 | 611 | 206 |

| 2014 | 1.788 | 2.897 | 3.990 | 935 |

| 2015 | 172 | 325 | 420 | 173 |

| Totaal | 3.516 | 3.846 | 5.485 | 1.450 |

* De voorschotten m.b.t. toeslagjaar 2015 betreffen de eerste maandelijkse voorschottermijn, die in december 2014 is uitbetaald.

De uitkering van toeslagen is gevoelig voor misbruik en oneigenlijk gebruik (M&O), omdat de hoogte van de toeslag afhankelijk is van gegevens die toeslaggerechtigden zelf verstrekken. Het tegengaan van M&O bij de uitvoering van de wet- en regelgeving vormt een geïntegreerd onderdeel van het rechtshandhavingsbeleid.

Personeel en Materieel

Deze post betreft diverse voorschotten aan personeel. Daarnaast hebben deze voorschotten betrekking op betalingen aan diverse crediteuren waarvan de goederen/diensten nog geleverd dienen te worden.

BTW-Compensatiefonds

Dit zijn voorschotten die betrekking hebben op bijdragen aan gemeenten, provincies en Wgr-plusregio’s.

Overige voorschotten

Voor € 121,4 mln. betreft het ambtshalve voorschotten uitbetaald op de evenredige bijdrage verdeling (EBV). Deze voorschotten zijn uitbetaald aan burgers bij wie meer dan het maximum aan inkomensafhankelijke bijdrage in het kader van de zorgverzekeringswet is ingehouden. Het gehele bedrag is ontstaan in 2014.

Overzicht van het verloop en de ouderdom van de voorschotten

Dit betreffen voorschotten, waarvan de uitgaven reeds in het jaar van verstrekking ten laste van de begroting zijn gebracht. Het overzicht geeft inzicht in de ouderdom van de voorschotten en tevens is aangeven welk deel in 2014 tot afrekening is gekomen.

| Stand per 01-01-2014 | Verstrekt 2014 | Afgerekend 2014 | Stand per 31-12-2014 | |

|---|---|---|---|---|

| vóór 2011 | 424.643 | 135.834 | 288.809 | |

| 2011 | 1.467.621 | 589.039 | 878.582 | |

| 2012 | 4.725.521 | 4.187.680 | 537.841 | |

| 2013 | 11.993.392 | 10.078.777 | 1.914.615 | |

| 2014 | 0 | 11.546.889 | 533.462 | 11.013.427 |

| Totaal | 18.611.177 | 11.546.889 | 15.524.792 | 14.633.274 |

13. Garantieverplichtingen

Deze post kan als volgt worden gespecificeerd.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Deelnemingen | 61.903.978 | 59.108.987 |

| IMF | 47.503.587 | 45.344.977 |

| Ontwikkelingsbanken/NWB | 14.400.391 | 13.764.010 |

| Kernongevallen (WAKO) | 14.023.000 | 14.023.000 |

| Verzekeringen | 13.548.687 | 21.084.543 |

| Exportkredietverzekering | 13.373.677 | 20.858.068 |

| Investeringsverzekering | 175.010 | 226.475 |

| Stabiliteitsmechanisme EFSM | 2.778.000 | 2.790.000 |

| Stabiliteitsmechanisme EFSF | 49.640.411 | 49.640.411 |

| Garanties bancaire leningen | 0 | 9.892.984 |

| Counter Indemnity ABN AMRO | 0 | 950.000 |

| Garantie SNS Propertize B.V. | 3.600.000 | 4.166.410 |

| Garantie DNB winstafdracht | 5.700.000 | 5.700.000 |

| Garantie ESM | 35.445.400 | 35.445.400 |

| Overige | 3.534.303 | 3.457.502 |

| Totaal | 190.173.779 | 206.259.237 |

Toelichting openstaande garantieverplichtingen

Deelnemingen

-

• IMF: DNB draagt namens de staat, onder Staatsgarantie, bij aan de middelen van het Internationale Monetaire Fonds (IMF). Tijdens de Europese Raad van 9 december hebben de regeringsleiders en staatshoofden van de EU besloten de financiële slagkracht van het IMF te vergroten. Het IMF wordt hiermee in staat gesteld zijn rol in de schuldencrisis in Europa adequaat te vervullen. De landen van de eurozone hebben een totaal van € 150 mld. aan bilaterale leningen toegezegd om algemene middelen van het IMF te versterken. Het Nederlandse aandeel hierin is € 13,6 mld.

-

• Ontwikkelingsbanken (Wereldbank, EIB, EBRD, MIGA) en NWB: dit betreft het garantiekapitaal (de niet volgestorte aandelen) inzake de deelneming van de staat in het kapitaal van de betreffende banken. Slechts indien de banken in ernstige financiële problemen komen, kan om storting (vol- of bijstorting) van het garantiekapitaal worden gevraagd.

Kernongevallen (WAKO)

De staat dient, voor zover de vergoedingen uit anderen hoofde niet toereikend zijn om schade ten gevolge van een kernongeval te vergoeden, aanvullend openbare middelen beschikbaar te stellen. Momenteel zijn er in Nederland zeven kerninstallaties in de zin van de WAKO. Afhankelijk van het bedrag waarvoor de onderscheiden kerninstallaties aansprakelijk zijn, verschilt het door de staat maximaal beschikbaar te stellen bedrag tussen € 1.200 mln. en € 2.100 mln. per kernongeval.

Verzekeringen

De openstaande garantieverplichting betreft voornamelijk het risico (obligo) van de staat als verzekeraar van exportkredieten (€ 13,4 mld., is inclusief het uitstaande obligo van de oude Seno-Gom portefeuille van € 163,4 mln.) Daarnaast betreft de openstaande verplichting het risico uit hoofde Regeling Investeringsverzekeringen (RIV, € 175,0 mln.). In 2014 is bekeken of het valutarisico op een andere manier kon worden opgenomen in de saldibalans. Hier is uit voortgekomen dat het valutarisico vanaf 2014 wordt opgenomen tegen de koersen ultimo het verantwoordingsjaar. Dit was reeds gebruikelijk bij andere garanties met een valutarisico. Hierdoor is € 8,9 mld. aan vreemd valutarisico vervallen. Zie ook de toelichting bij de verplichtingenmutatie op artikel 5 Exportkredietverzekeringen, -garanties en investeringsverzekeringen.

Stabiliteitsmechanisme EFSM

De lidstaten van de eurozone (en van de EU wat betreft EFSM) hebben in 2010 als onderdeel van een totaalpakket aan maatregelen ter borging van de financiële stabiliteit de tijdelijke stabiliteitsmechanismen EFSM en EFSF opgericht. Het EFSM is een tijdelijk noodfonds voor alle landen in de EU, waar alle EU-lidstaten via hun aandeel in de Europese begroting garant staan. Via het EFSM is maximaal € 60 mld. beschikbaar voor steun. Voor Nederland gaat het dan om een garantstelling van ongeveer € 2,8 mld. In november 2010 heeft Ierland en in april 2011 Portugal een beroep gedaan op het EFSM voor respectievelijk € 22,5 mld. en € 24,3 mld. voor een periode van drie jaar. Sinds juli 2013 kan het EFSM geen nieuwe leningen meer aangaan. Het EFSM verstrekt nog wel de reeds aangegane leningen van Portugal en Ierland. Het EFSM blijft bestaan totdat de laatste leningen zijn afgelost.

Stabiliteitsmechanisme EFSF

Het EFSF is een tijdelijk noodfonds voor alle lidstaten van de eurozone, waar alle lidstaten van de eurozone via hun aandeel garant staan. Het Nederlandse aandeel in het EFSF bedraagt circa 6,1%. Het tijdelijke noodfonds EFSF gaat sinds juli 2013 geen nieuwe leningenprogramma’s meer aan. Hierop is besloten eind 2013 om het garantieplafond neerwaarts bij te stellen tot de benodigde geraamde garanties aan het EFSF (garanties op de hoofdsom, overgaranties en rentegaranties) voor de huidige programma’s van Ierland, Portugal en Griekenland en de benodigde geraamde garantie voor het aanhouden van de kasreserve van het EFSF ten behoeve van het rente-uitstel van Griekenland aan het EFSF. Het garantieplafond bedraagt daarmee € 49,6 mld. Momenteel ontvangt alleen Griekenland nog leningen van het EFSF. Ierland en Portugal hebben het leningenprogramma van het EFSF afgesloten. Het EFSF blijft bestaan totdat de laatste leningen zijn afgelost. Dat betekent dat de garanties die Nederland afgeeft aan het EFSF ook nodig zijn totdat alle leningen zijn afgelost. In de raming van de garanties aan het EFSF wordt uitgegaan van een gemiddelde maximale looptijd van 32,5 jaar van de leningen aan Griekenland en een gemiddelde maximale looptijd van 30 jaar van de leningen aan Ierland en Portugal. Daarnaast wordt gerekend met een rente van 4% per jaar. Na het aflopen van het nog resterende EFSF-programma’s aan Griekenland zal bezien worden in hoeverre het garantieplafond kan worden bijgesteld.

Garanties bancaire leningen

In oktober 2008 is de garantieregeling van € 200 mld. voor de uitgifte van middellang schuldpapier in het leven geroepen voor banken vanwege een gebrekkig functioneren van de kapitaalmarkt voor middellange termijnfinanciering. Hierdoor konden financiële instellingen die problemen ondervonden bij het aantrekken van financiering op de kapitaalmarkt een beroep doen op de garantieregeling. De openstelling van het garantieloket is twee keer verlengd, voor het laatst op 1 juli 2010 tot en met 31 december 2010. Per 1 januari 2011 is de garantieregeling bancaire leningen gesloten en kunnen er geen aanvragen meer worden ingediend. Ultimo 2013 stond er nog een kleine € 10 mld. aan gegarandeerde leningen uit. De laatste gegarandeerde lening is begin december 2014 afgelost. Hiermee is de garantieregeling definitief afgewikkeld. Over de gehele looptijd, 2008 t/m 2014, hebben er geen schade-uitkeringen plaatsgevonden. De staat heeft in totaal € 1,38 mld. aan premie ontvangen.

Counter indemnity ABN AMRO

ABN AMRO heeft met de Deutsche Bank, de eigenaar van HBU, een akkoord bereikt om de wederzijdse aansprakelijkheden, die tussen ABN AMRO en HBU waren ontstaan na de afsplitsing van HBU van ABN AMRO, tussen beide partijen te beëindigen. Hiermee is ook de garantie van de staat aan ABN AMRO van € 950 mln. beëindigd. ABN AMRO heeft de staat over de jaren 2010 t/m 2014 in totaal € 116 mln. aan premie betaald.

Garantie SNS Propertize B.V.

De staat garandeert de door SNS Propertize B.V. aangetrokken schuld. De maximale omvang van deze garantie was inclusief de verschuldigde rente, € 4,16 mld. De maximale omvang is per jaareinde met € 566 mln. afgenomen tot € 3,6 mld.

Garantie DNB winstafdracht

Aan de Nederlandsche Bank (DNB) is een garantie ter grootte van maximaal € 5,7 mld. verstrekt. Met de garantie wordt het buffervermogen van DNB versterkt. De langjarige afspraak leidt ertoe dat er (nu) geen noodzaak bestaat het buffervermogen van DNB te versterken via winstinhoudingen of voorzieningen. Anders dan in voorgaande jaar worden de crisisgerelateerde inkomsten uit hoofde van Europese steunoperaties als winst uitgekeerd30.

Stabiliteitsmechanisme ESM

In december 2010 is besloten tot oprichting van een permanent stabiliteitsmechanisme, het Europese Stabilisatie Mechanisme (ESM). In 2012 hebben de lidstaten van de Eurozone de ratificatie van het ESM-Verdrag voltooid en op 8 oktober 2012 is het ESM-Verdrag en daarmee het permanente noodfonds in werking getreden. Het ESM heeft een effectieve leencapaciteit van € 500 mld. en bestaat voor € 80 mld. uit volgestort kapitaal en € 620 mld. uit oproepbaar kapitaal. Het Nederlandse aandeel bestaat voor € 4,6 mld. uit volgestort kapitaal en € 35,4 mld. oproepbaar kapitaal. Sinds de inwerkingtreding van het ESM, is het ESM het voornaamste noodfonds. Het ESM heeft in 2013 financiële steun verstrekt aan Spanje en Cyprus. Op 25 maart 2013 bereikte de Eurogroep een akkoord over een leningenprogramma voor Cyprus. Het leningenpakket bedraagt in totaal maximaal € 10 mld., waarvan circa € 9 mld. afkomstig is van het ESM en circa € 1 mld. van het IMF. Spanje heeft inmiddels het leningenprogramma succesvol afgerond, er worden geen nieuwe leningen meer verstrekt.

Niet in de balans opgenomen garantieverplichting

De staat heeft op grond van haar overeenkomst met de FMO (overeenkomst Staat-FMO van 16 november 1998) instandhoudingsverplichtingen ten opzichte van de FMO na eventuele uitputting van haar Reserverekening Algemene Risico's (RAR Fonds) en bij onvoldoende dekking van bijzondere bedrijfsrisico’s. Deze verplichtingen zijn vastgelegd in artikel 7 van de overeenkomst Staat-FMO. Daarnaast heeft de staat op grond van artikel 8 van haar overeenkomst met FMO nog andere financiële zekerheidsverplichtingen ten opzichte van FMO.

De staat heeft bij het verkopen van deelnemingen een aantal garanties en vrijwaringen afgegeven met betrekking tot de deelneming die verkocht zijn. Het betreft hier meer algemene garanties en vrijwaringen die niet kwantificeerbaar zijn.

14. Openstaande verplichtingen

Deze post kan als volgt worden gespecificeerd.

| Ultimo 2014 | Ultimo 2013 | |

|---|---|---|

| Meerjaren verplichting aan ING | 0 | 2.722.011 |

| Deelnemingen ontwikkelingsbanken | 1.331.974 | 723.550 |

| Overige | 333.762 | 1.515.393 |

| Totaal | 1.665.736 | 4.960.954 |

Meerjaren verplichting aan ING

Als gevolg van de overeenstemming die is bereikt met ING over de beëindiging van de Illiquid Assets Back-up Facility is de meerjaren betalingsverplichting aan ING volledig afgehandeld in 2014.

Niet in de balans opgenomen verplichting

Op basis van artikel 16 van het Besluit Inbeslaggenomen Voorwerpen zal een bedrag van tussen de € 1 mln. en € 2 mln. nog worden overgebracht naar de begroting van Veiligheid en Justitie. Als het bedrag over 2014 definitief is vastgesteld, zal het als verplichting jegens Veiligheid en Justitie worden opgenomen op de saldibalans van Financiën.

15. Deelnemingen

De post deelnemingen bestaat uit de aandelen in Nederlandse ondernemingen en de aandelen in internationale instellingen. De deelnemingen zijn als volgt gewaardeerd:

-

• Nederlandse ondernemingen: op basis van de historische aanschafwaarde. Voor Tennet, DNB en N.V. Luchthaven Schiphol zijn de historische aanschafwaarden onbekend. Deze zijn dan ook opgenomen tegen de nominale waarde.

-

• Internationale instellingen: op basis van het gestorte kapitaal (oorspronkelijke aankoopprijs) en nog te storten kapitaal uit hoofde van een betalingsverplichting (paid-in capital). Voor het restant dat niet als deelneming is opgenomen, is een garantieverplichting verstrekt (callable capital), die onder saldibalanspost 13 is opgenomen.

De deelnemingen kunnen als volgt gespecificeerd worden. In de laatste kolom van het overzicht is het deelnemingspercentage ultimo 2014 vermeld.

| Ultimo 2014 | Ultimo 2013 | Aandeel in % | |

|---|---|---|---|

| Nederlandse ondernemingen | |||

| Nederlandse Gasunie N.V. | 10.067.312 | 10.067.312 | 100 |

| NS N.V. | 1.012.265 | 1.012.265 | 100 |

| Tennet B.V. | 700.000 | 700.000 | 100 |

| De Nederlandsche Bank (DNB) | 500.000 | 500.000 | 100 |

| Bank Nederlandse Gemeenten (BNG) | 69.613 | 69.613 | 50 |

| N.V. Luchthaven Schiphol | 58.937 | 58.937 | 69,7 |

| Havenbedrijf Rotterdam | 462.500 | 462.500 | 29,17 |

| Overige | 112.954 | 167.546 | div. |

| Subtotaal | 12.983.581 | 13.038.173 | |

| Na reorganisatie ABN AMRO en Fortis Bank Nederland | |||

| ABN AMRO Group N.V. | 0 | 0 | 100 |

| ASR Nederland N.V. | 0 | 0 | 100 |

| RFS Holdings B.V. | 0 | 0 | 1,25 1 |

| Onderverdeling na reorganisatie is onbekend | 27.955.000 | 27.955.000 | |

| SNS REAAL N.V. | 2.200.000 | 2.200.000 | 100 |

| Propertize B.V. | 500.000 | 500.000 | 100 |

| Subtotaal | 43.638.581 | 43.693.173 | |

| Internationale instellingen | |||

| Wereldbank (IBRD) | 255.038 | 213.810 | 2,14 |

| EFSF | 1.623 | 1.623 | 5,7 |

| ESM | 4.573.600 | 3.658.880 | 5,7 |

| Europese Investeringsbank (EIB) | 969.040 | 969.040 | 4,48 |

| Europese Bank voor Wederopbouw en Ontwikkeling (EBRD) | 155.250 | 155.250 | 2,51 |

| Internationale Financieringsmij. (IFC) | 46.233 | 40.725 | 2,34 |

| Multilateraal Agentschap van | |||

| Investeringsgaranties (MIGA) | 6.466 | 5.696 | 2,16 |

| Subtotaal | 6.007.250 | 5.045.024 | |

| Totaal | 49.645.831 | 48.738.197 |

Toelichting deelnemingen

Certificering aandelen na reorganisatie ABN AMRO N.V. en Fortis Bank Nederland, SNS REAAL N.V. en Propertize B.V.

In 2012 is het belang dat de staat houdt in RFS Holdings B.V. overgedragen aan de Stichting Administratiekantoor Beheer Financiële Instellingen (NLFI) tegen uitgifte van certificaten in het kapitaal van de onderneming. Daarnaast zijn de aandelen in SNS REAAL N.V. en Propertize B.V. per ultimo 2013 eveneens onder certificering overdragen aan de Stichting Administratiekantoor Beheer Financiële Instellingen (NLFI).

SNS REAAL N.V. en Propertize B.V.

Op 1 februari 2013 heeft de Minister van Financiën SNS REAAL N.V. genationaliseerd. Daarmee kreeg de staat er een nieuwe deelneming bij. Op 31 december 2013 is de vastgoedtak Property Finance afgesplitst van SNS Bank, waarmee dit een separate deelneming is geworden en hernoemd tot Propertize B.V. In SNS Bank en SNS REAAL N.V. (de holding) werd respectievelijk € 1,9 mld. en € 0,3 mld. aan kapitaal geïnjecteerd. Aan het afgesplitste Propertize B.V. werd een bedrag van 500 mln. gefourneerd.

Als onderdeel van de nationalisatie zijn alle aandelen SNS REAAL N.V., alle Stichting Beheer SNS REAAL N.V. Core Tier 1 capital securities, alle achtergestelde obligaties van SNS REAAL N.V. en SNS Bank, alle participatiecertificaten SNS Bank onteigend ten name van de Nederlandse Staat en zijn alle onderhandse achtergestelde schulden van SNS REAAL N.V. en SNS Bank onteigend ten name van de Stichting Afwikkeling Onderhandse Schulden SNS REAAL N.V. De Core Tier 1 capital securities van de Nederlandse Staat, de Stichting Beheer SNS REAAL N.V. Core Tier 1 capital securities, de achtergestelde obligaties en participatiecertificaten zijn als agio gestort op de gewone aandelen SNS REAAL N.V. De onderhandse achtergestelde schulden zijn als belastbaar resultaat aan het eigen vermogen van SNS REAAL N.V. toegevoegd.

ESM

Als onderdeel van de gemaakte afspraken volstort Nederland per 2014 voor € 914,7 mln. in het maatschappelijk aandelenkapitaal van ESM.

Niet in de saldibalans opgenomen «deelnemingen»

Zowel de Staatsloterij (SENS) als Holland Casino hebben de juridische status van stichting. Het kansspelbeleid met de daaraan gekoppelde vergunningen behoren toe aan het Ministerie van Veiligheid en Justitie. Het Ministerie van Financiën onderhoudt de financiële betrekkingen. Financiën ontvangt de opbrengsten en houdt toezicht conform de statuten.