A. Algemene doelstelling

Het genereren van inkomsten voor de financiering van overheidsbeleid. Solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving is hiervoor de basis. Doeltreffende en doelmatige uitvoering van die wet- en regelgeving zorgen er voor dat burgers en bedrijven bereid zijn hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance).

B. Rol en verantwoordelijkheid

De Minister van Financiën is verantwoordelijk en heeft een regisserende rol op het terrein van de fiscaliteit. Daarbij gaat het om:

-

• het te voeren fiscale beleid;

-

• het opstellen van fiscale wet- en regelgeving;

-

• het internationaal behartigen van de Nederlandse fiscale belangen.

De Minister van Financiën is verantwoordelijk en heeft een uitvoerende rol op het terrein van:

-

• de heffing en inning van de rijksbelastingen en douanerechten;

-

• de heffing en inning van de premies werknemers- en volksverzekeringen;

-

• de heffing en inning van de inkomensafhankelijke bijdragen Zorgverzekeringswet;

-

• de heffing en inning voor derden van een aantal belastingen, heffingen en overige vorderingen;

-

• de vaststelling en de uitbetaling van toeslagen;

-

• de controle op VGEM-aspecten (veiligheid, gezondheid, economie en milieu) bij invoer, doorvoer en uitvoer van goederen;

-

• handhavingstaken op het gebied van de economische ordening en financiële integriteit.

Op grond van de Algemene wet inzake rijksbelastingen (AWR) voert de Belastingdienst de heffing en inning van de rijksbelastingen uit. Op grond van de Algemene wet Inkomensafhankelijke Regelingen (Awir) voert Belastingdienst/Toeslagen de toeslagregelingen uit voor de Ministeries van Binnenlandse Zaken en Koninkrijksrelaties, Sociale Zaken en Werkgelegenheid en Volksgezondheid, Welzijn en Sport. Op grond van de Algemene douanewet voert de Douane de controle op VGEM-aspecten uit. Op grond van de Wet op de bijzondere opsporingsdiensten voert de Fiscale Inlichtingen- en Opsporingsdienst (FIOD) de handhavingstaken uit op het gebied van de economische ordening en financiële integriteit.

De Minister bevordert, door inzet van de Belastingdienst, naleving van wet- en regelgeving door passende dienstverlening te leveren, massale processen juist en tijdig uit te voeren, adequaat toezicht uit te oefenen en waar nodig naleving bestuurs- of strafrechtelijk af te dwingen.

C. Beleidswijzigingen

Op 19 mei 2014 is de Brede Agenda voor de Belastingdienst door de Staatssecretaris van Financiën aan de Kamer gestuurd. Ter uitwerking hiervan heeft de Staatssecretaris op 20 mei 2015 zijn Investeringsagenda Belastingdienst aan de Tweede Kamer gezonden16. De voorstellen uit deze Investeringsagenda die betrekking hebben op 2016 worden toegelicht in de beleidsagenda (2.1).

D1. Budgettaire gevolgen van beleid

De Belastingdienst wordt beschouwd als een grote uitvoeringsorganisatie vanwege het budget (€ 3,1 mld. in 2016) en het aantal medewerkers, daarnaast is er veel politieke en maatschappelijke aandacht voor de werkzaamheden van de Belastingdienst. Via een eigen begrotingsartikel is het mogelijk inzicht te geven in de verschillende werkzaamheden, uitgaven en ontvangsten van de Belastingdienst.

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | 2.933.935 | 3.312.896 | 3.102.765 | 2.806.239 | 2.669.924 | 2.559.735 | 2.520.535 |

| Waarvan garantieverplichtingen: | |||||||

| Garantieprocesrisico's | 378 | 245 | 245 | 245 | 245 | 245 | 245 |

| Uitgaven (1) + (2) | 3.210.167 | 3.312.896 | 3.102.765 | 2.806.239 | 2.669.924 | 2.559.735 | 2.520.535 |

| (1) Programma-uitgaven | 229.451 | 279.664 | 238.304 | 176.304 | 156.304 | 121.304 | 121.304 |

| waarvan juridisch verplicht | 100% | ||||||

| Rente | 223.783 | 273.750 | 232.390 | 170.390 | 150.390 | 115.390 | 115.390 |

| Belasting- en invorderingsrente | 223.783 | 273.750 | 232.390 | 170.390 | 150.390 | 115.390 | 115.390 |

| Bekostiging | 5.668 | 5.914 | 5.914 | 5.914 | 5.914 | 5.914 | 5.914 |

| Proceskosten | 3.865 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 |

| Overige programma-uitgaven | 1.803 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 |

| (2) Apparaatsuitgaven | 2.980.716 | 3.033.232 | 2.864.461 | 2.629.935 | 2.513.620 | 2.438.431 | 2.399.231 |

| Personele uitgaven | 2.197.951 | 2.191.839 | 2.090.805 | 1.938.032 | 1.843.140 | 1.769.689 | 1.732.698 |

| waarvan: Eigen personeel | 1.957.091 | 2.001.750 | 1.920.364 | 1.807.041 | 1.715.899 | 1.643.698 | 1.606.707 |

| waarvan: Inhuur externen | 240.860 | 190.089 | 170.441 | 130.991 | 127.241 | 125.991 | 125.991 |

| Materiële uitgaven | 782.765 | 841.393 | 773.656 | 691.903 | 670.480 | 668.742 | 666.533 |

| waarvan: ICT | 237.586 | 261.217 | 240.673 | 226.378 | 218.396 | 215.134 | 214.634 |

| waarvan: Bijdrage SSO's | 211.555 | 191.040 | 185.412 | 157.892 | 149.024 | 150.700 | 151.208 |

| waarvan: Overige | 333.624 | 389.136 | 347.571 | 307.633 | 303.060 | 302.908 | 300.691 |

| Ontvangsten (3) + (4) | 116.225.745 | 115.444.118 | 116.447.338 | 122.238.960 | 127.657.664 | 132.992.487 | 138.519.905 |

| (3) Programma-ontvangsten | 116.204.039 | 115.421.444 | 116.415.523 | 122.201.095 | 127.620.349 | 132.955.322 | 138.482.740 |

| Waarvan: | |||||||

| Belastingontvangsten | 115.402.186 | 114.525.846 | 115.517.770 | 121.295.342 | 126.700.596 | 132.032.569 | 137.558.987 |

| Rente | 372.452 | 440.000 | 441.500 | 447.900 | 459.800 | 461.500 | 461.700 |

| Belasting- en invorderingsrente | 372.452 | 440.000 | 441.500 | 447.900 | 459.800 | 461.500 | 461.700 |

| Boetes en schikkingen | 218.885 | 238.322 | 238.977 | 240.577 | 242.677 | 243.977 | 244.777 |

| Ontvangsten boetes en schikkingen | 218.885 | 238.322 | 238.977 | 240.577 | 242.677 | 243.977 | 244.777 |

| Bekostiging | 210.516 | 217.276 | 217.276 | 217.276 | 217.276 | 217.276 | 217.276 |

| Kosten vervolging | 210.516 | 217.276 | 217.276 | 217.276 | 217.276 | 217.276 | 217.276 |

| (4) Apparaatsontvangsten | 21.706 | 22.674 | 31.815 | 37.865 | 37.315 | 37.165 | 37.165 |

D2. Budgetflexibiliteit

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan belastingplichtigen. De rente-uitgaven komen voort uit de Algemene wet inzake rijksbelastingen en de Invorderingswet 1990 en zijn voor 100% juridisch verplicht. Er is geen einddatum voor deze regeling vastgesteld.

Bekostiging

De uitgaven onder bekostiging betreffen onder andere de proceskostenvergoeding aan belastingplichtigen indien hun bezwaar of beroep wordt gehonoreerd. De regeling ligt vast in de Algemene wet bestuursrecht. De uitgaven zijn 100% juridisch verplicht. Verder valt onder dit budget een bijdrage aan de Waarderingskamer die 100% juridisch verplicht is op basis van Wet waardering onroerende zaken. Er is geen einddatum voor deze regeling vastgesteld.

E. Toelichting op de instrumenten

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan (uitgaven) of ontvangen van (ontvangsten) belastingplichtigen.

Bekostiging

Uitgaven: belastingplichtigen komen in aanmerking voor een proceskostenvergoeding, indien zij in het gelijk worden gesteld bij een bezwaar- of beroepsprocedure.

De overige programma-uitgaven bestaan onder andere uit een bijdrage aan de Waarderingskamer en de Douaneraad.

Ontvangsten: aan belastingschuldigen worden de kosten doorberekend van invorderingsmaatregelen (aanmaning, dwangbevel, beslaglegging, etc.). Dit gebeurt op grond van de Kostenwet invordering rijksbelastingen.

Belastingontvangsten

De in de tabel budgettaire gevolgen opgenomen belastingontvangsten zijn netto-ontvangsten. De netto-ontvangsten zijn gelijk aan de totale belastingontvangsten minus de afdrachten aan het Gemeentefonds en het Provinciefonds op grond van de Financiële verhoudingswet, en minus de afdrachten aan het Btw-compensatiefonds en het BES-fonds.

In onderstaande tabel staat de aansluiting van de Miljoenennota 2016 met het hoofdstuk IX. De Miljoenennota bevat een toelichting op de belastingontvangsten.

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|

| Totale belastingontvangsten | 138.431.449 | 145.735.472 | 147.901.970 | 153.253.957 | 158.282.770 | 163.473.559 | 168.811.565 |

| Afdracht Gemeentefonds | 18.741.001 | 27.246.482 | 27.338.731 | 26.923.849 | 26.703.127 | 26.567.847 | 26.385.794 |

| Afdracht Provinciefonds | 1.295.740 | 1.077.398 | 2.160.334 | 2.150.390 | 1.994.580 | 1.988.661 | 1.982.302 |

| Afdracht BTW-Compensatiefonds | 2.953.836 | 2.851.726 | 2.851.726 | 2.851.726 | 2.851.726 | 2.851.726 | 2.851.726 |

| Afdracht BES- fonds | 38.686 | 34.020 | 33.409 | 32.650 | 32.741 | 32.756 | 32.756 |

| Belastingontvangsten IX | 115.402.186 | 114.525.846 | 115.517.770 | 121.295.342 | 126.700.596 | 132.032.569 | 137.558.987 |

Belastinguitgaven

Conform de conclusie van het kabinet naar aanleiding van de «beleidsdoorlichting evaluatie belastinguitgaven» (Kamerstukken II 2009/10, 31 935, nr. 6), worden de belastinguitgaven die onder verantwoordelijkheid vallen van het Ministerie van Financiën in deze begroting weergegeven. Het zijn vooral fiscale faciliteiten die geen directe relatie hebben met een specifiek beleidsterrein van andere departementen.

| Belastinguitgaven | Budgettair belang (mln. euro) in 2016 |

|---|---|

| Doorschuiven inkomen aanmerkelijk belang bij aandelenfusie | 100 |

| Kindertoeslag forfaitair rendement | – |

| Vrijstelling rechten op kapitaaluitkering bij overlijden forfaitair rendement | 24 |

| Vrijstelling rechten op bepaalde kapitaaluitkeringen | 928 |

| Aftrek wegens geen of geringe eigenwoningschuld | 412 |

| Giftenaftrek | 323 |

| Faciliteiten successiewet algemeen nut beogende instellingen (ANBI) | 207 |

| Omzetbelasting vrijstelling vakbonden, werkgeversorganisaties, politieke partijen en kerken | 196 |

| Omzetbelasting vrijstelling fondsenwerving | 55 |

| Vrijstelling motorrijtuigenbelasting motorrijtuigen van 40 jaar of ouder | 70 |

| Vrijstelling motorrijtuigenbelasting reinigingsdiensten | 1 |

Boetes en schikkingen

Deze ontvangstenpost betreft de opbrengsten van bestuurlijke boetes en van fiscale strafbeschikkingen.

Apparaatsbudgetten

Apparaatsuitgaven

De apparaatsuitgaven van de Belastingdienst betreffen personeel (ca. € 2,1 mld.) en materieel (ca. € 0,8 mld.). Het apparaatsbudget betreft de uitvoeringskosten voor het primaire proces binnen de Belastingdienst en de ondersteuning daarvan. Het primaire proces omvat de bedrijfsonderdelen: Belastingen, Douane, Toeslagen, FIOD, BelastingTelefoon, Centrale Administratie en het Directoraat-Generaal Belastingdienst. De ondersteuning betreft: Centrum voor Kennis en Communicatie, Centrum voor Facilitaire Dienstverlening, het Centrum voor Applicatieontwikkeling en Onderhoud en het Centrum voor Infrastructuur en Exploitatie.

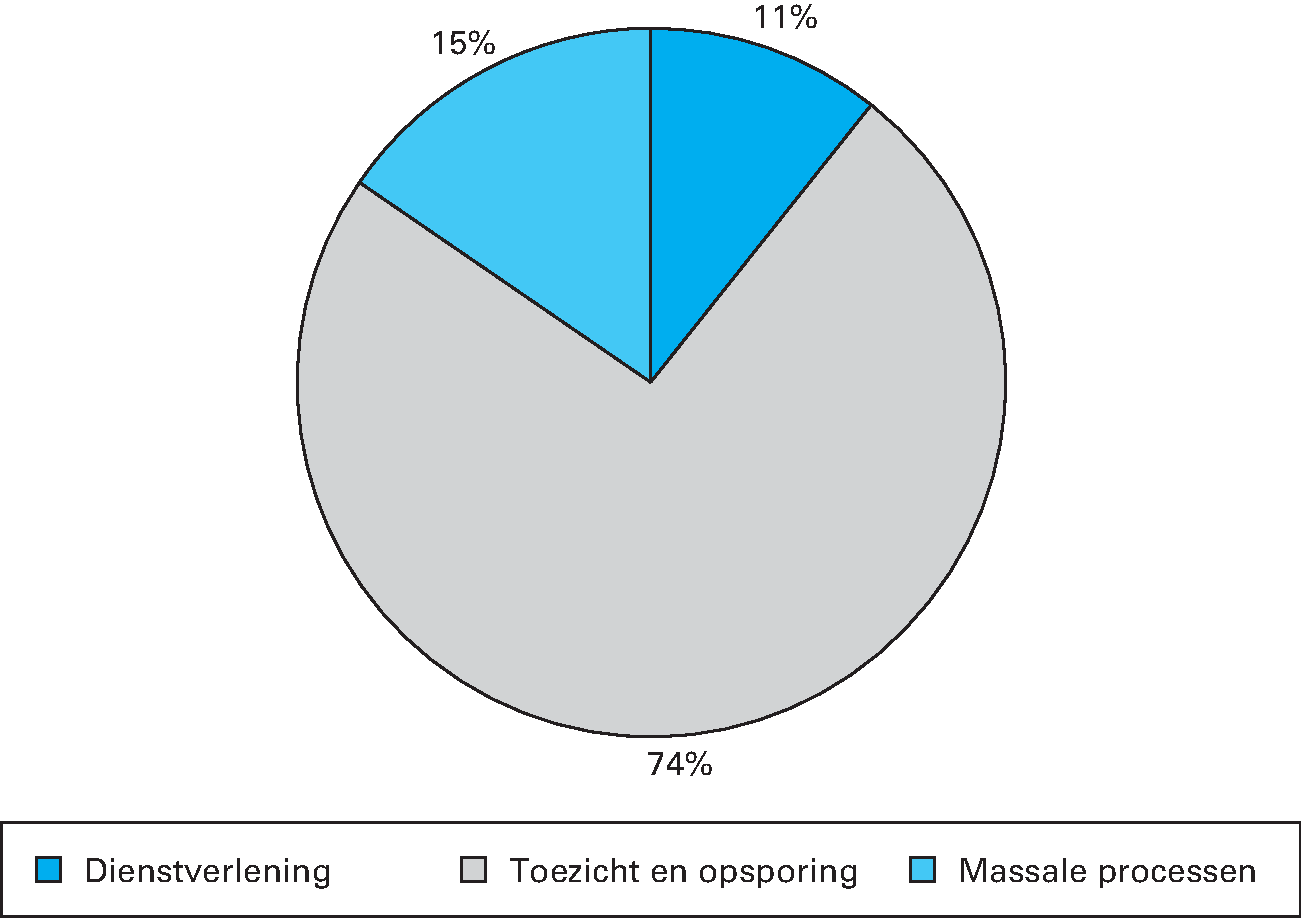

Onderstaand cirkeldiagram geeft een verdeling op hoofdlijnen (in %) van de inzet van personele capaciteit op de instrumenten dienstverlening, toezicht en opsporing en massale processen. De verdeling is op basis van de formatie van de Belastingdienst in 2014.

Inzet capaciteit op instrumenten (in %)

Apparaatsontvangsten

De apparaatsontvangsten ad € 31,8 mln. bestaan onder andere uit ontvangsten in verband met werkzaamheden die de Belastingdienst voor andere overheidsorganisaties uitvoert.

Hieronder wordt het beleid rondom het opstellen van fiscale wet- en regelgeving toegelicht (F1) en komen de verschillende (bedrijfs)onderdelen binnen de Belastingdienst inclusief meetbare gegevens aan de orde (F2). Dit zijn dienstverlening, handhaving (te onderscheiden in handhaving belastingen, toeslagen, douane en FIOD), inning en massale processen.

F1. Fiscaal beleid en wetgeving

Genereren van inkomsten – fiscale wet- en regelgeving

Het genereren van inkomsten ten behoeve van uitgaven voor de rijksbelastingen, de sociale fondsen en de zorgverzekeringen door middel van het ontwikkelen van solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving die ook in internationale context werkbaar is.

In het pakket Belastingplan 2016 worden verschillende maatregelen getroffen die zullen leiden tot een vereenvoudiging voor de uitvoeringspraktijk. Het betreft de integratie van de Research and Development Aftrek (RDA) in de speur en ontwikkelingswerk (S&O) afdrachtvermindering, een vereenvoudiging van de verbruiksbelasting van alcoholvrije dranken, het vervallen van de mogelijkheid van jaarbetalingen in de Motor- en Rijtuigenbelasting (MRB), een vereenvoudiging van de definitie geneesmiddelen, een vereenvoudiging van het fiscaal procesrecht, de invoering van een opschortende werking van hoger beroep bij toeslagen, een vereenvoudiging van de informatieplicht bij eigenwoningschuld anders dan bij aangewezen administratieplichtigen, de invoering van een fictie bij de exportheffing afvalstoffen, het afschaffen van de minimumwaarderingsregel bij afkoop van lijfrenten en de vervanging van premiekortingen door loonkostenvoordelen.

Bij alle hervormingen zal veel aandacht uitgaan naar de uitvoerbaarheid van de maatregelen, zoals aangekondigd in de brief «Brede Agenda voor de Belastingdienst».

De fiscale wet- en regelgeving wordt ook in grote mate beïnvloed door internationale ontwikkelingen. In het verleden was het grootste probleem dubbele belasting: dezelfde winst werd in meerdere landen belast. Nederland heeft een groot belang bij het voorkomen van dubbele belasting. Om dezelfde schaalvoordelen te kunnen halen als concurrenten moeten Nederlandse bedrijven internationaal actief zijn. De verschillen tussen nationale systemen hebben echter ook structuren mogelijk gemaakt waardoor helemaal geen belasting wordt betaald. Met name grote bedrijven zijn steeds beter in staat om met dergelijke structuren hun belastingdruk te verlagen. In het BEPS (Base Erosion and Profit Shifting)-project van de OESO wordt gewerkt aan maatregelen ter voorkoming van grondslaguitholling en het verbeteren van fiscale informatie-uitwisseling. Het BEPS-project wordt eind 2015 afgerond. De Europese Commissie komt met soortgelijke initiatieven. Zo heeft de Europese Commissie een conceptrichtlijn ingediend voor de verplichte automatische uitwisseling van inlichtingen over fiscale rulings. De internationale ontwikkelingen hebben gevolgen voor het Nederlandse fiscale vestigingsklimaat. Nederland is ervan overtuigd dat acties multilateraal genomen moeten worden en afspraken zo bindend mogelijk moeten zijn. Het niet aansluiten van systemen op elkaar kan niet door een individueel land aangepakt worden.

F2. Belastingdienst

De Belastingdienst streeft na het gedrag van burgers en bedrijven zodanig te beïnvloeden dat een optimaal effect wordt bereikt op de compliance, het bereidwillig naleven door belastingplichtigen van de fiscale regels. Het uitgangspunt daarbij is dat elke burger en elk bedrijf de behandeling krijgt die hij verdient.

In lijn met de voornemens van de Brede agenda is de Belastingdienst gestart met een herziening van het totaal aan prestatie-indicatoren, met als doel beter inzicht te geven in de prestaties van de Belastingdienst en verantwoording af te leggen. Op 20 mei 2015 heeft de Commissie Managementinformatie en Bekostigingssystematiek Belastingdienst hierover advies uitgebracht. De commissie beveelt onder meer aan om te komen tot een heldere en realistische explicitering van de doelen van de Belastingdienst. Zij beveelt tevens aan om periodiek een handhavingstrategie op te stellen en deze jaarlijks in de ontwerpbegroting op te nemen met een bij de strategie behorende set meetbare prestatie-indicatoren. Een aantal van de huidige indicatoren is inmiddels herzien en opgenomen in de ontwerpbegroting 2016. Deze hebben betrekking op de behandeling van bezwaarschriften, de inning van belastingen en premies en het toezicht op grote ondernemingen. Met deze indicatoren zal in 2016 ervaring worden opgedaan. De komende jaren zal de Belastingdienst meer aandacht besteden aan het helder formuleren van de doelstellingen van de organisatie, de relatie tussen deze doelstellingen en de in te zetten instrumenten en de verantwoording hierover.

Dienstverlening

De Belastingdienst bevordert met passende dienstverlening dat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Passende dienstverlening zorgt ervoor dat belastingplichtigen en toeslaggerechtigden hun verplichtingen kunnen nakomen en hun rechten kunnen verwezenlijken. De Belastingdienst streeft er naar te voldoen aan de verwachtingen van burgers en bedrijven ten aanzien van snelle en klantgerichte dienstverlening. Hiervoor worden voortdurend nieuwe maatregelen en nieuwe technologie ingezet, zoals:

Uitbreiding vooringevulde aangifte

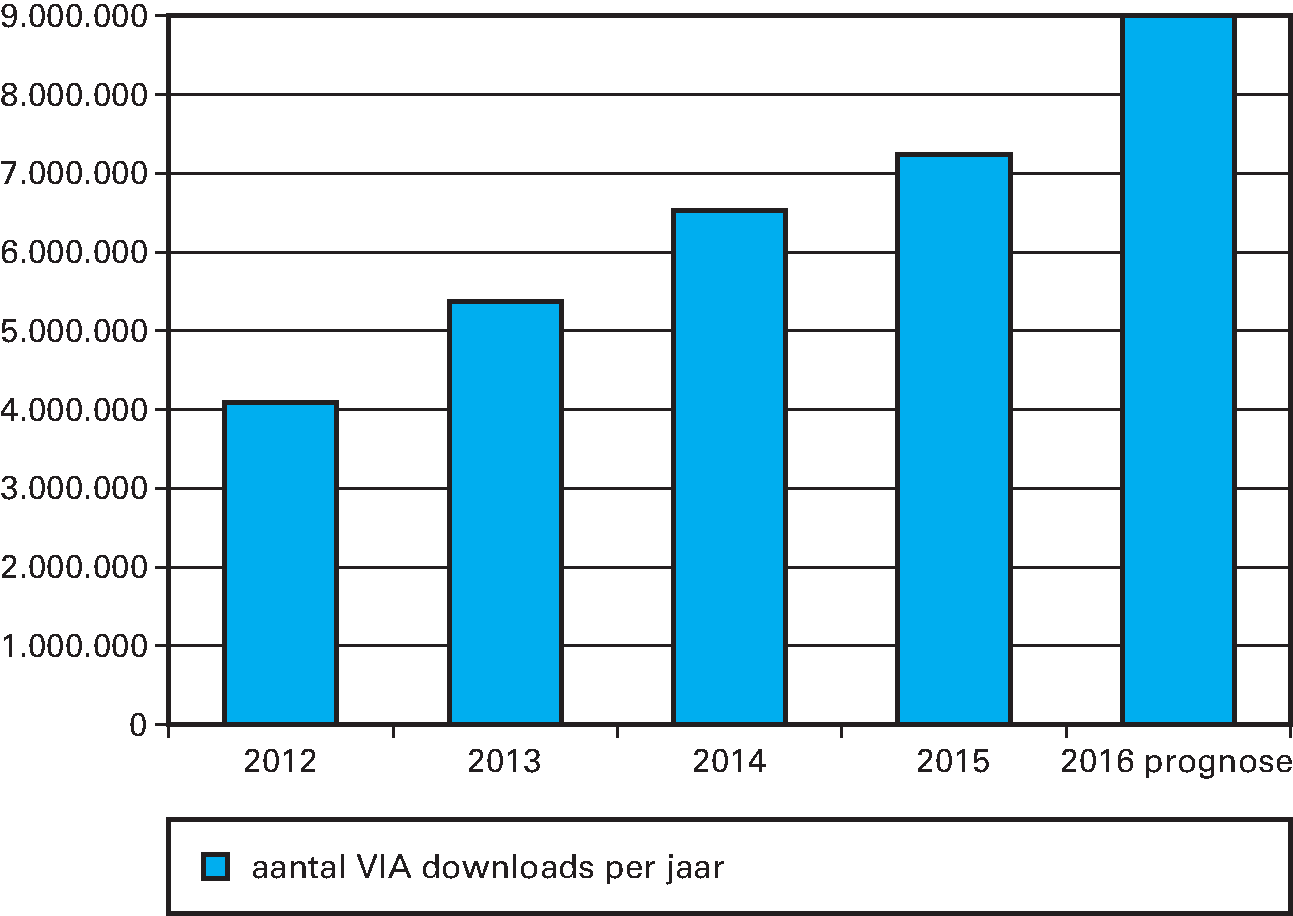

Steeds meer belastingplichtigen kiezen voor de digitale aangifte. Voor ondernemers is de score nagenoeg 100%, voor particulieren steeg deze van 95% in 2012 naar 96,5% in 2014. Eén van de maatregelen om de aangifte makkelijker te maken is de vooringevulde aangifte (VIA) waarmee burgers gegevens die al bij de Belastingdienst bekend zijn elektronisch bij de Belastingdienst ophalen. Zij hoeven de gegevens alleen nog te controleren. Het aantal mensen dat gebruik maakt van deze service steeg van 4,1 mln. in 2012 naar 7,2 mln. in 2015. Dit heeft geleid tot een sterke daling van het aantal aangiften op papier.

De stijging van het aantal VIA-downloads houdt verband met de verwachting dat ook belastingconsulenten met behulp van commerciële software in 2016 aangifte kunnen doen met VIA-gegevens. Daarnaast vindt vernieuwing plaats van de aangifte voor buitenlandse belastingplichtigen (de C-aangifte) en de aangifte inkomstenbelasting voor ondernemers (winstaangifte). In een online versie van deze aangiftes worden VIA-gegevens beschikbaar gesteld. In de winstaangiften zullen in het eerste jaar van de vernieuwing alleen de particuliere bestanddelen uit de aangifte vooraf worden ingevuld die onder meer betrekking hebben op eigen woning, hypotheekrente- en schuld eigen woning, waarde effectenportefeuille en premies lijfrente.

Mijnbelastingdienst.nl

Sinds 2015 is het nieuwe webportaal MijnBelastingdienst in gebruik.

Hiermee kunnen burgers online aangifte doen en rekeningnummers wijzigen. De online aangifte markeert de start van het portal MijnBelastingdienst, waarlangs burgers straks al hun zaken kunnen regelen op het terrein van belastingen. Dit is een belangrijke stap om de dienstverlening naar de belastingplichtigen nog verder te verbeteren door geleidelijk in MijnBelastingdienst steeds meer inzicht te geven in de stand van aangiften, aanvragen, betalingen etc.

Berichtenbox

De Belastingdienst streeft op termijn naar volledig digitale correspondentie, zowel voor berichten van als naar burgers en bedrijven. Dat sluit aan bij de ambitie in het regeerakkoord dat burgers in 2017 al hun zaken met de overheid digitaal moeten kunnen afhandelen. De overschakeling naar digitale correspondentie gaat stapsgewijs en is afhankelijk van de verdere ontwikkeling van de digitale infrastructuur, zowel bij de Belastingdienst zelf als overheidsbreed. Tevens wordt gewerkt aan een vangnet voor burgers die om welke reden dan ook niet in staat zijn om zelf digitaal zaken af te handelen en te communiceren.

Meetbare gegevens17

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | ||

|---|---|---|---|---|---|

| Bereikbaarheid BelastingTelefoon | 79 | 63 | 80–85 | 80–85 | |

| Kwaliteit beantwoording fiscale vragen Belastingtelefoon (extern gemeten) | 86 | 88 | 80–85 | 80–85 | |

| Afgehandelde bezwaren binnen Awb-termijn | 94 | 87 | 90–95 | 90–95 | |

| Afgehandelde klachten binnen Awb-termijn | 98 | 93 | 90–95 | 90–95 | |

| Klanttevredenheid | |||||

| Internet | 91 | 94 | 80–90 | 80–90 | |

| Balie | 85 | 92 | 80–90 | 80–90 | |

| Telefonie | |||||

| – Algemeen | 85 | 79 | 70–80 | 70–80 | |

| – Intermediairs | 89 | 83 | 80–90 | 80–90 | |

Toelichting

• Prestatie-indicatoren

De bereikbaarheidsindicator (uitgedrukt in een percentage) met een streefwaarde van 80–85 % is een verhouding die weergeeft hoeveel bellers daadwerkelijk te woord zijn gestaan wanneer zij contact hebben gezocht met de BelastingTelefoon. Deze indicator is geen waardering van de – door burgers en bedrijven – beleefde dienstverlening door de Belastingdienst. Bovendien biedt de indicator enkel inzicht in de bereikbaarheid van de telefonische dienstverlening, terwijl de Belastingdienst diensten verleent op meerdere kanalen, waarbij de inzet is meer digitale interactie en minder telefonisch contact. En burgers en bedrijven aan wie via het keuzemenu diensten zijn verleend, worden meegeteld in de categorie voor wie de BelastingTelefoon onbereikbaar is geweest. Het bereikbaarheidspercentage is daarom niet meer representatief voor de prestaties van de Belastingdienst op het gebied van dienstverlening en zal in de begroting 2017 worden vervangen.

Vooruitlopend op begroting 2017 wordt met onderstaande kengetallen inzicht gegeven in het aantal afgehandelde telefoontjes, de beleving van de wachttijd door burgers en bedrijven en de feitelijke wachttijd. De BelastingTelefoon kan in 2016, gegeven de huidige middelen, 14–15 mln. telefoontjes per jaar kan afhandelen.

| Kengetallen | Waarde 2014 | Waarde 2015 (t/m mei) |

|---|---|---|

| Afgehandeld belvolume Het aantal door belmedewerkers aangenomen gesprekken. | 15.236.020 | 6.372.274 |

| Wachttijd (beleving) Het percentage van de beleving van de wachttijd is het aantal mensen dat neutraal tot zeer tevreden was over de wachttijd. | 67% | 73% |

| Wachttijd (feitelijk) De feitelijke wachttijd is gedefinieerd als het gemiddelde aantal seconden vanaf het moment dat de klant zijn laatste keuze heeft gemaakt in het keuzemenu tot het moment dat de klant wordt geholpen door een belmedewerker. | 145 | 109 |

• Kwaliteit beantwoording fiscale vragen BelastingTelefoon

Externe bureaus meten of de fiscaal juiste antwoorden worden gegeven. Een klein deel van de vragen heeft het karakter van individuele belastingadviezen. De BelastingTelefoon zal dat soort vragen niet meer beantwoorden. Betrokkenen krijgen voortaan het advies zich tot een fiscaal dienstverlener te wenden.

• Afgehandelde bezwaren en klachten binnen Awb-termijn

Burgers en bedrijven die het niet eens zijn met een beslissing, kunnen daartegen bezwaar maken door een bezwaarschrift in te dienen bij de Belastingdienst. Burgers en bedrijven kunnen bij de Belastingdienst een klacht indienen over gedragingen van belastingdienstmedewerkers. Bezwaren en klachten worden Awb-conform behandeld.

• Klanttevredenheid

De klanttevredenheid over het internet, de balie en de telefonie wordt gemeten onder ondernemers, particuliere belastingplichtigen, toeslaggerechtigden en douaneklanten die de laatste twaalf maanden gebruik hebben gemaakt van deze voorzieningen. Jaarlijks worden de uitkomsten voor alle dienstverleningskanalen gepubliceerd in de Fiscale Monitor.

Handhaving

De Belastingdienst oefent adequaat toezicht uit en dwingt, zo nodig, naleving af zodat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Handhaving Belastingen

De Belastingdienst verwerkt jaarlijks ruim 58 mln. aangiften voor belastingen, invoerrechten en accijnzen en ruim 7 mln. toeslagen. Gezien deze grote aantallen moet de Belastingdienst zijn capaciteit zo efficiënt mogelijk inzetten. Daartoe investeert de Belastingdienst in het monitoren van de aangiften, toeslagen en goederenstromen en het op basis van intelligente profielen vroegtijdig detecteren van fouten en risico’s. Nieuwe vormen van risicoanalyses dragen hieraan bij. Alle activiteiten van de Belastingdienst, van dienstverlening tot fraudeaanpak, zijn er in samenhang op gericht het nalevingsgedrag van de belastingplichtige en toeslaggerechtigde positief te beïnvloeden. De doelstelling is dat «elke burger en elk bedrijf de behandeling krijgt die hij verdient». De meeste belastingplichtigen zijn welwillend en verdienen goede ondersteuning en service, de minder bona fide belastingplichtige krijgt een andere aanpak. Een burger die een fout maakt in zijn aangifte ontvangt informatie of hulp om zijn fout te herstellen (dienstverlening), het bedrijf dat fiscaal transparant is, sluit een convenant met de Belastingdienst («horizontaal» toezicht), een bedrijf dat het bewust niet zo nauw neemt met zijn wettelijke verplichtingen wordt gecontroleerd («verticaal» toezicht) en de frauderende belastingplichtige of toeslaggerechtigde wordt strafrechtelijk vervolgd (opsporing door de FIOD).

Meetbare gegevens18

| Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|

| Percentage gevalideerde grote ondernemingen voor horizontaal toezicht | _1 | _ | 85% |

| Aantal MKB ondernemingen onder een horizontaal toezichtconvenant | 108.800 | 75.000–100.000 | 75.000–100.000 |

| Aantallen behandelde aangiften IH (betreft Particulieren en MKB) | 1.048.500 | 1.000.000–1.225.000 | 845.000–1.000.000 |

| Aantallen behandelde aangiften Vpb | 33.600 | 29.000–37.000 | 29.000–37.000 |

| Aantallen boekenonderzoeken | 38.300 | 35.750–38.750 | 30.750–33.250 |

| Bezwaren ingediend na een correctie door de Belastingdienst | 10% | n.v.t. | 8–12% |

Toelichting

• Percentage gevalideerde grote ondernemingen voor horizontaal toezicht

Bij grote ondernemingen is er sprake van individuele klantbehandeling. Voor elke grote onderneming wordt beoordeeld of de onderneming in aanmerking komt voor horizontaal toezicht. Drie gedragscomponenten zijn daarbij bepalend: 1) de mate van transparantie, 2) de mate van fiscale beheersing en 3) de fiscale strategie. De analyse leidt tot een strategie en de vaststelling of een onderneming al dan niet voor horizontaal toezicht in aanmerking komt. Mocht dit het geval zijn, dan wordt op directieniveau een gesprek gehouden en een aanvullende verkenning uitgevoerd. Het streven is om deze toets in 2016 voor 85% van alle grote ondernemingen te hebben uitgevoerd.

• Aantal MKB ondernemingen onder een horizontaal toezichtconvenant

De Belastingdienst richt zich bij het segment MKB onder meer op intermediairs. Dit betreft de fiscale dienstverleners zoals belastingadviseurs en administratiekantoren. Het doel is om horizontaal toezicht zo vorm te geven dat de samenwerking met fiscale dienstverleners leidt tot een aangifte die voldoet aan de wet- en regelgeving en meer zekerheid biedt voor de ondernemer. In de convenanten met fiscale dienstverleners worden afspraken gemaakt over de kwaliteitsborging door de fiscale dienstverlener van de aangiften van hun klanten.

• Aantallen behandelde aangiften inkomensheffing, vennootschapsbelasting en boekenonderzoeken

Met behulp van geautomatiseerde risicoanalyse worden aangiften geselecteerd voor toezicht. Het toezicht vindt onder meer plaats in de vorm van aangiftecontrole vanuit de Belastingkantoren en in de vorm van boekenonderzoeken waarbij onderdelen van de aangifte worden gecontroleerd aan de hand van administratie van de betreffende belastingplichtige. De streefwaarden voor aantallen behandelde aangiften inkomensheffing, vennootschapsbelasting komen voort uit de doelstellingen voor intensivering toezicht en invordering19. De streefwaarde voor aantallen boekenonderzoeken is lager dan voorgaande jaren. Dit houdt verband met het verleggen van de aandacht naar boekenonderzoeken met een groter fiscaal belang in het midden- en kleinbedrijf. Deze onderzoeken leveren hogere correctieopbrengsten op waardoor verwacht wordt dat de doelstelling voor intensivering toezicht en invordering qua opbrengst wordt gerealiseerd.

• Bezwaren ingediend na een correctie door de Belastingdienst

Burgers en bedrijven die het niet eens zijn met een beslissing, kunnen een bezwaarschrift indienen. De hiervoor behandelde prestatie-indicator «Afgehandelde bezwaren binnen Awb-termijn» is gericht op een snelle afhandeling. Dit zegt niets over de kwaliteit c.q. de acceptatie van de door de Belastingdienst in de aangifte aangebrachte correcties. De onderhavige indicator «Bezwaren ingediend na een correctie door de Belastingdienst» ziet op het voorkomen van bezwaarschriften door te zorgen voor juiste en voor de belastingplichtige acceptabele aanslagen bij de inkomensheffing. Dit zijn de «echte» bezwaarschriften, waarin de belastingplichtige het inhoudelijk niet eens is met de Belastingdienst. De grote massa bezwaarschriften, waarin de belastingplichtige alleen een aanvulling of wijziging van de eerdere ingediende aangifte meldt, blijft bij de nieuwe indicator buiten beschouwing. In 2014 werden bij de inkomensheffing 48.500 bezwaren ingediend na een correctie door de Belastingdienst (10%). Voor 2016 is de doelstelling om binnen een bandbreedte van 8–12% uit te komen.

Handhaving Toeslagen

Het toezicht bij Toeslagen is gericht op het correct, dat wil zeggen op basis van de wettelijke grondslagen, uitbetalen van het juiste bedrag. Het toezichtbeleid komt tot stand in afstemming met de departementen die beleidsinhoudelijk verantwoordelijk zijn voor de inkomensafhankelijke regelingen. Het streven is dienstverlening en toezicht steeds beter te differentiëren op grond van het gedrag van individuele toeslagaanvragers. Toeslaggerechtigden die nog niet bij de dienst bekend zijn, zullen vaker langer moeten wachten op hun voorschot. Zij moeten eerst aanvullende informatie verschaffen waaruit hun recht blijkt.

Meetbare gegevens

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|---|

| Rechtmatige toekenning van toeslagen | n.v.t. | n.v.t. | De score van fouten en onzekerheden ligt onder de rapporteringsgrens op artikelniveau | De score van fouten en onzekerheden ligt onder de rapporteringsgrens op artikelniveau |

| Het percentage definitief toegekende toeslagen met een terug te betalen bedrag ≤ € 500 1 | n.v.t. | n.v.t. | 91% | 91% |

Toelichting

• Rechtmatige toekenning van toeslagen

Belastingdienst Toeslagen streeft naar een rechtmatige toekenning van toeslagen. Voor het rapporteren van fouten en onzekerheden gelden kwantitatieve rapportagegrenzen op artikelniveau die jaarlijks in de Rijksbegrotingsvoorschriften worden vastgelegd. In 2014 bedroeg de rapportagegrens 3% voor fouten en onzekerheden in de rechtmatige toekenning van toeslagen.20 Het streven is dat de score van fouten en onzekerheden onder deze grenzen ligt.

• Terug te betalen bedragen zoveel mogelijk beperken

De Belastingdienst streeft er naar het ontstaan van terug te betalen bedragen bij het definitief toekennen zoveel mogelijk te beperken tot bedragen die inherent zijn aan de systematiek van de inkomensafhankelijke regelingen. Als kwantitatieve indicator wordt gebruikt: het percentage van de totale hoeveelheid definitief toegekende toeslagen, waarbij niet terugbetaald hoeft te worden of het terug te betalen bedrag onder € 500 blijft (kinderopvangtoeslag: ≤ € 1.00021). Als startjaar voor de meting wordt het toeslagjaar 2009 aangehouden omdat voor dat jaar het proces van definitief toekennen zo goed als klaar is (kinderopvangtoeslag 94%, huurtoeslag 82%, zorgtoeslag 94%, kindgebonden budget 87%)22 De resultaten bij deze indicator zijn onder meer afhankelijk van de mate waarin aanvragers hun inkomen juist kunnen schatten en van wet- en regelgeving. Zo ontstaat bijvoorbeeld sneller dan voorheen een grote terugvordering door steile afbouw van de Zorgtoeslag bij een hoger inkomen dan geschat. Vanwege deze afhankelijkheden is de streefwaarde gelijk aan 2015.

Handhaving Douane

Het toezicht bij de Douane is gericht op goederen die via Nederland de Europese Unie (EU) binnenkomen of verlaten. Hiermee draagt de Douane bij aan een veilig en gezond Europa. Gelijktijdig worden ook Europese (en Nederlandse) fiscale en economische belangen bewaakt. Daarbij wordt zoveel mogelijk samengewerkt met het bedrijfsleven en andere handhavingspartners, al dan niet in internationaal verband. Bij het toezicht kijkt de Douane naar de risico’s en wordt op basis daarvan de meest passende toezichtsvorm of mix van toezichtsvormen gekozen. De Douane zet daarbij verschillende hulpmiddelen in, waaronder scan- en detectieapparatuur. De toezichtsvormen verschillen naar aard en intensiteit. Zo kent de Douane:

-

– toezicht op (grensoverschrijdende) vervoersstromen, waarbij, mede op basis van aangiften, via risicogerichte selectie, zendingen, vervoermiddelen, containers, etc. worden gecontroleerd;

-

– toezicht op gebieden langs de buitengrens (lucht en zee), waarbij onder andere gebruik wordt gemaakt van radarbeelden, surveillance en cameratoezicht;

-

– systeemtoezicht bij vergunninghouders en gecertificeerde bedrijven, waarbij het gaat om controles, gericht op het functioneren van bedrijfseigen controlemechanismen en kwaliteit- en veiligheidsystemen.

Het beleid van de Douane is erop gericht het overgrote deel van de goederenstroom met deze vormen van toezicht af te dekken. Om de efficiëntie van de logistieke keten te vergroten wordt er samen met de andere inspectiediensten toegewerkt naar één controlemoment.

Meetbare gegevens

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|---|

| Controles op de goederenstroom | 338.300 | 357.100 | 295.000–365.000 | 350.000–420.000 |

| Gecertificeerde goederenstroom | 91% | 91% | > 85% | > 90% |

| Controles op passagiersvluchten | 13.600 | 14.700 | 12.000–15.000 | 12.000–15.000 |

Toelichting

• Controles op de goederenstromen23

De Douane voert controles uit op de reguliere goederenstroom (vracht en post). Daarbij gaat het om scancontroles en fysieke controles. De ophoging van de bandbreedte is het gevolg van het feit dat er prioriteit wordt gegeven aan fiscale risico's, hetgeen zal leiden tot meer (risicogerichte) controles bij invoer.

• Gecertificeerde goederenstromen

De prestatie-indicator geeft aan welk deel van de reguliere goederenstroom (in- en uitvoer) betrekking heeft op Authorised Economic Operators (AEO). Een AEO certificaat biedt bedrijven voordelen in het internationale handelsverkeer, bijvoorbeeld minder strenge controle bij grensoverschrijdende handel waardoor er minder oponthoud is. Om de status van Authorised Economic Operator te krijgen moet een bedrijf aan een aantal veiligheidscriteria voldoen. Deze criteria zijn gebaseerd op het Communautair douanewetboek en de bijpassende toepassingsverordeningen.

• Controles op passagiersvluchten

De Douane gaat bij de controle van passagiersvluchten uit van verschillende risico's per vlucht en past hierop de controledichtheid en inzet van handhavingsmiddelen aan. Die controledichtheid varieert van 100% (de hoog-risicovluchten) tot 5% (de laag-risicovluchten). Bij de handhavingsmiddelen moet gedacht worden aan profiling, fysieke controles op passagiers, inzet van speurhonden en veiligheidscans.

Handhaving FIOD

De FIOD (Fiscale Inlichtingen- en Opsporingsdienst) werkt aan de rechtshandhaving door bijdragen te leveren aan het tegen gaan van fiscale, financiële en economische fraude (inclusief fraude met premies, subsidies, toeslagen en in- en export), witwasbestrijding, het waarborgen van de integriteit van het financiële stelsel en de bestrijding van de financiële georganiseerde criminaliteit.

Meetbare gegevens

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|---|

| Percentage processen-verbaal dat leidt tot veroordeling/transactie (%) | 85% | 83% | 82–85% | 82–85% |

Toelichting

De Belastingdienst geeft bij het selecteren van aanmeldingen voor strafrechtelijk onderzoek prioriteit aan zaken die zowel financieel, als anderszins maatschappelijk van voldoende gewicht zijn. De doelstelling voor het percentage processen-verbaal dat leidt tot een veroordeling of een transactie is een resultaat van het overleg tussen het Openbaar Ministerie, de financiële toezichthouders en de FIOD en is een indicator voor de kwaliteit van de door de FIOD aangeleverde zaken.

Inning

Inning is de laatste schakel in het fiscale proces. In 2014 inde de Belastingdienst 98,3% van de verschuldigde belastingen zonder dwang.

Invordering

Een gedeelte van de burgers en bedrijven betaalt niet of niet tijdig hun belastingen. De Belastingdienst neemt invorderingsmaatregelen om achterstallige vorderingen alsnog te innen. De al langer opgenomen indicator «achterstand invordering» geeft een momentopname van de omvang van de voorraad nog in te vorderen posten. In deze begroting zijn daarom twee nieuwe indicatoren opgenomen die beter aansluiten bij de incassostrategie van de Belastingdienst:

Meetbare gegevens

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|---|

| Achterstand invordering | 2% | 2,2 | 2,5%–3,0% | 2,5%–3,0% |

| Betaling belastingen en premies op compliante wijze | 98,2% | 98,3% | n.v.t. | 98–99% |

| Inning invorderingsposten binnen een jaar | 57,0% | 58,5% | n.v.t. | 55–65% |

Toelichting

• Achterstand invordering

De stand invordering is het bedrag van de betalingsachterstand (de openstaande vorderingen waarvan de betalingstermijn is verstreken en waartegen geen bezwaar is ingediend) uitgedrukt in een percentage van de totale belasting- en premieontvangsten en betreft de belastingmiddelen inkomensheffing/Zorgverzekeringswet, loonheffingen, motorrijtuigenbelasting, omzetbelasting en vennootschapsbelasting. Het is een kengetal voor de (relatieve) omvang van de debiteurenpositie van de Belastingdienst. De Belastingdienst stelt een grens van maximaal 3% aan de betalingsachterstand bij invordering om te bewaken dat tijdig maatregelen in gang worden gezet als de achterstand oploopt.

• Compliante betaling van belastingen en premies

Deze indicator meet het deel van de geïnde belastingen en premies dat de belastingplichtigen op compliante wijze betalen aan de Belastingdienst. Hiertoe wordt ook het voldoen van een vordering na een betalingsherinnering of als onderdeel van een betalingsregeling gerekend. Dat betekent dat de Belastingdienst geen invorderingsmaatregelen hoeft toe te passen. Voor 2016 is de doelstelling om binnen een bandbreedte van 98 tot 99% uit te komen.

• Inning invorderingsposten binnen een jaar

Deze indicator meet hoe snel de Belastingdienst erin slaagt om vorderingen die niet op tijd betaald worden toch te innen, als resultaat van de ingezette invorderingsmaatregelen. In 2014 werd 58,5% van de invorderingsposten binnen een jaar geïnd. Voor 2016 is de doelstelling om binnen een bandbreedte van 55 tot 65% uit te komen.

Massale processen

De Belastingdienst voert zijn massale processen efficiënt uit.

De Belastingdienst zorgt dat belastingplichtigen en toeslaggerechtigden de juiste berichten ontvangen. Grote stromen beschikkingen (aanslagen, toeslagen) worden voor verzending gecontroleerd op juistheid, volledigheid en inhoudelijke (fiscale) kwaliteit.

Meetbare gegevens

| Waarde 2013 | Waarde 2014 | Streefwaarde 2015 | Streefwaarde 2016 | |

|---|---|---|---|---|

| Postzendingen zonder fouten | 99,3% | 99,9% | >99% | >99% |

Toelichting

• Postzendingen zonder fouten

De indicator betreft het percentage poststukken dat zonder fouten is verzonden. De score van 100% foutloos is voor een organisatie die veelvuldig communiceert met ruim tien miljoen onderling zeer verschillende burgers en bedrijven praktisch onhaalbaar. De aandacht van de Belastingdienst is gericht op opsporing van kwetsbaarheden, vroegtijdige signalering van fouten en herstel van fouten, en een goede communicatie daarover via de website van de Belastingdienst. De totstandkoming van een verstoringenoverzicht op de website, zorgt voor de gewenste transparantie over verstoringen voor burgers. De gevolgen van een procesverstoring kunnen erg vervelend zijn voor de burgers en bedrijven. De eerste prioriteit van de Belastingdienst is daarom om de eventuele schade voor burgers en bedrijven te beperken en zo snel mogelijk te herstellen. Naast de berichtgeving op de website, worden betrokkenen zo snel mogelijk geïnformeerd over wat er fout is gegaan, wat voor hen de gevolgen zijn, wat de Belastingdienst hieraan doet en eventueel wat hen wordt aangeraden om zelf te doen.