A. Algemene doelstelling

Het genereren van inkomsten voor de financiering van overheidsbeleid. Solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving is hiervoor de basis. Doeltreffende en doelmatige uitvoering van die wet- en regelgeving zorgt er voor dat burgers en bedrijven bereid zijn hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance).

B. Rol en verantwoordelijkheid

De Minister van Financiën is verantwoordelijk en heeft een regisserende rol op het terrein van de fiscaliteit. Daarbij gaat het om:

-

• het te voeren fiscale beleid;

-

• het opstellen van fiscale wet- en regelgeving;

-

• het internationaal behartigen van de Nederlandse fiscale belangen.

De Minister van Financiën is verantwoordelijk en heeft een uitvoerende rol op het terrein van de fiscaliteit. Daarbij gaat het om:

-

• de heffing en inning van de rijksbelastingen en douanerechten;

-

• de heffing en inning van de premies werknemers- en volksverzekeringen;

-

• de heffing en inning van de inkomensafhankelijke bijdragen Zorgverzekeringswet;

-

• de heffing en inning voor derden van een aantal belastingen, heffingen en vorderingen;

-

• de vaststelling en de uitbetaling van toeslagen;

-

• de controle op VGEM-aspecten (veiligheid, gezondheid, economie en milieu) bij invoer, doorvoer en uitvoer van goederen;

-

• handhavingstaken op het gebied van de economische ordening en financiële integriteit.

Op grond van de Algemene wet inzake rijksbelastingen (AWR) voert de Belastingdienst de heffing en inning van de rijksbelastingen uit. Op grond van de Algemene wet inkomensafhankelijke regelingen (Awir) voert Belastingdienst/Toeslagen de toeslagregelingen uit voor de Ministeries van Binnenlandse Zaken en Koninkrijksrelaties, Sociale Zaken en Werkgelegenheid en Volksgezondheid, Welzijn en Sport. Op grond van de Algemene Douane wet voert de Douane de controle op VGEM-aspecten uit. Op grond van de Wet op de bijzondere opsporingsdiensten voert de FIOD de handhavingstaken uit op het gebied van de economische ordening en financiële integriteit.

De Minister bevordert, door inzet van de Belastingdienst, compliance door passende dienstverlening te leveren, massale processen juist en tijdig uit te voeren, adequaat toezicht uit te oefenen en waar nodig naleving bestuurs- of strafrechtelijk af te dwingen.

De Belastingdienst meet elk jaar de houding van burgers en bedrijven ten aanzien van het voldoen aan fiscale verplichtingen en de klanttevredenheid door middel van een set enquêtevragen in de Fiscale Monitor 7. Aan de geënquêteerden wordt ondermeer gevraagd of zij belastingontduiking onaanvaardbaar achten, of zij de stelling onderschrijven dat zelf belasting ontduiken uitgesloten is, en of zij het betalen van belasting als een maatschappelijke bijdrage ervaren. Over de uitkomsten wordt gerapporteerd in de halfjaarrapportages Belastingdienst.

C. Beleidswijzigingen

Voor de voorgestelde wijzigingen op fiscaal terrein wordt verwezen naar het Belastingplan 2014 en het wetsvoorstel Overige Fiscale Maatregelen.

D1. Budgettaire gevolgen van beleid

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | 3.357.051 | 3.404.562 | 3.297.439 | 3.208.780 | 3.131.846 | 3.033.965 | 2.997.469 |

| Uitgaven (1) + (2) | 3.268.814 | 3.404.562 | 3.297.439 | 3.208.780 | 3.131.846 | 3.033.965 | 2.997.469 |

| (1) Programma-uitgaven | 445.016 | 441.714 | 406.614 | 390.664 | 394.304 | 361.304 | 361.304 |

| waarvan juridisch verplicht: | |||||||

| Waarvan: | |||||||

|

| |||||||

| Rente | |||||||

| Heffings- en invorderingsrente | 440.182 | 435.800 | 395.700 | 379.750 | 383.390 | 350.390 | 350.390 |

| Rentevergoeding depotstelsel | 5.000 | 5.000 | 5.000 | 5.000 | 5.000 | ||

| Bekostiging | |||||||

| Proceskosten | 3.872 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 |

| Overige programma-uitgaven | 962 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 |

| (2) Apparaatsuitgaven | 2.823.798 | 2.962.848 | 2.890.825 | 2.818.116 | 2.737.542 | 2.672.661 | 2.636.165 |

| waarvan uitvoering fiscale wet- en regelgeving en douanetaken Caribisch Nederland |

|

| 9.502 | 9.502 | 9.502 | 9.502 | 9.502 |

| Waarvan: | |||||||

| Personele uitgaven | 2.063.065 | 2.143.943 | 2.136.729 | 2.079.805 | 2.013.289 | 1.975.419 | 1.953.039 |

| waarvan: Eigen personeel | 1.877.434 | 1.940.051 | 1.971.326 | 1.943.818 | 1.900.998 | 1.871.628 | 1.855.248 |

| waarvan: Inhuur externen | 185.631 | 203.892 | 165.403 | 135.987 | 112.291 | 103.791 | 97.791 |

| Materiële uitgaven | 760.733 | 818.905 | 754.096 | 738.311 | 724.253 | 697.242 | 683.126 |

| waarvan: ICT | 232.263 | 225.272 | 213.456 | 212.419 | 202.253 | 197.253 | 192.253 |

| waarvan: Bijdrage SSO's | 222.993 | 228.427 | 230.186 | 226.760 | 216.778 | 206.778 | 201.778 |

| Ontvangsten (3) + (4) | 105.863.956 | 109.824.747 | 115.246.411 | 121.794.539 | 128.361.154 | 135.584.598 | 140.684.097 |

| (3) Programma-ontvangsten | 105.838.010 | 109.804.775 | 115.226.789 | 121.774.917 | 128.341.532 | 135.564.976 | 140.664.475 |

| Waarvan: | |||||||

| Belastingontvangsten | 105.037.894 | 109.012.622 | 114.368.836 | 120.818.964 | 127.340.579 | 134.530.023 | 139.599.522 |

| Rente | |||||||

| Heffings- en invorderingsrente | 432.004 | 447.000 | 468.000 | 546.000 | 591.000 | 625.000 | 655.000 |

| Boetes en schikkingen | |||||||

| Ontvangsten boetes en schikkingen | 168.749 | 147.877 | 192.677 | 212.677 | 212.677 | 212.677 | 212.677 |

| Bekostiging | |||||||

| Kosten vervolging | 199.363 | 197.276 | 197.276 | 197.276 | 197.276 | 197.276 | 197.276 |

| (4) Apparaatsontvangsten | 25.946 | 19.972 | 19.622 | 19.622 | 19.622 | 19.622 | 19.622 |

D2. Budgetflexibiliteit

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan belastingplichtigen. De rente-uitgaven komen voort uit de Algemene wet inzake rijksbelastingen en de Invorderingswet 1990 en zijn voor 100% juridisch verplicht. Er is geen einddatum voor deze regeling vastgesteld.

Bekostiging

De uitgaven onder bekostiging betreffen onder andere de proceskostenvergoeding aan belastingplichtigen indien hun bezwaar of beroep wordt gehonoreerd. De regeling ligt vast in de Algemene wet bestuursrecht. De uitgaven zijn 100% juridisch verplicht. Verder valt onder dit budget een bijdrage aan de Waarderingskamer die 100% juridisch verplicht is op basis van Wet waardering onroerende zaken. Er is geen einddatum voor deze regeling vastgesteld.

E. Toelichting op de instrumenten

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan belastingplichtigen. De post rentevergoeding depotstelsel betreft tegoeden die in het kader van de Wet Keten Aansprakelijkheid worden afgedragen aan de Belastingdienst door onderaannemers ter verzekering dat belasting en sociale premies worden afgedragen. De opgebouwde rente in het depot moet worden vergoed aan de betreffende partij.

Bekostiging

Uitgaven: belastingplichtigen komen in aanmerking voor een proceskostenvergoeding, indien zij in het gelijk worden gesteld bij een bezwaar- of beroepsprocedure.

De overige programma-uitgaven bestaan onder andere uit een bijdrage aan de Waarderingskamer en de Douaneraad.

Ontvangsten: aan belastingschuldigen worden de kosten doorberekend van invorderingsmaatregelen (aanmaning, dwangbevel, beslaglegging, etc.). Dit gebeurt op grond van de Kostenwet invordering rijksbelastingen.

Boetes en schikkingen

Deze ontvangstenpost betreft de opbrengsten van bestuurlijke boetes en van schikkingen.

De in de tabel budgettaire gevolgen opgenomen belastingontvangsten zijn netto-ontvangsten. De netto-ontvangsten zijn gelijk aan de totale belastingontvangsten minus de afdrachten aan het Gemeentefonds en het Provinciefonds op grond van de Financiële-verhoudingswet, en minus de afdrachten aan het BTW-Compensatiefonds en het BES-fonds.

In onderstaande tabel staat de aansluiting van de Miljoenennota 2014 met het hoofdstuk IX. De Miljoenennota bevat een toelichting op de belastingontvangsten.

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|---|

| Totale belastingontvangsten | 127.861.023 | 131.069.047 | 136.771.184 | 141.389.701 | 147.759.016 | 154.865.397 | 159.865.397 |

| Afdracht Gemeentefonds | – 18.500.288 | – 17.836.203 | – 18.381.232 | – 16.812.819 | – 16.689.443 | – 16.603.071 | – 16.543.321 |

| Afdracht Provinciefonds | – 1.619.525 | – 1.529.766 | – 1.171.987 | – 908.545 | – 879.799 | – 883.227 | – 873.378 |

| Afdracht BTW-Compensatiefonds | – 2.664.772 | – 2.656.643 | – 2.816.420 | – 2.816.664 | – 2.816.486 | – 2.816.367 | – 2.816.367 |

| Afdracht BES- fonds | – 38.545 | – 33.813 | – 32.709 | – 32.709 | – 32.709 | – 32.709 | – 32.809 |

| Belastingontvangsten IXB | 105.037.894 | 109.012.622 | 114.368.836 | 120.818.964 | 127.340.579 | 134.530.023 | 139.599.522 |

Belastinguitgaven

Conform de conclusie van het kabinet naar aanleiding van de «beleidsdoorlichting evaluatie belastinguitgaven» (Kamerstukken II 2009/10, 31 935, nr. 6), worden de belastinguitgaven die onder verantwoordelijkheid vallen van het Ministerie van Financiën in deze begroting weergegeven. Het zijn vooral fiscale faciliteiten die geen directe relatie hebben met een specifiek beleidsterrein van andere departementen.

| Belastinguitgaven | Budgettair belang (mln. euro) in 2014 |

|---|---|

| Doorschuiven inkomen aanmerkelijk belang bij aandelenfusie | 96 |

| Ouderentoeslag forfaitair rendement | 92 |

| Vrijstelling rechten op kapitaaluitkering bij overlijden forfaitair rendement | 22 |

| Vrijstelling rechten op bepaalde kapitaaluitkeringen | 949 |

| Aftrek wegens geen of geringe eigenwoningschuld | 397 |

| Giftenaftrek | 430 |

| Faciliteiten successiewet algemeen nut beogende instellingen (ANBI) | 199 |

| Omzetbelasting vrijstelling vakbonden, werkgeversorganisaties, politieke partijen en kerken | 138 |

| Omzetbelasting vrijstelling fondsenwerving | 173 |

| Vrijstelling motorrijtuigenbelasting motorrijtuigen ouder dan 25 jaar | 63 |

| Vrijstelling motorrijtuigenbelasting reinigingsdiensten | 1 |

Apparaatsbudgetten

Apparaatsuitgaven

De apparaatsuitgaven van de Belastingdienst betreffen personeel (ca. € 2 mld.) en materieel (ca. € 0,7 mld.). Het apparaatsbudget betreft de uitvoeringskosten voor het primaire proces binnen de Belastingdienst en de ondersteuning daarvan. Het primaire proces omvat de bedrijfsonderdelen: Belastingdienst, Douane, Toeslagen, FIOD, BelastingTelefoon en Centrale Administratie. De ondersteuning betreft: Centrum voor Kennis en Communicatie, Centrum voor Facilitaire Dienstverlening, het Centrum voor Applicatieontwikkeling en Onderhoud en het Centrum voor Infrastructuur en Exploitatie.

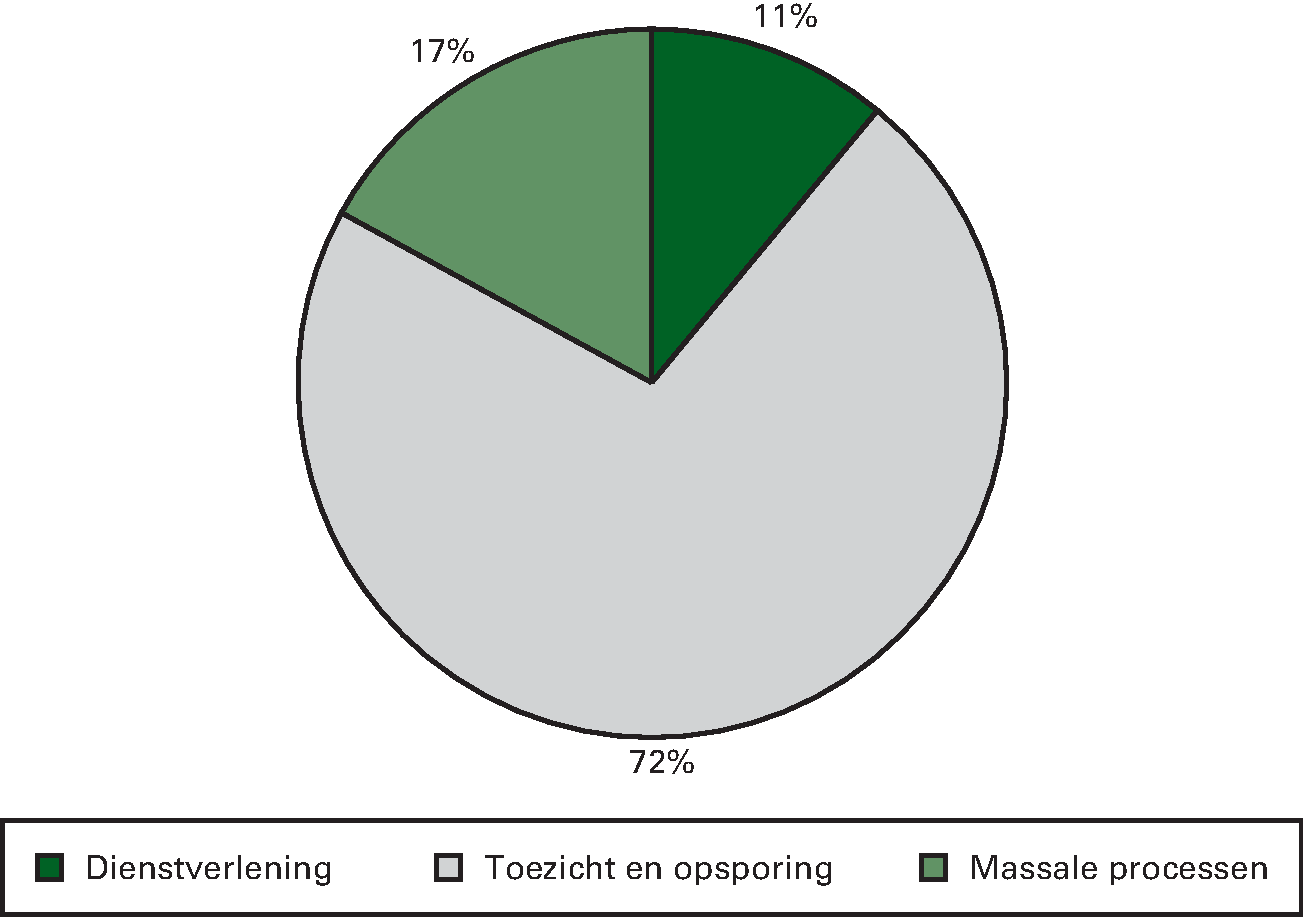

Onderstaand cirkeldiagram geeft een verdeling op hoofdlijnen (in %) van de inzet van personele capaciteit op de instrumenten dienstverlening, toezicht en opsporing en massale processen. De verdeling is op basis van de formatie van de Belastingdienst in 2013.

Inzet capaciteit op instrumenten (in %)

Apparaatsontvangsten

De apparaatsontvangsten ad € 19,6 mln. bestaan onder andere uit ontvangsten in verband met werkzaamheden die de Belastingdienst voor andere overheidsorganisaties uitvoert.

F1. Fiscaal beleid en wetgeving

Genereren van inkomsten – fiscale wet- en regelgeving

Het genereren van inkomsten ten behoeve van uitgaven voor de rijksbelastingen, de sociale fondsen en de zorgverzekeringen door middel van het ontwikkelen van solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving die ook in internationale context werkbaar is.

De fiscale wetgeving die in 2013 wordt voorbereid zal vooral in het teken staan van de uitwerking van de in het regeerakkoord opgenomen maatregelen die in 2014 of later in werking zullen treden. Ook dient in 2013 uitvoering te worden gegeven aan het zogenoemde Woonakkoord 8, het Sociaal Akkoord 9 en het aanvullend akkoord. De fiscale maatregelen die betrekking hebben op de woningmarkt zullen in de vorm van separate wetsvoorstellen worden ingediend. Dat betreft allereerst de in het Regeerakkoord voorziene aftrekbeperking in jaarlijkse stappen van 0,5%-punt vanaf 2014, de terugsluis (met ingang van 1 januari 2018) van de eerder in de wet vastgelegde verplichting tot annuïtair aflossen en (met ingang van 1 januari 2014) de terugsluis van de hiervoor genoemde aftrekbeperking.

Daarnaast blijft het kabinet inzetten op de bestrijding van belastingfraude; het kabinet wenst een belastingstelsel dat eerlijk uitwerkt en waarin iedereen zijn deel bijdraagt. Het pakket Belastingplan 2014 bevat een separaat en omvangrijk wetsvoorstel met maatregelen die de Belastingdienst mogelijkheden biedt om de fraude in de toeslagen en fiscaliteit adequaat aan te pakken.

Het kabinet zet tegelijkertijd in op handhaving van ons goede vestigingsklimaat. Rust en duidelijkheid zijn daarbij van belang terwijl er tegelijkertijd oog moet zijn voor de fiscale planningsmogelijkheden door internationale mismatches en het verschuiven van grondslag naar laagbelastende jurisdicties. Zoals ook al aangegeven in de brief van 17 januari 2013 van de Staatssecretaris van Financiën 10 en in de brief van 30 augustus van de Staatssecretaris van Financiën en de Minister van Buitenlandse Handel en Ontwikkelingssamenwerking, betreft dit internationale problematiek die ook alleen internationaal echt tot een oplossing kan worden gebracht. Het zou de concurrentiepositie van Nederland en het in Nederland gevestigde bedrijfsleven schaden indien Nederland als enige maatregelen neemt. Daarom zal Nederland actief participeren in internationale initiatieven van de OESO en de EU op dit terrein, zoals bijvoorbeeld de BEPS (Base Erosion and Profit Shifting) en het EU actieplan met een mededeling en twee aanbevelingen tegen belastingfraude en -ontwijking.

In juni 2013 heeft de Commissie Dijkhuizen haar eindrapport uitgebracht. Daarin is een aantal aanbevelingen opgenomen die bijdragen aan de verbetering en meer transparantie van het stelsel van de inkomstenbelasting en de toeslagen. Aan het einde van het eerste kwartaal van 2014 komt het kabinet met een reactie op dit rapport.

Wat betreft de internationale context worden bilaterale belastingverdragen afgesloten en uitgevoerd, bijvoorbeeld met het oog op het voorkomen van dubbele belastingen. Nederland heeft al een vrij uitgebreid netwerk van verdragen dat ook regelmatig terugkerend onderhoud vergt. In dat kader bestaat het voornemen om onderhandelingen te voeren of voort te zetten met landen als China en India met als doel de bestaande belastingverdragen te herzien. Daarnaast worden de besprekingen met Aruba, Curaçao en Sint Maarten voortgezet om – gegeven de nieuwe staatkundige verhoudingen per 10 oktober 2010 – de Belastingregeling voor het Koninkrijk aan die nieuwe verhoudingen aan te passen.

In de hiervoor genoemde brief van 30 augustus 2013 is ook aangekondigd dat meer aandacht zal worden gegeven aan anti-misbruikbepalingen in belastingverdragen met ontwikkelingslanden.

F2. Belastingdienst

Dienstverlening

De Belastingdienst bevordert met passende dienstverlening dat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Passende dienstverlening zorgt ervoor dat belastingplichtigen en toeslaggerechtigden hun verplichtingen kunnen nakomen en hun rechten kunnen verwezenlijken.

De dienstverlening van de Belastingdienst sluit aan op de behoeftes en wensen van burgers en bedrijven. Het heeft daarnaast als doel om te verduidelijken wat burgers en bedrijven van de Belastingdienst mogen verwachten. Om de verwachtingen waar te maken, wil de Belastingdienst inzicht hebben in de fiscale situatie van de klanten, daarop passende communicatie aanbieden, voldoende beschikbaar zijn voor vragen en begrijpelijke taal gebruiken.

In de Fiscale Agenda zijn vereenvoudigingen aangekondigd in de contacten tussen belastingplichtigen en Belastingdienst 11. Onder meer door het breder gebruik van elektronisch berichtenverkeer, het verkorten van termijnen voor goedwillende belastingplichtigen en het invoeren van soepel herzien voor definitieve aanslagen. Het eerste spoor hiervoor is het zoveel mogelijk verleggen van de brievenstroom naar burgers en bedrijven naar digitale communicatie. Het tweede spoor is het realiseren van een persoonlijk domein (op internet, toegankelijk via DigiD) voor burgers. Via dit domein kunnen burgers algemene informatie verkrijgen, persoonlijke gegevens opvragen en controleren en wijzigingen doorgeven.

Voor burgers die geen digitale vaardigheden bezitten blijft een vangnet beschikbaar. Bij iedere verandering wordt daarom gekeken hoe deze groep burgers wordt geraakt en wat er nodig is om voor hen de dienstverlening op peil te houden. Telefoon en balie zullen de komende jaren nog belangrijke ondersteunende kanalen zijn voor het verlenen van informatiediensten.

De Belastingdienst analyseert situaties waarin burgers en bedrijven in de bureaucratie de weg kunnen kwijtraken. Als bepaalde procedures en werkwijzen onbedoeld tot verwarring en vragen leiden, worden deze aangepakt om de dienstverlening te verbeteren.

Meetbare gegevens 12

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Bereikbaarheid Belastingtelefoon | 82 | 82 | 80–85 | 80–85 |

| Kwaliteit beantwoording fiscale vragen Belastingtelefoon (extern gemeten) | 87 | 86 | 80–85 | 80–85 |

| Afgehandelde bezwaren binnen AWB-termijn | 94 | 94 | 95–100 | 95–100 |

| Afgehandelde klachten binnen AWB-termijn | 96 | 95 | 98–100 | 98–100 |

| Klanttevredenheid | ||||

| • Internet | 90 | 90 | 80–90 | 80–90 |

| • Balie | 76 | 89 | 80–90 | 80–90 |

| • Telefonie | ||||

| – Algemeen | 82 | 81 | 70–80 | 70–80 |

| – Intermediairs | 82 | 87 | 80–90 | 80–90 |

Toelichting

-

• Bereikbaarheid.

De bereikbaarheidsnorm geeft het percentage weer van het aantal bellers dat daadwerkelijk verbinding heeft gekregen met de BelastingTelefoon. De doelstelling van 80–85% geldt als gemiddelde jaardoelstelling.

-

• Kwaliteit beantwoording fiscale vragen BelastingTelefoon.

De Belastingtelefoon streeft kwalitatief goede beantwoording na. Dit wordt bereikt door goed opgeleide telefoniemedewerkers en digitale voorzieningen voor het beantwoorden van vragen van bellers. Door externe bureaus wordt gemeten of de fiscaal juiste antwoorden worden gegeven.

-

• Afgehandelde bezwaren en klachten binnen AWB-termijn.

Bezwaren en klachten worden AWB-conform behandeld. Gekozen is voor een marge omdat gelet op de omvang van het aantal bezwaarschriften volledige afdoening binnen de wettelijke termijnen in de praktijk niet altijd haalbaar is. Om de voorraad bezwaren en klachten beheersbaar te houden worden de afhandelingsprocessen op uniforme wijze ingericht en waar mogelijk geconcentreerd.

-

• Klanttevredenheid.

De klanttevredenheid wordt jaarlijks met behulp van de Fiscale Monitor voor alle dienstverleningskanalen gemeten.

Handhaving

De Belastingdienst oefent adequaat toezicht uit en dwingt, zo nodig, naleving af zodat burgers en bedrijven hun wettelijke verplichtingen nakomen.

De Belastingdienst streeft na het gedrag van burgers en bedrijven zodanig te beïnvloeden dat een optimaal effect wordt bereikt op de compliance, het bereidwillig naleven door belastingplichtigen van de fiscale regels. Op basis van kennis over het gedrag van belastingplichtigen en gegeven de beschikbare capaciteit, zet de Belastingdienst de handhavingsinstrumenten in die het meest bijdragen aan de compliance. Dit wordt handhavingsregie genoemd.

De handhavingsregie bestrijkt het gehele toezichtpalet: van vooringevulde aangifte tot de fiscale opsporing en recherche. Bij Regeerakkoord zijn structurele middelen gereserveerd voor versterking van het toezicht 13. Dit ziet in 2014 onder meer op het versnellen van de aanslagregeling Particulieren en automatisch corrigeren, meer boekenonderzoeken en verscherpen van administratieve controles voor de omzetbelasting. Hierdoor is de door de Commissie Stevens bepleite balans in de handhavingsregie beter te verwezenlijken. Daarnaast zijn extra middelen uitgetrokken voor structureel extra invorderingen. Over de intensivering van het toezicht wordt (tussentijds) verantwoording afgelegd via de halfjaarlijkse rapportage.

Bij de uitvoering van zijn taken laat de Belastingdienst zich leiden door rechtszekerheid en rechtsgelijkheid. Professionaliteit, duidelijkheid en snelheid zijn daarbij van belang. Door middel van risicoselectie beoordeelt de Belastingdienst welke gevallen we aan een nader onderzoek willen onderwerpen. Bij ernstige overtredingen van de regels, voert de FIOD een strafrechtelijk onderzoek uit.

De Belastingdienst verdeelt belastingplichtigen in drie segmenten: Particulieren, Midden- en Kleinbedrijf (MKB) en Grote Organisaties (GO). Het MKB-segment bestaat uit drie subsegmenten: Starters, ZZP en MKB+. De Belastingdienst maakt onderscheid in individuele en groepsgewijze klantbehandeling. In het segment GO vindt individuele klantbehandeling plaats. Voor de segmenten Particulieren en MKB is gegeven de omvang van deze segmenten sprake van groepsgewijze klantbehandeling, uiteindelijk resulterend in correcties op individuele aangiften.

Het toezicht bij Toeslagen is gericht op het correct, dat wil zeggen op basis van de wettelijke grondslagen, uitbetalen van het juiste bedrag. Het toezichtbeleid komt tot stand in afstemming met de departementen die beleidsinhoudelijk verantwoordelijk zijn voor de inkomensafhankelijke regelingen. Zoals aangekondigd in de brief van 10 mei 2013 14 is het kabinet voornemens extra maatregelen te nemen tegen systeemfraude bij toeslagen. In voorkomende gevallen zal parallel hieraan de Awir moeten worden aangepast om de Belastingdienst extra tijd te geven voor het uitvoeren van extra controles, voordat wordt overgegaan tot uitbetaling van een toeslagenvoorschot.

De maatregelen worden opgenomen in een apart wetsvoorstel in het pakket belastingplan 2014. Het gaat onder andere om de volgende maatregelen:

-

• het niet verlenen van een voorschot aan een voor de Belastingdienst onbekende aanvrager. In beginsel wordt een dergelijke aanvraag pas na afloop van het toeslagjaar uitbetaald, tenzij de aanvrager zich eerder met de benodigde informatie meldt.

-

• voorschotten worden daarnaast niet verleend bij een verhoogd frauderisico, deze gevallen worden eerst extra gecontroleerd.

-

• tevens vervalt bij het ontbreken van een actueel adresgegeven het recht op een voorschot. Als de gemeente een inschrijving in de GBA in onderzoek heeft, wordt er op basis van een signaal van de gemeente geen toeslagenvoorschot door de Belastingdienst uitbetaald. Vanuit de Belastingdienst vindt tevens terugmelding van nieuwe informatie aan de GBA plaats. Dit proces wordt geautomatiseerd.

Het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties (BZK) voert de kwaliteitsagenda GBA uit. In dit kader zijn er risicoprofielen op woonadressen ontwikkeld waar gemeenten gebruik van kunnen maken om gericht huisbezoeken uit te voeren. Tevens worden op landelijk niveau maatregelen genomen om patronen te herkennen die een signaal zijn voor gemeenten om hun inschrijfproces verder aan te scherpen. De wet Basisregistratie Personen (BRP) voorziet in registratie van niet-ingezetenen (RNI) waaronder arbeidsmigranten. Ook wordt de mogelijkheid geïntroduceerd tot het opleggen van een bestuurlijke boete. Dit zal leiden tot een nog meer sluitende registratie van personen die een relatie hebben met de Nederlandse overheid.

Tot slot wil het kabinet een drietal maatregelen nader onderzoeken met als doel om systeemfraude met toeslagen verder te beperken. Het gaat om een verdere beperking van het recht op een toeslag met terugwerkende kracht – zoals nu al bij de kinderopvangtoeslag van toepassing – voor de zorg- en huurtoeslag en voor het kindgebonden budget. Het vooraf (ex ante) toetsen van de verzekeringsstatus van de zorgtoeslagaanvrager in plaats van de huidige toets per kwartaal achteraf (ex post). En het op Europees niveau intensiveren van de uitwisseling van informatie, fraudesignalen en risico-analyses.

Het toezicht bij de Douane is gericht op goederen die via Nederland de Europese Unie (EU) binnenkomen of verlaten. Hiermee draagt de Douane bij aan een veilig en gezond Europa. Gelijktijdig worden ook Europese (en Nederlandse) fiscale en economische belangen bewaakt. Daarbij wordt zoveel mogelijk samengewerkt met het bedrijfsleven en andere handhavingspartners, al dan niet in internationaal verband. Bij het toezicht hanteert de Douane een risicogerichte aanpak en wordt op basis daarvan de meest passende toezichtsvorm of mix van toezichtsvormen gekozen. De Douane zet daarbij verschillende – technologische – hulpmiddelen in, waaronder scan- en detectieapparatuur. De toezichtsvormen verschillen naar aard en intensiteit. Zo kent de Douane:

-

• toezicht op (grensoverschrijdende) vervoersstromen, waarbij gebruik wordt gemaakt van aangiften, leidend tot risicogerichte selectie en controle van zendingen, vervoermiddelen, containers, etc.;

-

• toezicht op gebieden, langs de buitengrens (lucht en zee), waarbij onder andere gebruik wordt gemaakt van radarbeelden, surveillance en cameratoezicht;

-

• systeemtoezicht bij vergunninghouders en gecertificeerde bedrijven, waarbij het gaat om controles, gericht op het functioneren van bedrijfseigen controlemechanismen en kwaliteits- en veiligheidssystemen.

Het beleid van de Douane is erop gericht het overgrote deel van de goederenstroom met systeemtoezicht af te dekken, waarbij het uiteindelijke doel is 100% van de grensoverschrijdende goederenstroom onder toezicht te hebben.

Meetbare gegevens

| Prestatie-indicator | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|

| Aantallen grote ondernemingen onder horizontaal toezicht 1 | n.v.t. | 3.000 – 3.500 |

| Aantal MKB ondernemingen onder een horizontaal toezichtconvenant | 75.000–100.000 | 75.000–100.000 |

| Aantallen behandelde aangiften IH (betreft Particulieren en MKB) 2 | n.v.t. | 1.000.000 – 1.225.000 |

| Aantallen behandelde aangiften Vpb | n.v.t | 29.000 – 37.000 |

| Aantallen boekenonderzoeken | n.v.t. | 35.750 – 38.750 |

Toelichting

-

• Aantallen grote ondernemingen onder horizontaal toezicht.

De Belastingdienst richt zich bij de individuele klantbehandeling in het segment Grote Ondernemingen op het vergroten van de zekerheid over de juistheid en volledigheid van de belastingontvangsten. De Belastingdienst ondersteunt en stimuleert organisaties om de kwaliteit van de aangifte te versterken. De Belastingdienst bespreekt met de organisatie hoe hij zijn verantwoordelijkheid invult met betrekking tot zijn aangifte. Daarbij wordt vastgesteld hoe de organisatie omgaat met fiscaliteit en of de randvoorwaarden aanwezig zijn om te komen tot een adequate beheersing daarvan. De organisatie beoordeelt daarna cyclisch de opzet, het bestaan en de werking van de interne beheersing van de (fiscaal relevante) bedrijfsprocessen en deelt de resultaten daarvan met de Belastingdienst. De Belastingdienst monitort dit proces en bepaalt in welke mate gesteund kan worden op deze interne beheersing. Met horizontaal toezicht wil de Belastingdienst zicht krijgen op de mate waarin het bedrijf zelf fiscaal in control is. Periodiek wordt dit getoetst, doorgaans door steekproefsgewijze controles. Voor organisaties die nog niet adequaat werken aan opzet, bestaan en werking van de fiscale beheersing beoordeelt de Belastingdienst of het horizontaal toezichttraject kan worden gecontinueerd. Waar horizontalisering van het toezicht (nog) niet mogelijk is, voert de Belastingdienst op basis van handhavingsregie passende interventies uit.

-

• Aantal MKB ondernemingen onder een horizontaal toezichtconvenant.

De Belastingdienst richt zich bij groepsgewijze klantbehandeling in het segment MKB onder meer op de klantbehandeling via intermediairs. Dit betreft fiscale dienstverleners als belastingadviseurs en administratiekantoren. Het doel is om horizontaal toezicht zo vorm te geven dat de samenwerking met fiscale dienstverleners leidt tot een aanvaardbare aangifte en meer zekerheid voor de ondernemer. In de convenanten met fiscale dienstverleners worden afspraken gemaakt over de kwaliteitsborging door de fiscale dienstverlener van de aangiften van hun klanten. Het aantal MKB-ondernemingen dat deelneemt aan een intermediair convenant, bedroeg ultimo 2012 ruim 87.000.

-

• Aantallen behandelde aangiften IH en Vpb.

Het toezicht op het volledig en juist doen van aangifte uit zich in de aangiftebehandeling. Risicoanalyse is bepalend voor de behandeling van aangiften. Jaarlijks wordt een set van selectieregels vastgesteld met behulp waarvan geautomatiseerd aangiften worden uitgeworpen, waarop toezicht plaatsvindt. In 2014 (en 2013) zal het aantal aangiften IH en Vpb dat wordt behandeld boven het niveau liggen van 2012 door investering in het versnellen en intensiveren van de aanslagregeling. Ook wordt ingezet op het automatisch corrigeren van aangiften op basis van contra-informatie. De toegenomen kwaliteit van de heffingssystemen en de gegevens van derden maken dit mogelijk.

-

• Aantallen boekenonderzoeken.

Boekenonderzoeken zijn specifiek gericht op de controle van aangiften om de juistheid van gegevens zo snel en zo actueel mogelijk vast te stellen. Het aantal boekenonderzoeken bij ondernemers die niet onder horizontaal toezicht vallen wordt ten opzichte van 2012 vergroot. Het gaat hierbij zowel om de middelgrote en grote ondernemingen als om ondernemers in het MKB. Binnen de groep MKB-ondernemers wordt een gedifferentieerde aanpak in het toezicht toegepast. De onderzoeksaandacht variëert daarbij van korte onderzoeken op deelaspecten tot diepgaande onderzoeken.

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Percentage contacten met starters: startersbezoeken en klantgesprekken (ten opzichte van het totaal aantal starters) | 20%. | 23% | 15–25% | 15–25% |

| Tijdigheid aangiften: | ||||

| Percentage bereikte belastingplichtigen na verzuim (OB) | 64% | 69% | 50–60% | 50–60% |

| Percentage bereikte belastingplichtigen na verzuim (LH) | 93% | 90% | 90–95% | 90–95% |

| Percentage bereikte belastingplichtigen na verzuim (IH niet winst) | 87% | 74% | 90–95% | 65–75% |

| Achterstand invordering | 2,4% | 2,3% | 2,5%-3,0% | 2,5%-3,0% |

Toelichting

-

• Percentage contacten met starters.

De aanpak voor de contacten met starters is preventief gericht op het voldoen aan aangifte- en betalingsverplichtingen.

-

• Tijdigheid aangifte.

Een gedeelte van de burgers en bedrijven doet niet of niet altijd tijdig hun aangifte. In 2014 continueert de Belastingdienst het beleid gericht op het tijdig ontvangen van deze aangiften door zo snel mogelijk contact op te nemen met de belastingplichtigen die in gebreke blijven. De Belastingdienst legt ambtshalve aanslagen op of boetes op aan belastingplichtigen die niet tijdig aangifte doen.

De streefwaarde voor het bereiken van belastingplichtigen na verzuim OB zijn hierbij lager dan voor de LH en de IH niet winst omdat het bereik via belacties verloopt in korte termijnen. Voor de IH worden vooral brieven verstuurd waarmee sneller grotere groepen belastingplichtigen worden bereikt. Voor de LH zijn de volumes laag; deze kunnen ook met belacties vrijwel volledig worden bereikt. De streefwaarde voor het te bereiken percentage belastingplichtigen na verzuim IH niet winst is lager dan in 2013 omdat het aantal belastingplichtigen met verzuim voor dit belastingmiddel in absolute zin daalt door het beleid van de Belastingdienst. De groep die overblijft is lastiger te bereiken. De Belastingdienst legt ambtshalve aanslagen op of boetes op aan belastingplichtigen die niet tijdig aangifte doen

-

• Achterstand invordering.

De stand invordering is het bedrag van de betalingsachterstand (de openstaande vorderingen waarvan de betalingstermijn is verstreken en waartegen geen bezwaar is ingediend) uitgedrukt in een percentage van de totale belasting- en premieontvangsten. Het is een kengetal voor de (relatieve) omvang van de debiteurenpositie van de Belastingdienst. De Belastingdienst stelt een grens van maximaal 3% aan de betalingsachterstand bij invordering om te bewaken dat tijdig maatregelen in gang worden gezet als de achterstand oploopt.

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Toezicht toeslagen | Grotendeels behaald | Behaald | Het toezicht wordt volgens planning uitgevoerd. | Het toezicht wordt volgens plan uitgevoerd. |

Toelichting

De zorgtoeslag, huurtoeslag en kinderopvangtoeslag berusten op grondslagen die zoveel mogelijk geverifieerd worden met gegevens uit onafhankelijke registraties op basis van contra-informatie. Dit verifiëren gebeurt als regel aan het begin van het aanvraagproces. Daarvoor wordt in sommige gevallen van burgers extra informatie gevraagd, voordat tot uitbetaling wordt overgegaan. In geval dat voorafgaand toezicht niet mogelijk is bij voorlopig toekennen, vindt dat in ieder geval plaats bij het definitief toekennen. Door toezicht vóór of tijdens de voorschotfase uit te voeren, wordt gerealiseerd dat de grondslaggegevens in afdoende mate zijn geverifieerd vóór het moment van definitief toekennen. Door zowel gebruik te maken van bij andere organisaties aanwezige contra-informatie als convenanten af te sluiten met brancheorganisaties (horizontaal toezicht), worden de toezichtlasten zoveel mogelijk beperkt.

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Controles op de goederenstroom | 341.600 | 352.000 | 295.000- 365.000 | 295.000–365.000 |

| Gecertificeerde goederenstromen | 51% | 85% | > 70% | > 85% |

| Controles op passagiersvluchten | 12.500 | 13.100 | 12.000 – 15.000 | 12.000–15.000 |

Toelichting

-

• Controles op de goederenstromen 15.

De Douane voert controles uit op de reguliere goederenstroom (vracht en post). Daarbij gaat het om scancontroles en fysieke controles.

-

• Gecertificeerde goederenstromen.

De prestatie-indicator geeft aan welk deel van de reguliere goederenstroom (in- en uitvoer) betrekking heeft op authorised economic operators (AEO).

-

• Controles op passagiersvluchten.

De Douane gaat bij de controle van passagiersvluchten uit van een gradatie in risico’s op vluchtniveau, met bijbehorende controledichtheid en inzet van handhavingsmiddelen. Die controledichtheid variëert van 100% (de hoog-risicovluchten) tot 5% (de laag-risicovluchten). Bij de hierbij ingezette handhavingsmiddelen moet gedacht worden aan profiling, fysieke controles op passagiers, inzet van speurhonden en security-scans.

Bij het uitvoeren van toezicht gaat de Douane door op de ingeslagen weg waarbij steeds meer samen wordt gewerkt met andere handhavingsdiensten in Nederland. De uitvoering is er op gericht om als één toezichtsdienst op te treden (one stop shop) met gezamenlijke prioriteitstelling, risicoanalyses en selecties en rijksbrede convenanten. Deze samenwerking komt onder andere tot uiting in het meerjarenprogramma Beveiliging en Publieke Veiligheid Schiphol (BPVS).

Het SmartGate-concept op Schiphol is naar verwachting vanaf 2016 volledig operationeel, maar in de aanloop daarnaartoe worden reeds functionaliteiten in werking gesteld die de afhandelingssnelheid in positieve zin zullen beïnvloeden.

Naar verwachting wordt Maasvlakte 2 in 2014 gefaseerd in gebruik genomen. De voorbereiding hiervoor bestaat onder meer uit: afstemming met de terminalbedrijven, bestellen en plaatsen van scan- en detectieapparatuur en het opleiden van een eerste groep medewerkers.

Een andere voor de Douane belangrijke ontwikkeling is dat op 1 november 2013 het douanewetboek van de Unie in werking treedt (beter bekend als UCC: Union Customs Code). De UCC is aangepast aan het Verdrag van Lissabon en voorziet in een verdere vereenvoudiging van de internationale handel, veilige buitengrenzen voor de Europese unie en volledig elektronische afhandeling van alle douaneformaliteiten in de gehele EU.

De implementatie van het UCC moet uiterlijk op 1 mei 2016 zijn afgerond en raakt alle bedrijfsprocessen van de Douane. Bovendien heeft een en andere grote impact op het bedrijfsleven.

De Douane werkt ook aan het verder automatiseren van het vergunningaanvraag en -behandelproces voor de uitvoer van strategische goederen. Het Ministerie van Buitenlandse Zaken is verantwoordelijk voor het beleid en de uitvoering hiervan, maar heeft de Douane gemandateerd een aantal uitvoerings- en handhavingstaken uit te voeren, die met dit systeem ondersteund worden. De eerste tranche van het systeem zal, naar verwachting, op 1 januari 2014 in gebruik genomen worden, daarna zullen – in overleg met het Ministerie van Buitenlandse Zaken – additionele functionaliteiten aan het systeem worden toegevoegd.

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Percentage processen-verbaal dat leidt tot veroordeling/transactie (%) | 84% | 84% | 82–85% | 82–85% |

Toelichting

De Belastingdienst geeft bij het selecteren van aanmeldingen voor strafrechtelijk onderzoek prioriteit aan zaken die zowel financieel, als anderszins maatschappelijk van voldoende gewicht zijn. De doelstelling voor het percentage processen-verbaal dat leidt tot een veroordeling of een transactie is een resultante van het overleg tussen het Openbaar Ministerie, de financiële toezichthouders en de FIOD (Fiscale Inlichtingen- en Opsporingsdienst) en is een indicator voor de kwaliteit van de door de FIOD aangeleverde zaken.

De FIOD werkt aan de rechtshandhaving door bijdragen te leveren aan het tegen gaan van fiscale, financiële en economische fraude (inclusief fraude met premies, subsidies, toeslagen en douane), witwas bestrijding, het waarborgen van de integriteit van het financiële stelsel en de bestrijding van de financiële georganiseerde criminaliteit

De FIOD gaat het bestrijden van witwassen intensiveren door het uitbreiden van het aantal witwasteams en het opzetten van een centrum voor operational excellence voor witwasbestrijding. Door het witwassen van criminele gelden wordt het plegen van criminele activiteiten in standgehouden en bevorderd. Daarnaast kunnen criminelen met hun investeringen en bestedingen invloed krijgen op personen, ondernemingen en legale sectoren. Witwassen vormt hierdoor een ernstige bedreiging voor de legale economie en tast de integriteit van het financiële en het economische verkeer aan.

Massale processen

De Belastingdienst voert zijn massale processen efficiënt uit.

De Belastingdienst maakt bij zijn werkzaamheden veel gebruik van ICT toepassingen, waarmee de verschillende bedrijfsprocessen op een snelle en efficiënte wijze worden uitgevoerd. Voor burgers en bedrijven betekent dit dat zij sneller zekerheid krijgen over hun fiscale positie.

Meetbare gegevens

| Prestatie-indicator | Waarde 2011 | Waarde 2012 | Streefwaarde 2013 | Streefwaarde 2014 |

|---|---|---|---|---|

| Postzendingen zonder fouten | 100% | 100% | >99% | >99% |

Toelichting

De Belastingdienst zorgt dat belastingplichtigen en toeslaggerechtigden de juiste berichten ontvangen. Grote stromen beschikkingen (aanslagen, toeslagen) worden voor verzending systematisch gecontroleerd op juistheid, volledigheid en inhoudelijke (fiscale) kwaliteit. De indicator betreft het percentage poststukken dat zonder fouten is verzonden. 16