A. Algemene doelstelling

Het genereren van inkomsten voor de financiering van overheidsbeleid. Solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving is hiervoor de basis. Doeltreffende en doelmatige uitvoering van die wet- en regelgeving zorgen er voor dat burgers en bedrijven bereid zijn hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance).

B. Rol en verantwoordelijkheid

De Minister van Financiën is verantwoordelijk en heeft een regisserende rol op het terrein van de fiscaliteit. Daarbij gaat het om:

-

– het te voeren fiscale beleid;

-

– het opstellen van fiscale wet- en regelgeving;

-

– het internationaal behartigen van de Nederlandse fiscale belangen.

De Minister van Financiën is verantwoordelijk en heeft een uitvoerende rol op het terrein van:

-

– de heffing en inning van de rijksbelastingen en douanerechten;

-

– de heffing en inning van de premies werknemers- en volksverzekeringen;

-

– de heffing en inning van de inkomensafhankelijke bijdragen Zorgverzekeringswet;

-

– de heffing en inning voor derden van een aantal belastingen, heffingen en overige vorderingen;

-

– de vaststelling en de uitbetaling van toeslagen;

-

– de controle op VGEM-aspecten (veiligheid, gezondheid, economie en milieu) bij invoer, doorvoer en uitvoer van goederen;

-

– handhavingstaken op het gebied van de economische ordening en financiële integriteit.

Op grond van de Algemene wet inzake rijksbelastingen (AWR) voert de Belastingdienst de heffing en inning van de rijksbelastingen uit. Op grond van de Algemene Wet Inkomensafhankelijke Regelingen (Awir) voert Belastingdienst/Toeslagen de toeslagregelingen uit voor de ministeries van Binnenlandse Zaken en Koninkrijksrelaties, Sociale Zaken en Werkgelegenheid en Volksgezondheid, Welzijn en Sport. Op grond van de Algemene Douane Wet voert de Douane de controle op VGEM-aspecten uit. Op grond van de Wet op de bijzondere opsporingsdiensten voert de FIOD de handhavingstaken uit op het gebied van de economische ordening en financiële integriteit.

De Minister bevordert, door inzet van de Belastingdienst, compliance door passende dienstverlening te leveren, massale processen juist en tijdig uit te voeren, adequaat toezicht uit te oefenen en waar nodig naleving bestuurs- of strafrechtelijk af te dwingen.

C. Beleidswijzigingen

Voor de voorgestelde wijzigingen op fiscaal terrein wordt verwezen naar het Belastingplan 2015.

D1. Budgettaire gevolgen van beleid

De Belastingdienst wordt beschouwd als een grote uitvoeringsorganisatie vanwege het budget (€ 3,2 mld. in 2015) en het aantal medewerkers, daarnaast is er veel politieke en maatschappelijk aandacht voor de werkzaamheden van de Belastingdienst. Via een eigen begrotingsartikel is het mogelijk inzicht te geven in de verschillende werkzaamheden, uitgaven en ontvangsten van de Belastingdienst.

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

|---|---|---|---|---|---|---|---|

| Verplichtingen | 3.273.683 | 3.374.278 | 3.222.131 | 3.145.770 | 3.045.293 | 3.008.763 | 3.010.021 |

| waarvan garantieverplichtingen | |||||||

| Garantie procesrisico's | 33 | 400 | 400 | 400 | 400 | 400 | 400 |

| Uitgaven (1) + (2) | 3.187.000 | 3.374.278 | 3.222.131 | 3.145.770 | 3.045.293 | 3.008.763 | 3.010.021 |

| (1) Programma-uitgaven | 241.861 | 401.614 | 392.664 | 396.304 | 361.304 | 361.304 | 362.304 |

| waarvan juridisch verplicht | 100% | ||||||

| Rente | |||||||

| Heffings- en invorderingsrente | 236.375 | 395.700 | 379.750 | 383.390 | 350.390 | 350.390 | 351.390 |

| Rentevergoeding depotstelsel | 7.000 | 7.000 | 5.000 | 5.000 | 5.000 | ||

| Bekostiging | |||||||

| Proceskosten | 3.749 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 | 3.536 |

| Overige programma-uitgaven | 1.737 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 | 2.378 |

| (2) Apparaatsuitgaven | 2.945.139 | 2.972.664 | 2.829.467 | 2.749.466 | 2.683.989 | 2.647.459 | 2.647.717 |

| waarvan uitvoering fiscale wet- en regelgeving en douanetaken Caribisch Nederland | 21.477 | 13.000 | 13.000 | 13.000 | 13.000 | 13.000 | 13.000 |

| waarvan | |||||||

| Personele uitgaven | 2.105.757 | 2.204.819 | 2.102.492 | 2.036.727 | 1.997.948 | 1.975.355 | 1.975.155 |

| waarvan Eigen personeel | 1.875.697 | 1.990.164 | 1.961.505 | 1.919.436 | 1.889.157 | 1.872.564 | 1.872.364 |

| waarvan Inhuur externen | 230.060 | 214.655 | 140.987 | 117.291 | 108.791 | 102.791 | 102.791 |

| Materiële uitgaven | 839.382 | 767.845 | 726.975 | 712.739 | 686.041 | 672.104 | 672.562 |

| waarvan ICT | 247.976 | 218.505 | 212.880 | 202.502 | 197.509 | 192.295 | 192.416 |

| waarvan Bijdrage SSO's | 228.255 | 230.236 | 208.640 | 198.973 | 189.279 | 184.672 | 185.009 |

| Ontvangsten (3) + (4) | 108.151.202 | 116.266.492 | 115.547.130 | 115.412.328 | 121.492.629 | 124.848.310 | 128.111.934 |

| (3) Programma-ontvangsten | 108.124.386 | 116.240.870 | 115.521.508 | 115.386.706 | 121.467.007 | 124.822.688 | 128.086.312 |

| Belastingontvangsten | 107.503.003 | 115.366.152 | 114.549.910 | 114.370.953 | 120.417.254 | 123.742.935 | 126.970.559 |

| Rente | |||||||

| Heffings- en invorderingsrente | 255.029 | 468.000 | 546.000 | 591.000 | 625.000 | 655.000 | 691.000 |

| Boetes en schikkingen | |||||||

| Ontvangsten boetes en schikkingen | 167.381 | 199.442 | 218.322 | 217.477 | 217.477 | 217.477 | 217.477 |

| Bekostiging | |||||||

| Kosten vervolging | 198.973 | 207.276 | 207.276 | 207.276 | 207.276 | 207.276 | 207.276 |

| (4) Apparaatsontvangsten | 26.816 | 25.622 | 25.622 | 25.622 | 25.622 | 25.622 | 25.622 |

D2. Budgetflexibiliteit

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan belastingplichtigen. De rente-uitgaven komen voort uit de Algemene wet inzake rijksbelastingen en de Invorderingswet 1990 en zijn voor 100% juridisch verplicht. Er is geen einddatum voor deze regeling vastgesteld.

Bekostiging

De uitgaven onder bekostiging betreffen onder andere de proceskostenvergoeding aan belastingplichtigen indien hun bezwaar of beroep wordt gehonoreerd. De regeling ligt vast in de Algemene wet bestuursrecht. De uitgaven zijn 100% juridisch verplicht. Verder valt onder dit budget een bijdrage aan de Waarderingskamer die 100% juridisch verplicht is op basis van Wet waardering onroerende zaken. Er is geen einddatum voor deze regeling vastgesteld.

E. Toelichting op de instrumenten

Rente

Dit budget betreft de belasting- en invorderingsrente die wordt vergoed aan belastingplichtigen. De post rentevergoeding depotstelsel betreft tegoeden die in het kader van de Wet Keten Aansprakelijkheid worden afgedragen aan de Belastingdienst door onderaannemers ter verzekering dat belasting en sociale premies worden afgedragen. De opgebouwde rente in het depot moet worden vergoed aan de betreffende partij.

Bekostiging

Uitgaven: belastingplichtigen komen in aanmerking voor een proceskostenvergoeding, indien zij in het gelijk worden gesteld bij een bezwaar- of beroepsprocedure.

De overige programma-uitgaven bestaan onder andere uit een bijdrage aan de Waarderingskamer en de Douaneraad.

Ontvangsten: aan belastingschuldigen worden de kosten doorberekend van invorderingsmaatregelen (aanmaning, dwangbevel, beslaglegging, etc.). Dit gebeurt op grond van de Kostenwet invordering rijksbelastingen.

Boetes en schikkingen

Deze ontvangstenpost betreft de opbrengsten van bestuurlijke boetes en van schikkingen.

De in de tabel budgettaire gevolgen opgenomen belastingontvangsten zijn netto-ontvangsten. De netto-ontvangsten zijn gelijk aan de totale belastingontvangsten minus de afdrachten aan het gemeentefonds en het provinciefonds op grond van de Financiële verhoudingswet, en minus de afdrachten aan het btw-compensatiefonds en het BES-fonds.

In onderstaande tabel staat de aansluiting van de Miljoenennota 2015 met het hoofdstuk IX. De Miljoenennota bevat een toelichting op de belastingontvangsten.

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

|---|---|---|---|---|---|---|---|

| Totale belastingontvangsten | 129.796.709 | 138.318.161 | 145.707.872 | 145.463.482 | 150.985.108 | 154.004.810 | 157.084.906 |

| Afdracht Gemeentefonds | – 17.989.155 | – 18.741.505 | – 27.272.721 | – 27.036.042 | – 26.507.998 | – 26.317.719 | – 26.174.831 |

| Afdracht Provinciefonds | – 1.553.052 | – 1.277.416 | – 952.181 | – 1.123.435 | – 1.126.863 | – 1.011.072 | – 1.006.072 |

| Afdracht BTW-Compensatiefonds | – 2.715.812 | – 2.901.122 | – 2.901.122 | – 2.901.122 | – 2.901.122 | – 2.901.122 | – 2.901.122 |

| Afdracht BES- fonds | – 35.688 | – 31.966 | – 31.938 | – 31.930 | – 31.871 | – 31.962 | – 32.322 |

| Belastingontvangsten IXB | 107.503.003 | 115.366.152 | 114.549.910 | 114.370.953 | 120.417.254 | 123.742.935 | 126.970.559 |

Belastinguitgaven

Conform de conclusie van het kabinet naar aanleiding van de «beleidsdoorlichting evaluatie belastinguitgaven» (Kamerstukken II 2009/10, 31 935, nr. 6), worden de belastinguitgaven die onder verantwoordelijkheid vallen van het Ministerie van Financiën in deze begroting weergegeven. Het zijn vooral fiscale faciliteiten die geen directe relatie hebben met een specifiek beleidsterrein van andere departementen.

| Budgettair belang (mln. euro) in 2015 | |

|---|---|

| Doorschuiven inkomen aanmerkelijk belang bij aandelenfusie | 97 |

| Ouderentoeslag forfaitair rendement | 97 |

| Vrijstelling rechten op kapitaaluitkering bij overlijden forfaitair rendement | 23 |

| Vrijstelling rechten op bepaalde kapitaaluitkeringen | 926 |

| Aftrek wegens geen of geringe eigenwoningschuld | 451 |

| Giftenaftrek | 385 |

| Faciliteiten successiewet algemeen nut beogende instellingen (ANBI) | 203 |

| Omzetbelasting vrijstelling vakbonden, werkgeversorganisaties, politieke partijen en kerken | 145 |

| Omzetbelasting vrijstelling fondsenwerving | 180 |

| Vrijstelling motorrijtuigenbelasting motorrijtuigen ouder dan 25 jaar | 74 |

| Vrijstelling motorrijtuigenbelasting reinigingsdiensten | 1 |

Apparaatsbudgetten

Apparaatsuitgaven

De apparaatsuitgaven van de Belastingdienst betreffen personeel (circa € 2,1 mld.) en materieel (circa € 0,7 mld.). Het apparaatsbudget betreft de uitvoeringskosten voor het primaire proces binnen de Belastingdienst en de ondersteuning daarvan. Het primaire proces omvat de bedrijfsonderdelen: Belastingen, Douane, Toeslagen, FIOD, BelastingTelefoon, Centrale Administratie en het Directoraat-Generaal Belastingdienst. De ondersteuning betreft: Centrum voor Kennis en Communicatie, Centrum voor Facilitaire Dienstverlening, het Centrum voor Applicatieontwikkeling en Onderhoud en het Centrum voor Infrastructuur en Exploitatie.

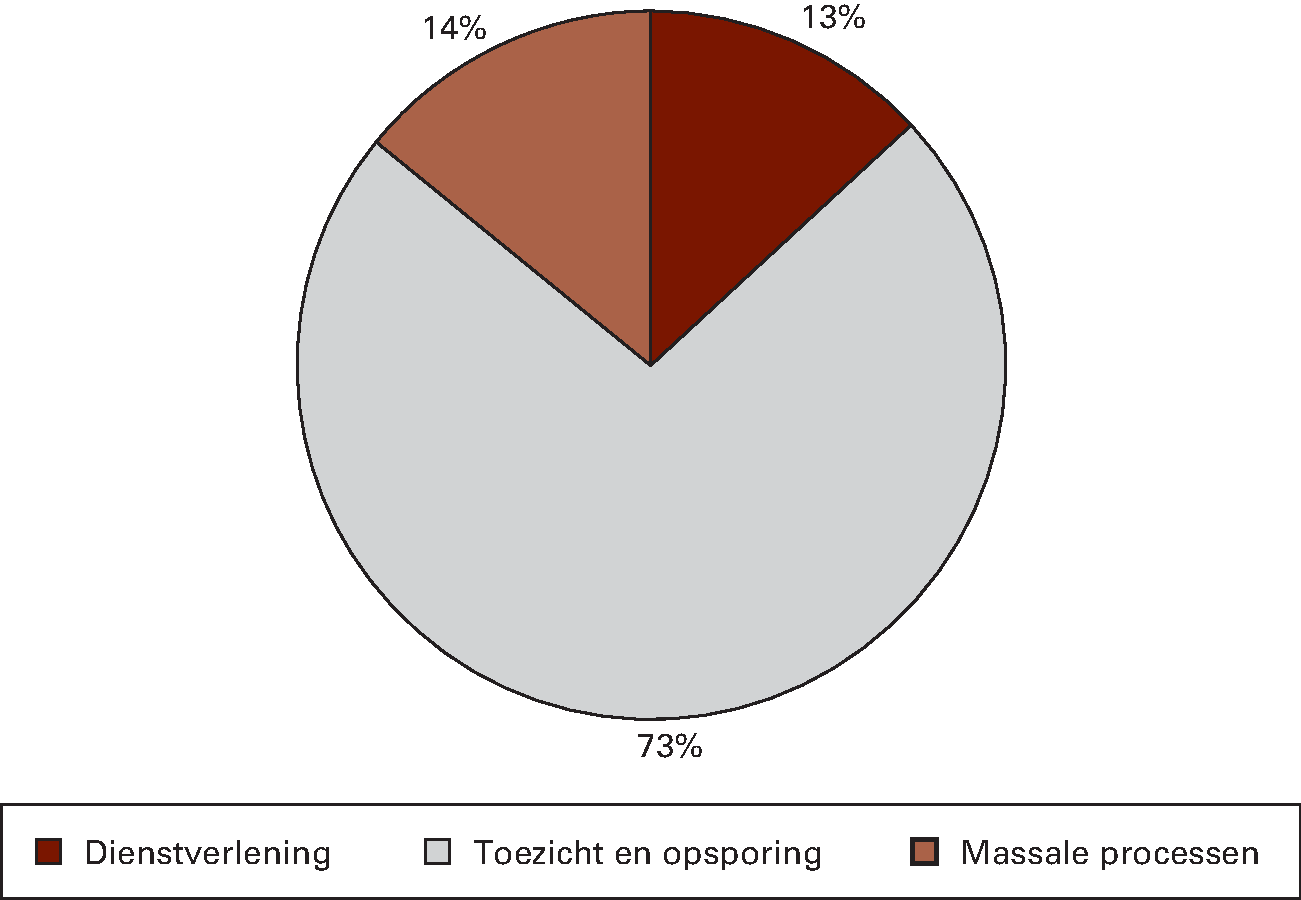

Onderstaand cirkeldiagram geeft een verdeling op hoofdlijnen (in %) van de inzet van personele capaciteit op de instrumenten dienstverlening, toezicht en opsporing en massale processen. De verdeling is op basis van de gerealiseerde formatie van de Belastingdienst in 2013.

Inzet capaciteit in %

Apparaatsontvangsten

De apparaatsontvangsten ad € 25,3 mln. bestaan onder andere uit ontvangsten in verband met werkzaamheden die de Belastingdienst voor andere overheidsorganisaties uitvoert.

F1. Fiscaal beleid en wetgeving

Genereren van inkomsten – fiscale wet- en regelgeving

Het genereren van inkomsten ten behoeve van uitgaven voor de rijksbelastingen, de sociale fondsen en de zorgverzekeringen door middel van het ontwikkelen van solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving die ook in internationale context werkbaar is.

In het wetsvoorstel Belastingplan 2015 zijn de belangrijkste fiscale wijzigingen neergelegd voor het komende begrotingsjaar. Voor een deel zijn dit de nog resterende fiscale maatregelen die voortvloeien uit het regeerakkoord en de zogenoemde Begrotingsafspraken 2014 10. Voorts wordt in het Belastingplan 2015 voorzien in een (forse) verhoging van de afbouwgrens van de arbeidskorting, een maatregel met een budgettair beslag van € 500 mln. die eraan bijdraagt dat werken meer loont. Daarnaast zijn daarin opgenomen een aantal maatregelen die bijdragen aan het streven om vereenvoudiging van het fiscale stelsel te bewerkstelligen, een en ander in lijn met de zogenoemde Brede agenda Belastingdienst 11, bijvoorbeeld de aanpassing van de belasting op leidingwater.

In het Energieakkoord is toegezegd om onderzoek te doen naar de vraag of het nodig en mogelijk is dat onder andere zakelijke kleinverbruikers ook gebruik kunnen maken van het verlaagd energiebelastingtarief voor lokale opwekking van duurzame energie of een vergelijkbare regeling. Daarnaast is tijdens de behandeling van het Belastingplan 2014 toegezegd om te komen met opties voor een afvalstoffenbelasting en om de knelpunten ten aanzien van de belasting op leidingwater in kaart te brengen. Deze onderzoeken zijn uitgevoerd en de daaruit voortvloeiende noodzakelijke aanpassingen zijn onderdeel van het Belastingplan 2015.

In 2013 is de evaluatie van de Wet uitwerking Autobrief gestart die onderdeel zal uitmaken van Autobrief II. In deze brief zal, op basis van een analyse van de feitelijke ontwikkelingen voor de komende jaren, tevens een fiscale doorkijk worden gegeven voor de autogerelateerde belastingen voor de periode 2016 tot en met 2019. Eind 2014 zal een start worden gemaakt met het wetgevingstraject ter aanpassing van de verschillende autobelastingen; de inzet is om het parlementaire traject in 2015 af te ronden.

Ook in 2015 zal worden onderhandeld over nieuwe belastingverdragen en zullen bestaande verdragen worden heronderhandeld.

F2. Belastingdienst

De Belastingdienst streeft na het gedrag van burgers en bedrijven zodanig te beïnvloeden dat een optimaal effect wordt bereikt op de compliance, het bereidwillig naleven door belastingplichtigen van de fiscale regels. Het uitgangspunt daarbij is dat elke burger en elk bedrijf de behandeling krijgt die hij verdient.

In lijn met de voornemens van de Brede agenda 12 is de Belastingdienst gestart met een herziening van het totaal aan prestatie-indicatoren, met als doel beter zicht te geven op de prestaties van de Belastingdienst en verantwoording af te leggen. Hiertoe is een commissie ingesteld onder leiding van een externe voorzitter.

Dienstverlening

De Belastingdienst bevordert met passende dienstverlening dat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Passende dienstverlening zorgt ervoor dat belastingplichtigen en toeslaggerechtigden hun verplichtingen kunnen nakomen en hun rechten kunnen verwezenlijken. De Belastingdienst streeft er naar te voldoen aan de verwachtingen van burgers en bedrijven ten aanzien van snelle en klantgerichte dienstverlening. Hiervoor worden voortdurend nieuwe maatregelen en nieuwe technologie ingezet:

Uitbreiding vooringevulde aangifte en online aangifte voorziening

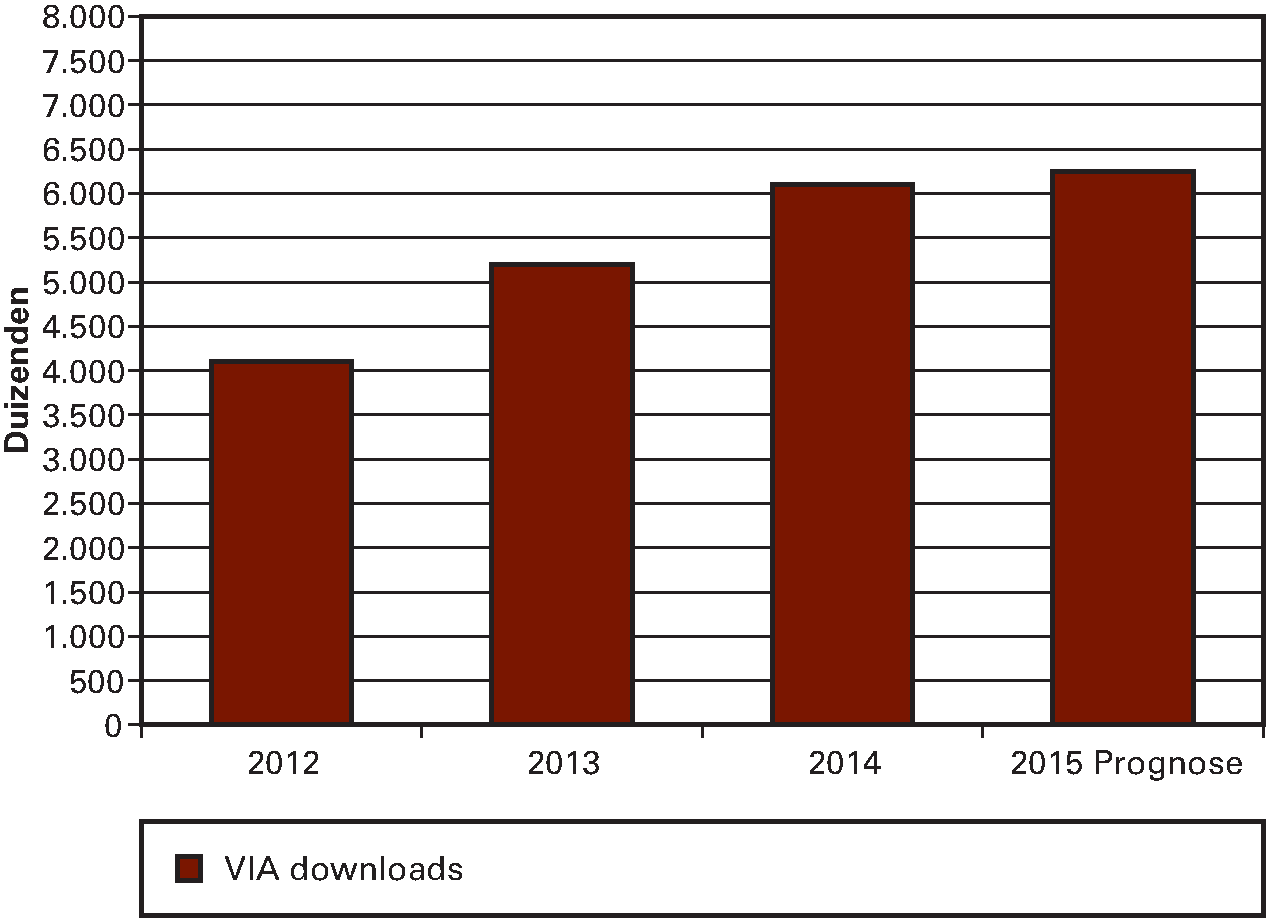

Steeds meer belastingplichtigen kiezen voor de digitale aangifte. Voor ondernemers is de score nagenoeg 100%, voor particulieren steeg deze van 95% in 2012 naar 96% in 2013. Eén van de maatregelen om de aangifte makkelijker te maken is de vooringevulde aangifte (VIA) waarmee burgers gegevens die al bij de Belastingdienst bekend zijn elektronisch bij de Belastingdienst ophalen. Zij hoeven de gegevens alleen nog te controleren. Het aantal mensen dat gebruik maakt van deze service steeg van 4,1 miljoen in 2012 naar 6,2 miljoen in 2014. Dit heeft geleid tot een sterke daling van het aantal aangiften op papier.

VIA downloads

Het streven is om in 2015 aan de vooringevulde aangifte 2014 de gegevens van kapitaalverzekering box 3 en waardedepots box 3 toe te voegen. Voor burgers wordt naast de huidige manier van aangifte doen (via het downloaden van een aangifteprogramma op de eigen pc van de burger) een online aangifte ontwikkeld. Met de online aangifte kan de belastingplichtige plaats- en tijdonafhankelijk zijn aangifte invullen.

Mijnbelastingdienst.nl

In 2015 wordt de mogelijkheid gebruik te maken van het digitale kanaal uitgebreid met het nieuwe webportal MijnBelastingdienst. Daarmee wordt burgers geleidelijk steeds meer inzicht gegeven in de stand van hun aangiften, aanvragen, betalingen etc. Het door de Belastingdienst vastgestelde inkomen wordt vanaf eind 2014 gepubliceerd op MijnOverheid.

Uitbreiding Standard Business Reporting

In 2015 en 2016 vindt uitbreiding plaats van Standard Business Reporting (SBR) 13 naar alle inkomende en uitgaande informatiestromen tussen fiscaal dienstverleners en (grote) ondernemingen en de Belastingdienst.

Berichtenbox

Eind 2014 wordt ook begonnen met elektronische aanslagen Inkomensheffing, eerst ook nog op papier, maar in de loop van 2015 alleen elektronisch. Een wettelijke regeling voor verplicht elektronisch verkeer is in behandeling in de Tweede Kamer.

Verdere digitalisering maakt het mogelijk op wat langere termijn de taak van de Belastingtelefoon te veranderen: wanneer het antwoord op statusvragen steeds vaker kan worden gevonden in de portalen (mijntoeslagen, mijnbelastingdienst) komt er bij de Belastingtelefoon capaciteit vrij zodat het van call center naar een servicecenter ontwikkelt. De activiteiten zullen dan meer gericht kunnen zijn op de individuele burger of het individuele bedrijf met een specifieke vraag om informatie in plaats van algemene statusvragen. De Belastingtelefoon zal ook telefonisch contact op gaan nemen met belastingplichtigen.

Meetbare gegevens 14

| Waarde 2012 (%) | Waarde 2013 (%) | Streefwaarde 2014 (%) | Streefwaarde 2015 (%) | |||

|---|---|---|---|---|---|---|

| Bereikbaarheid Belastingtelefoon | 82 | 79 | 80–85 | 80–85 | ||

| Kwaliteit beantwoording fiscale vragen Belastingtelefoon (extern gemeten) | 86 | 86 | 80–85 | 80–85 | ||

| Afgehandelde bezwaren binnen AWB-termijn | 94 | 94 | 95–100 | 90–95 | ||

| Afgehandelde klachten binnen AWB-termijn | 95 | 96 | 98–100 | 90–95 | ||

| Klanttevredenheid | ||||||

| Internet | 90 | 90 | 80–90 | 80–90 | ||

| Balie | 89 | 76 | 80–90 | 80–90 | ||

| Telefonie | ||||||

| – Algemeen | 81 | 82 | 70–80 | 70–80 | ||

| – Intermediairs | 87 | 82 | 80–90 | 80–90 | ||

Toelichting

-

– Bereikbaarheid.

Bij de Belastingtelefoon wordt continu gemeten welke activiteiten nodig zijn om de doelstellingen op het gebied van bereikbaarheid en kwaliteit te realiseren binnen de daarvoor beschikbare middelen. Zodra de afhandeling van bijvoorbeeld eerstelijnsgesprekken (voor statusvragen etc.) achterblijven bij de norm worden tweedelijns medewerkers ingezet om eerstelijnsgesprekken af te handelen, mits hiervoor capaciteit beschikbaar is binnen de tweedelijn. De bereikbaarheidsnorm geeft het percentage weer van het aantal bellers dat verbinding heeft gekregen met de BelastingTelefoon. De doelstelling van 80–85% geldt als gemiddelde jaardoelstelling.

-

– Kwaliteit beantwoording fiscale vragen BelastingTelefoon.

Externe bureaus meten of de fiscaal juiste antwoorden worden gegeven. Een klein deel van de vragen heeft het karakter van individuele belastingadviezen. De BelastingTelefoon zal dat soort vragen niet meer beantwoorden. Betrokkenen krijgen voortaan het advies zich tot een fiscaal dienstverlener te wenden.

-

– Afgehandelde bezwaren binnen Awb-termijn.

Burgers en bedrijven die het niet eens zijn met een beslissing, kunnen daartegen bezwaar maken door een bezwaarschrift in te dienen bij de Belastingdienst. Na centrale registratie worden de bezwaarschriften aan de belastingkantoren overgedragen. Daar worden de bezwaarschriften door gespecialiseerde medewerkers op zwaarte beoordeeld. De bezwaren worden ingedeeld in categorieën:

-

– het bezwaar kan worden gevolgd;

-

– er moeten enkele eenvoudige aspecten worden bekeken;

-

– er dient intensieve beoordeling plaats te vinden.

Bezwaarschriften moeten worden behandeld binnen 6 weken, de termijn van de AWB. Als niet binnen zes weken uitspraak kan worden gedaan, kan de Belastingdienst de termijn met hoogstens zes weken verdagen. In overleg met de belastingplichtige is verder uitstel mogelijk als deze daarmee instemt. Mocht de belanghebbende niet instemmen met een langere afhandelingstermijn, dan zal uitspraak gedaan moeten worden op het bezwaarschrift. Voor de streefwaarde van de prestatie-indicator is gekozen is voor een marge die lager ligt dan in voorgaande begrotingen. Gelet op de omvang van het aantal bezwaarschriften en het gegeven dat steeds vaker massaal bezwaar wordt ingediend is de norm van voorgaande jaren (95–100%) in de praktijk niet haalbaar. Het bezwarenproces van Belastingen kent de nodige piekmomenten gedurende het jaar. Het bezwaarproces wordt geconcentreerd op een aantal locaties in het land om de bezwaren beter en sneller af te handelen.

-

-

– Afgehandelde klachten binnen Awb-termijn.

Burgers en bedrijven kunnen bij de Belastingdienst een klacht indienen over gedragingen van belastingdienstmedewerkers. Voor klachten gelden dezelfde zeswekelijkse termijnen voor afdoening als voor bezwaren. Ook voor klachten blijkt dat het in de praktijk veel inspanning vraagt om de norm te halen. Om die reden wordt, net als bij bezwaren, de norm neerwaarts bijgesteld.

-

– Klanttevredenheid.

De klanttevredenheid over het internet, de balie en de telefonie wordt gemeten onder ondernemers, particuliere belastingplichtigen, toeslaggerechtigden en douaneklanten die de laatste 12 maanden gebruik hebben gemaakt van deze voorzieningen. Jaarlijks worden de uitkomsten voor alle dienstverleningskanalen gepubliceerd in de Fiscale Monitor.

Handhaving

De Belastingdienst oefent adequaat toezicht uit en dwingt, zo nodig, naleving af zodat burgers en bedrijven hun wettelijke verplichtingen nakomen.

Belastingen

De Belastingdienst streeft na het gedrag van burgers en bedrijven zodanig te beïnvloeden dat een optimaal effect wordt bereikt op de compliance, het bereidwillig naleven door belastingplichtigen van de fiscale regels. Op basis van kennis over het gedrag van belastingplichtigen, zet de Belastingdienst de handhavingsinstrumenten in die het meest bijdragen aan de compliance. Dit wordt handhavingsregie genoemd.

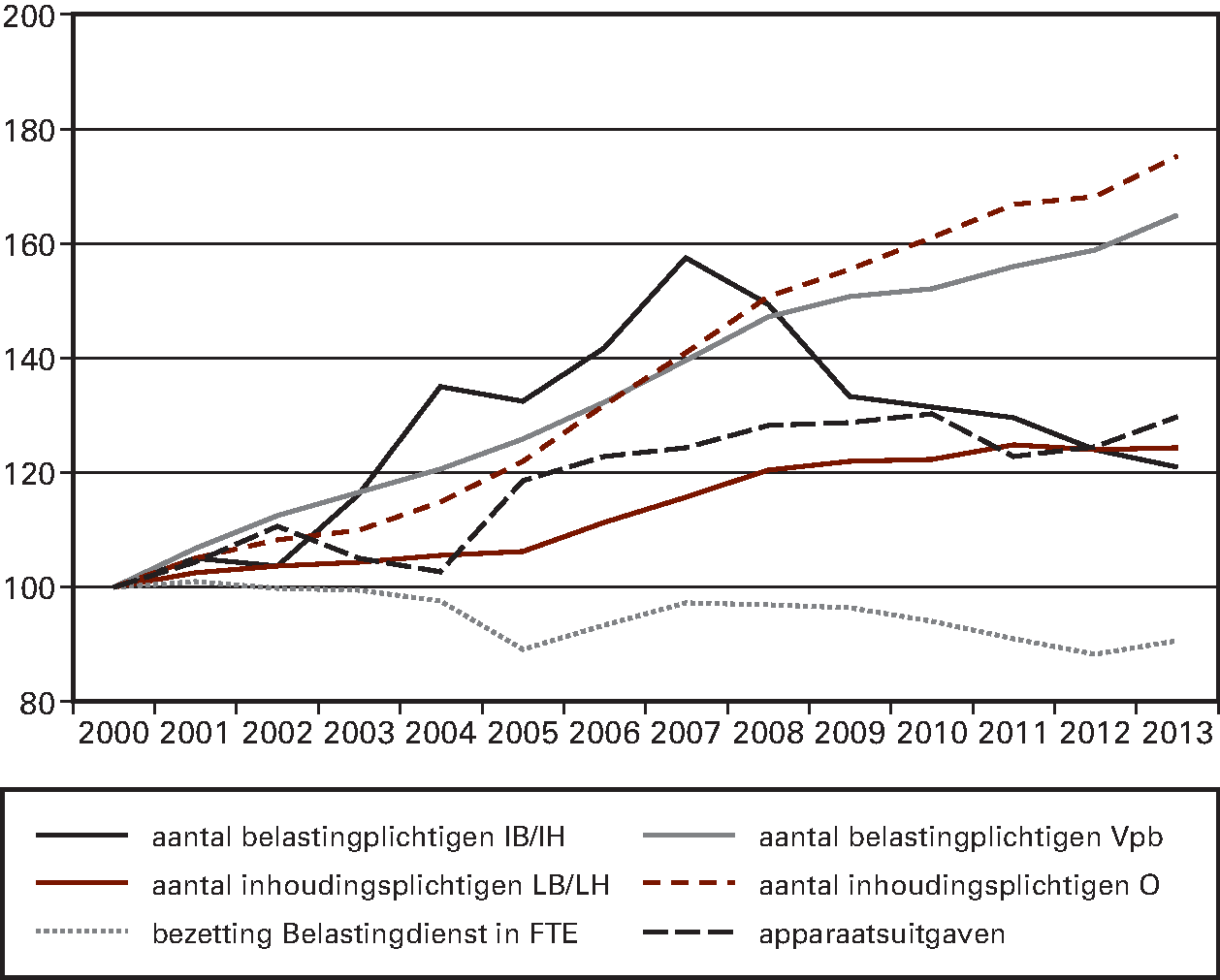

Index volume belastingplichtigen vs. bezetting (jaar 2000 = 100)

Elk jaar verwerkt de Belastingdienst tientallen miljoenen aangiften met een bezetting die de afgelopen 15 jaar is gedaald. Tegelijkertijd zijn het aantal belastingplichtige particulieren en ondernemers fors gestegen. Deze toename is opgevangen door efficiencyslagen en ontwikkelingen in de ICT. In onderstaande grafiek wordt de ontwikkeling van de volumina afgezet tegen de bezetting van de Belastingdienst en de apparaatsuitgaven.

Intensivering toezicht

De Belastingdienst intensiveert het toezicht en de invordering met speciaal daarvoor gekregen extra middelen. Bij brief van 10 december 2012 van de Staatssecretaris van Financiën aan de Kamer 15 zijn maatregelen aangekondigd om het verticaal toezicht te intensiveren. Deze maatregelen betreffen onder meer de versnelling van de aanslagregeling particulieren, het doen van meer boekenonderzoeken, uitvoering van meer controles voor de omzetbelasting en het realiseren van extra invorderingen. De investering leidt tot extra in te zetten capaciteit van structureel 1.700 fte.

| 2013 (realisatie) | 2014 | 2015 | 2016 | 2017 | Structureel | |

|---|---|---|---|---|---|---|

| Investering | 88 | 169 | 157 | 157 | 157 | 157 |

| Opbrengsten | 250 | 533 | 533 | 566 | 623 | 663 |

Bron: regeerakkoord kabinet Rutte II

Segmenten

Voor de handhaving verdeelt de Belastingdienst belastingplichtigen op basis van hun karakteristieken in drie segmenten: Particulieren, Midden- en Kleinbedrijf (MKB) en Grote Ondernemingen. De Belastingdienst maakt verder onderscheid in individuele en groepsgewijze klantbehandeling. In het segment Grote Ondernemingen vindt individuele klantbehandeling plaats. Voor de segmenten Particulieren en MKB is gegeven de omvang van deze segmenten sprake van groepsgewijze klantbehandeling.

Particulieren

Voor Particulieren zet de Belastingdienst in op het voorkomen van nalevingstekorten in plaats van het corrigeren daarvan. Zo wordt handhavingscommunicatie steeds meer ingezet, om belastingplichtigen vooraf te attenderen op voor hen fiscale relevante informatie, met als doel dat een steeds groter deel van de aangiften in één keer correct wordt gedaan én daarmee het nalevingstekort vermindert. Waar mogelijk krijgt een belastingplichtige enkele weken na indienen van zijn aangifte een definitieve aanslag.

Het merendeel van de belastingplichtigen is in staat zelf aangifte te doen. Er is echter ook een categorie die niet zelfredzaam is. De Belastingdienst biedt ondersteuning voor deze groep door middel van hulp bij aangifte en door facilitaire ondersteuning van vak- en ouderenbonden en sociaal intermediairs, die op hun beurt de belastingplichtigen kunnen helpen.

MKB

In de afgelopen periode is de samenstelling van het MKB-bestand van 1,6 miljoen ondernemers geanalyseerd en ingedeeld naar rato van fiscaal belang en fiscaal risico. Dit heeft geleid tot een opdeling van het segment in twee subsegmenten, namelijk «Middenbedrijf» en «Kleinbedrijf». Bij het Middenbedrijf zal steeds meer sprake zijn van een integrale aanpak, gericht op meerdere belastingmiddelen (inkomensheffing, loonheffingen, omzetbelasting, vennootschapsbelasting) en meerdere processen (heffing, controle en inning). In het Kleinbedrijf wordt de handhavingscapaciteit vanwege het meer massale karakter benut voor service via internet, monitoring met behulp van intelligence en een stevige aanpak van malafide ondernemers. Goedwillende en compliante bedrijven zullen hierdoor minder of ander toezicht ervaren dan de minder compliante bedrijven.

Grote ondernemingen

De Belastingdienst wil de mate waarin grote organisaties vrijwillig hun verplichtingen nakomen, vergroten door versterking van de eigen verantwoordelijkheid o.a. door een goede fiscale beheersing, transparantie en fiscale strategie. De handhavingsstrategie van het segment Grote Ondernemingen kenmerkt zich door individuele klantbehandeling. Per organisatie wordt een strategisch behandelplan (SBP) gemaakt. Vertrouwen in de grote organisaties dat gerechtvaardigd is gebleken, leidt tot minder (intensief) toezicht. Wanneer vertrouwen wordt geschonden, scherpt de Belastingdienst het toezicht aan.

Meetbare gegevens 16

| Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|

| Aantallen grote ondernemingen onder horizontaal toezicht met een individueel convenant 1 | n.v.t. | 3.000 – 3.500 | 1.750 – 2.000 |

| Aantal MKB ondernemingen onder een horizontaal toezichtconvenant | 89.000 | 75.000–100.000 | 75.000–100.000 |

| Aantallen behandelde aangiften Vpb | n.v.t. | 29.000 – 37.000 | 29.000 – 37.000 |

| Aantallen boekenonderzoeken | n.v.t. | 35.750 – 38.750 | 35.750 – 38.750 |

De prestatie-indicator is ten opzichte van de begroting 2014 gewijzigd om aansluiting te behouden met de vernieuwde leidraad toezicht voor Grote Ondernemingen. Hierbij is de samenwerking met een onderneming gericht op het afsluiten van een individueel convenant. Voorheen werden bij de prestatie-indicator ook de ondernemingen meegeteld die de eerste stappen van het horizontaal toezichtstraject doorliepen.

Toelichting

Aantallen grote ondernemingen onder horizontaal met een individueel convenant.

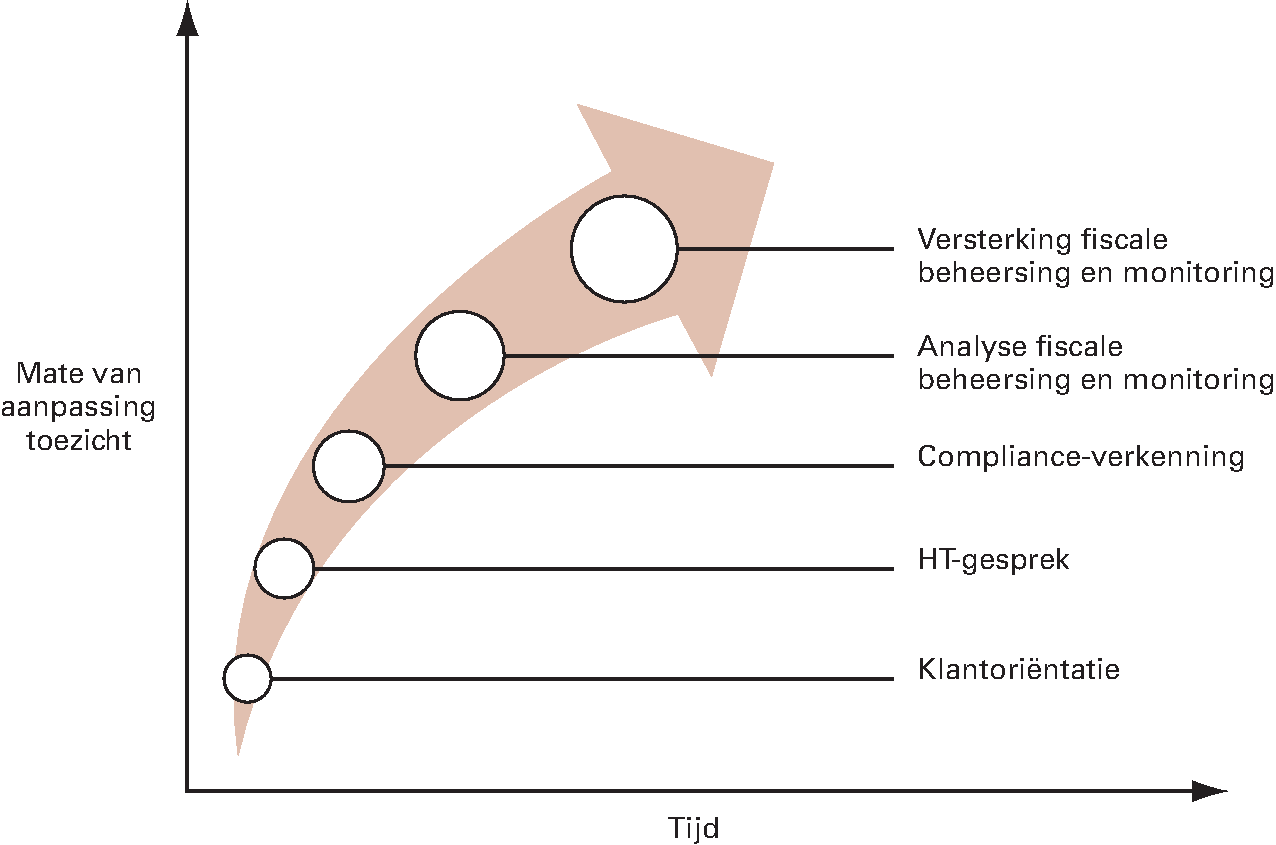

De Belastingdienst richt zich bij de individuele klantbehandeling in het segment Grote Ondernemingen op het vergroten van de zekerheid over de juistheid en volledigheid van de belastingontvangsten middels horizontaal toezicht. Met organisaties die participeren in horizontaal toezicht, worden afspraken gemaakt over wederzijds vertrouwen, begrip en transparantie. Die afspraken worden vastgelegd in een convenant. In het convenant verbinden beide partijen zich om te werken op basis van begrip, transparantie en vertrouwen. De streefwaarde voor de prestatie-indicator is ten opzichte van 2014 lager omdat het in 2015 gaat om de groep ondernemingen die alle stappen van het horizontaal toezichtstraject doorlopen hebben, waarna een convenant wordt afgesloten.

Het HT-traject begint met een interne klantoriëntatie door de Belastingdienst, gevolgd door het HT-gesprek, de zogeheten complianceverkenning, en de stappen analyse respectievelijk versterking fiscale beheersing en monitoring. Het uitvoeren van de bij de verschillende stappen behorende werkzaamheden levert de Belastingdienst actuele informatie op over de fiscale strategie, de fiscale beheersing en de transparantie van organisaties. Deze kennis stelt de Belastingdienst in staat zijn toezicht aan te passen en alleen die activiteiten uit te voeren die nodig zijn om de horizontalisering te valideren.

Aantal MKB ondernemingen onder een horizontaal toezichtconvenant

De Belastingdienst richt zich bij groepsgewijze klantbehandeling in het segment MKB onder meer op de klantbehandeling via intermediairs. Dit zijn fiscale dienstverleners als belastingadviseurs en administratiekantoren. Het doel is om horizontaal toezicht zo vorm te geven dat de samenwerking met fiscale dienstverleners leidt tot een aanvaardbare aangifte en meer zekerheid voor de ondernemer. In de convenanten met fiscale dienstverleners worden afspraken gemaakt over de kwaliteitsborging door de fiscale dienstverlener van de aangiften van hun klanten.

Aantallen behandelde aangiften inkomensheffing, vennootschapsbelasting en boekenonderzoeken

De Belastingdienst hanteert een werkwijze van aangiftebehandeling en boekenonderzoeken waarbij het financiële belang van de risico’s een belangrijk uitgangspunt is. Dit betekent dat van jaar tot jaar bezien wordt op welke (risicovolle) posten en met welke intensiteit de Belastingdienst zijn capaciteit inzet. Het toezicht op het volledig en juist doen van aangifte uit zich in de aangiftebehandeling. Jaarlijks wordt een set van selectieregels vastgesteld met behulp waarvan geautomatiseerd aangiften worden uitgeworpen, waarop toezicht plaatsvindt. Boekenonderzoeken zijn specifiek gericht op de controle van aangiften om de juistheid van gegevens zo snel en zo actueel mogelijk vast te stellen.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|---|

| Tijdigheid aangiften: | ||||

| Percentage bereikte belastingplichtigen na verzuim (OB) | 69% | 70% | 50–60% | 50–60% |

| Percentage bereikte belastingplichtigen na verzuim (LH) | 90% | 93% | 90–95% | 90–95% |

| Percentage bereikte belastingplichtigen na verzuim (IH niet winst) | 74% | 77% | 65–75% | 65–75% |

Toelichting

Tijdigheid aangifte.

Een gedeelte van de burgers en bedrijven doet niet of niet altijd tijdig hun aangifte. In 2015 continueert de Belastingdienst het beleid gericht op het tijdig ontvangen van deze aangiften door zo snel mogelijk contact op te nemen met de belastingplichtigen die in gebreke blijven. De Belastingdienst legt ambtshalve aanslagen en/of boetes op aan belastingplichtigen die niet tijdig aangifte doen.

Handhaving Toeslagen

Het toezicht bij Toeslagen is gericht op het correct, dat wil zeggen op basis van de wettelijke grondslagen, uitbetalen van het juiste bedrag. Het toezichtbeleid komt tot stand in afstemming met de departementen die beleidsinhoudelijk verantwoordelijk zijn voor de inkomensafhankelijke regelingen. Streven is dienstverlening en toezicht steeds beter te differentiëren op grond van het gedrag van individuele toeslagaanvragers. Toeslaggerechtigden die nog niet bij de dienst bekend zijn, zullen vaker langer moeten wachten op hun voorschot. Zij moeten eerst aanvullende informatie verschaffen waaruit hun recht blijkt.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | ||

|---|---|---|---|---|---|

| Rechtmatige toekenning van toeslagen | n.v.t. | n.v.t. | n.v.t. | De score van fouten en onzekerheden ligt onder de rapporteringsgrens op artikelniveau | |

| Het aantal terug te betalen bedragen onder € 500 1 als percentage van het totale aantal terugbetalingen in een gegeven toeslagjaar | n.v.t. | n.v.t. | n.v.t. | 91% | |

Toelichting

Rechtmatige toekenning van toeslagen

Deze nieuwe prestatie-indicator vervangt de prestatie-indicator «toezicht op toeslagen wordt volgens plan uitgevoerd» uit de begroting 2014. Belastingdienst Toeslagen streeft naar een rechtmatige toekenning van toeslagen. Voor het rapporteren van fouten en onzekerheden gelden kwantitatieve rapportagegrenzen op artikelniveau die jaarlijks in de Rijksbegrotingsvoorschriften worden vastgelegd. Het streven is dat de score van fouten en onzekerheden onder deze grenzen ligt. Voor de intensivering van het toezicht op toeslagen heeft de Belastingdienst per 1 januari 2014 structureel € 25 mln. extra ontvangen om met ICT-aanpassingen en met 205 extra fte’s onrechtmatige toeslaguitgaven te verminderen.

Terug te betalen bedragen zoveel mogelijk beperken

De Belastingdienst streeft er naar het ontstaan van terug te betalen bedragen bij het definitief toekennen zoveel mogelijk te beperken tot bedragen die inherent zijn aan de systematiek van de inkomensafhankelijke regelingen. Als kwantitatieve indicator wordt gebruikt: het aantal terug te betalen bedragen ≤ € 500 bij definitief toekennen (kinderopvangtoeslag: ≤ € 1.000 17), als percentage van de totale hoeveelheid definitief toekennen. Als startjaar voor de meting wordt het toeslagjaar 2009 aangehouden omdat voor dat jaar het proces van definitief toekennen zo goed als klaar is (kinderopvangtoeslag 94%, huurtoeslag 82%, zorgtoeslag 94%, kindgebonden budget 87%). 18

Handhaving Douane

Het toezicht bij de Douane is gericht op goederen die via Nederland de Europese Unie (EU) binnenkomen of verlaten. Hiermee draagt de Douane bij aan een veilig en gezond Europa. Gelijktijdig worden ook Europese (en Nederlandse) fiscale en economische belangen bewaakt. Daarbij wordt zoveel mogelijk samengewerkt met het bedrijfsleven en andere handhavingspartners, al dan niet in internationaal verband. Bij het toezicht hanteert de Douane een risicogerichte aanpak en wordt op basis daarvan de meest passende toezichtsvorm of mix van toezichtsvormen gekozen. De Douane zet daarbij verschillende – technologische – hulpmiddelen in, waaronder scan- en detectieapparatuur. De toezichtsvormen verschillen naar aard en intensiteit. Zo kent de Douane:

-

– toezicht op (grensoverschrijdende) vervoersstromen, waarbij gebruik wordt gemaakt van aangiften, leidend tot risicogerichte selectie en controle van zendingen, vervoermiddelen, containers, etc.;

-

– toezicht op gebieden, langs de buitengrens (lucht en zee), waarbij onder andere gebruik wordt gemaakt van radarbeelden, surveillance en cameratoezicht;

-

– systeemtoezicht bij vergunninghouders en gecertificeerde bedrijven, waarbij het gaat om controles, gericht op het functioneren van bedrijfseigen controlemechanismen en kwaliteit- en veiligheidsystemen.

Het beleid van de Douane is erop gericht het overgrote deel van de goederenstroom met deze vormen van toezicht af te dekken. Om de efficiëntie van de logistieke keten te vergroten wordt er samen met de andere inspectiediensten toegewerkt naar één controlemoment.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|---|

| Controles op de goederenstroom | 352.000 | 338.300 | 295.000- 365.000 | 295.000–365.000 |

| Gecertificeerde goederenstromen | 85% | 91% | > 85% | > 85% |

| Controles op passagiersvluchten | 13.100 | 13.600 | 12.000 – 15.000 | 12.000–15.000 |

Toelichting

Controles op de goederenstromen 19

De Douane voert controles uit op de reguliere goederenstroom (vracht en post). Daarbij gaat het om scancontroles en fysieke controles.

Gecertificeerde goederenstromen

De prestatie-indicator geeft aan welk deel van de reguliere goederenstroom (in- en uitvoer) betrekking heeft op Authorised Economic Operators (AEO).

Controles op passagiersvluchten

De Douane gaat bij de controle van passagiersvluchten uit van een gradatie in risico’s op vluchtniveau, met bijbehorende controledichtheid en inzet van handhavingsmiddelen. Die controledichtheid varieert van 100% (de hoog-risicovluchten) tot 5% (de laag-risicovluchten). Bij de hierbij ingezette handhavingsmiddelen moet gedacht worden aan profiling, fysieke controles op passagiers, inzet van speurhonden en security-scans.

Handhaving FIOD

De FIOD (Fiscale Inlichtingen- en Opsporingsdienst) werkt aan de rechtshandhaving door bijdragen te leveren aan het tegengaan van fiscale, financiële en economische fraude (inclusief fraude met premies, subsidies, toeslagen en in- en export), witwasbestrijding, het waarborgen van de integriteit van het financiële stelsel en de bestrijding van de financiële georganiseerde criminaliteit.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|---|

| Percentage processen-verbaal dat leidt tot veroordeling/transactie (%) | 84% | 85% | 82–85% | 82–85% |

Toelichting

De Belastingdienst geeft bij het selecteren van aanmeldingen voor strafrechtelijk onderzoek prioriteit aan zaken die zowel financieel als anderszins maatschappelijk van voldoende gewicht zijn. De doelstelling voor het percentage processen-verbaal dat leidt tot een veroordeling of een transactie is een resultante van het overleg tussen het Openbaar Ministerie, de financiële toezichthouders en de FIOD en is een indicator voor de kwaliteit van de door de FIOD aangeleverde zaken.

Inning

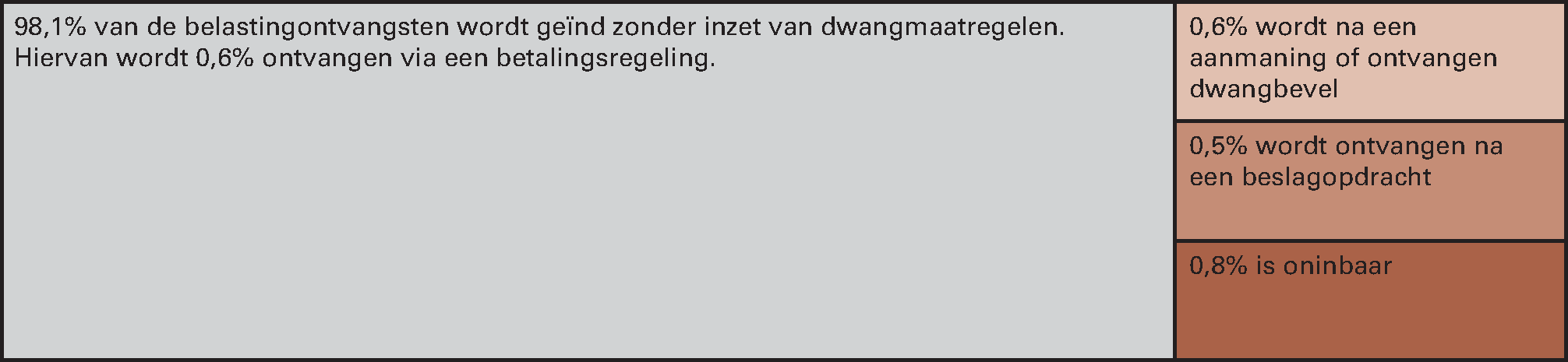

Inning is de laatste schakel in het fiscale proces. In 2013 inde de Belastingdienst 98,1% van de verschuldigde belastingen zonder inzet van dwangmaatregelen.

Invordering

Een gedeelte van de belastingontvangsten (1,9% wordt niet of niet tijdig ontvangen. De Belastingdienst neemt invorderingsmaatregelen om achterstallige vorderingen alsnog te innen. Het beleid van invordering is er op gericht zo actueel mogelijk te zijn om te voorkomen dat vorderingen oud worden en dwangmaatregelen moeten worden getroffen. Niet-compliante ondernemers en particulieren krijgen te maken met intensieve invorderingsmaatregelen wanneer zij volharden in het niet betalen van schulden. Een klein deel van de vorderingen (0,8%) blijkt uiteindelijk oninbaar te zijn. Dit percentage is al jaren stabiel.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|---|

| Achterstand invordering | 2% | 2% | 2,5%–3,0% | 2,5%–3,0% |

Toelichting

Achterstand invordering

De stand invordering is het bedrag van de betalingsachterstand (de openstaande vorderingen waarvan de betalingstermijn is verstreken en waartegen geen bezwaar is ingediend) uitgedrukt in een percentage van de totale belasting- en premieontvangsten en betreft de belastingmiddelen inkomensheffing/Zorgverzekeringswet, loonheffingen, motorrijtuigenbelasting, omzetbelasting en vennootschapsbelasting. Het is een kengetal voor de (relatieve) omvang van de debiteurenpositie van de Belastingdienst. De Belastingdienst stelt een grens van maximaal 3% aan de betalingsachterstand bij invordering om te bewaken dat tijdig maatregelen in gang worden gezet als de achterstand oploopt.

Versterking invordering

In het Regeerakkoord Rutte-Asscher heeft het kabinet middelen vrijgespeeld om de het toezicht en de invordering door de Belastingdienst te intensiveren. 20 Specifiek op het gebied van de invordering zijn de volgende maatregelen aangekondigd ter intensivering:

-

– Ruim 100 extra medewerkers voor de complexe en arbeidsintensieve invordering.

-

– Ook de kleine, relatief eenvoudig te innen vorderingen extra aandacht geven.

Massale processen

De Belastingdienst voert zijn massale processen efficiënt uit.

De Belastingdienst zorgt dat belastingplichtigen en toeslaggerechtigden de juiste berichten ontvangen. Grote stromen beschikkingen (aanslagen, toeslagen) worden voor verzending systematisch gecontroleerd op juistheid, volledigheid en inhoudelijke (fiscale) kwaliteit.

| Waarde 2012 | Waarde 2013 | Streefwaarde 2014 | Streefwaarde 2015 | |

|---|---|---|---|---|

| Postzendingen zonder fouten | 100% | 99% | >99% | >99% |

Toelichting

Postzendingen zonder fouten

De indicator betreft het percentage poststukken dat zonder (inhoudelijke) fouten is verzonden. 100% foutloos is voor een organisatie die veelvuldig communiceert met ruim tien miljoen onderling zeer verschillende burgers en bedrijven praktisch onhaalbaar. De aandacht van de Belastingdienst is gericht op opsporing van kwetsbaarheden, vroegtijdige signalering van fouten en herstel van fouten, en een goede communicatie daarover.

ICT vernieuwing

De Belastingdienst maakt bij zijn werkzaamheden veel gebruik van ICT toepassingen, waarmee de verschillende bedrijfsprocessen op een snelle en efficiënte wijze worden uitgevoerd. Voor burgers en bedrijven betekent dit dat zij sneller zekerheid krijgen over hun fiscale positie. In de brief aan de Tweede Kamer van de Staatssecretaris van Financiën van 19 mei 2014 21 is aangekondigd dat de Belastingdienst zijn massale processen robuuster gaat maken.